현대자동차그룹이 올해 들어 영업실적 회복세를 가속하고 있다. 최악이었던 작년 바닥을 딛고 1분기 'V자 회복'의 꼭지점을 만들어낸 데 이어 2분기에 수익성을 더 크게 끌어올렸다. 달러-원 환율 상승도 수출 비중이 높은 현대차그룹의 실적 개선에 윤활유가 됐다.

다만 계열사에 따라 회복속도는 적지 않은 차이가 나타나고 있다. 각 계열사의 주력사업이나 처한 상황이 제각각이기도 하지만, 완성차를 정점으로 수직계열화한 그룹 사업구조 내 위치에 따라 수익성에 편차가 나타나고 있다는 분석이다.

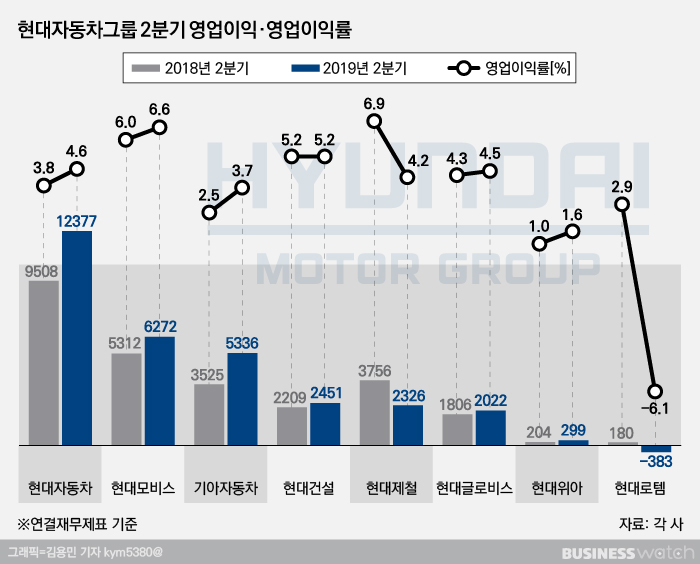

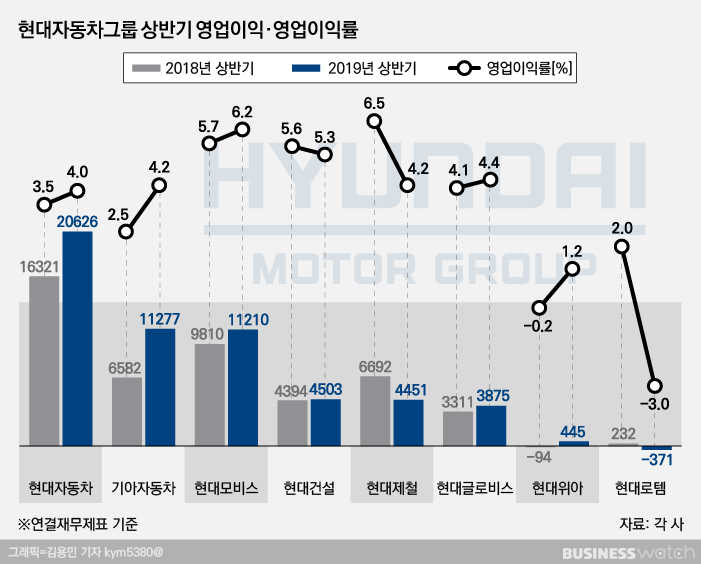

7일 현대차그룹에 따르면 지난 2분기 주요 8개 계열사(현대차·기아차·현대모비스·현대글로비스·현대위아·현대제철·현대건설·현대로템) 연결재무제표 기준 영업이익은 총 3조700억원으로 집계됐다. 이는 작년 2분기 2조6500억원에 비해 15.8% 늘어난 것이다. 직전인 지난 1분기 2조5313억원과 비교해도 21.3% 증가했다.

동시에 외형 성장도 이뤄냈다. 2분기 8개사 매출은 68조2092억원으로 전년동기 64조2559억언보다 6.2% 늘었다. 8개사 평균 영업이익률은 4.5%로 1년 전보다 0.4%포인트, 직전분기보다 0.3%포인트 개선됐다.

그룹 '맏형' 격인 현대자동차가 주력 완성차 계열사다운 면모를 보였다. 현대차는 2분기 매출 26조9664억원, 영업이익 1조2377억원을 기록했다. 작년 같은 기간과 견줘 매출은 9.1%, 영업이익은 30.2% 늘린 실적이다. 영업이익률은 4.6%로 전년동기 대비 0.8% 높아졌다.

일단 외환 환경이 우호적이었다. 달러-원 환율은 작년 2분기 평균 1075원에서 올해 2분기 1146원으로 6.6% 상승해 현대차 등 외화 수입이 많은 계열사들이 장부에 적어 넣는 원화 환산 금액을 늘렸다.

이 덕분에 판매량 자체를 늘리지 못했음에도 불구하고 사업 외형을 키울 수 있었다. 현대차는 2분기 작년 같은 기간보다 7.3% 적은 110만4916대를 팔았다. 판매 물량 감소는 매출에 2570억원의 마이너스 영향을 줬지만 환율 효과는 3070억원의 플러스 요인이 됐다.

이에 더해 판매 단가가 높은 신차(팰리세이드, 제네시스 G90)와 스포츠유틸리티차(SUV) 판매를 늘린 믹스(Mix) 개선도 매출에 1조8640억원을 보탠 효과를 준 것으로 분석됐다.

큰 비용 증가없이 매출을 늘리면서 영업이익은 일곱 분기만에 1조원 위로 올라섰다. 작년 같은 기간과 비교할 때 환율영향은 2640억원, 판매 믹스개선 효과는 4300억원이 영업이익에 더해졌다. 금융부문(현대카드 및 현대캐피탈) 등을 제외한 자동차 부문 영업이익은 1조390억원으로 전년동기 4510억원보다 130.3% 늘었다.

기아자동차도 실적 회복세를 이었다. 회복 속도는 빨랐다. 매출은 14조5067억원으로 전년동기 대비 3.2% 느는 데 그쳤지만 영업익은 5336억원으로 1년 전보다 51.4% 증가했다. 하지만 수익성은 현대차만큼 개선되지 않았다.

영업이익률은 3.7%로 전년동기 대비 1.2%나 상승했다. 하지만 현대차와 비교하면 0.9% 낮은 수익성이다. 현대차에 비해 내세울 만한 신차가 적었고 국내외에서 상대적으로 브랜드도 약한 탓으로 여겨진다.

판매는 작년 2분기만 못했다. 국내에서 전년 대비 10.9% 감소한 12만7405대, 해외에서 3.6% 감소한 57만5328대가 팔렸다. 전체 판매량은 70만2733대로 작년 2분기보다 5% 감소한 것이다. 하지만 역시 환율 영향과 믹스 개선 효과로 매출을 소폭이나마 늘릴 수 있었다.

미국에서 '텔루라이드'와 '쏘울' 등 신차를 앞세운 영업이 쏠쏠했다. 고수익 판매 차종 투입과 우호적 환율의 영향, 효율적 재고 관리와 딜러 인센티브 축소 등이 영업이익을 크게 끌어올린 동력이 됐다. 기아차는 하반기 신차 '셀토스'와 'K5 풀체인지', 부분변경 모델 '모하비' 등으로 실적 회복에 속도를 붙인다는 계획이다.

현대모비스는 주력 계열사중 가장 뛰어난 수익성을 내보였다. 2분기 영업이익률이 6.6%로 8개사중 가장 높았다. 지배구조의 핵심답다. 이 회사만 따지면 2017년 1분기(7.2%)이후 아홉 분기만에 최고다. 지난해 같은 기간에 비해 0.6%포인트, 직전인 1분기에 비해 0.9% 높아진 수익성이다.

현대모비스 2분기 매출은 전년동기 대비 6.5% 늘어난 9조4623억원, 영업이익은 18.1% 늘어난 6272억원이었다. 분기 영업이익은 현대차에 이어 계열사 중 2위 규모다. 매출은 모듈과 부품 제조분야에서 올리고 이익은 애프터서비스(A/S)서 내는 구조다. 매출은 모듈 부품 제조 분야가 7조5782억원, A/S 부문은 1조8840억원으로 8대 2 비율인데, 영업이익은 각각 1408억원, 4865억원으로 2대 8 비율이다.

모듈 및 핵심부품 부문의 수익성이 상대적으로 떨어지는 건 여러 이유가 있다. 전동화 부품처럼 시장을 선점하기 위해 이익을 보류하는 사업이 있다는 점과 완성차 계열사의 원가 부담을 덜어주는 수준에서 공급부품 마진이 책정되는 점 등이 꼽힌다.

다른 부품 계열사 현대위아는 이익을 소폭 늘렸다. 지난 1분기 전년대비 흑자전환에 성공한 뒤 개선세를 이었다. 매출은 1조8920억원으로 전년동기 대비 8% 줄었지만 영업이익은 299억원으로 46.6% 증가시켰다. 기계부문은 적자폭 축소가 예상에 못 미쳤지만 차부품 부문은 기대 수준에 부합했다는 평가다.

물류 계열사 현대글로비스도 실적을 개선했다. 2분기 매출은 4조4961억원으로 전년동기 대비 6.3% 증가했고, 영업이익은 2022억원으로 12.0% 늘었다. 영업이익률은 4.5%로 1년 전보다 0.2%포인트 상승했다.

환율 효과와 현대차그룹 외 비계열 물량 증가가 실적 개선을 이끌었다. 영업이익 기여도가 높은 반조립제품(CKD) 사업이 환율효과를 크게 봤다. 또 완성차 해외운송 사업에서 비계열 매출이 2개 분기 연속으로 50%를 넘겼다. 비계열 매출은 지난 2분기 이 회사 처음으로 2500억원을 상회했다.

대부분 계열사들의 실적 회복 때문에 현대제철의 부진은 더욱 두드러져보였다. 현대제철은 매출이 작년 같은 기간보다 2.3% 늘어난 5조5719억원으로 집계됐지만 영업이익은 2326억원으로 38.1%나 감소했다.

철광석 등 원재료 가격이 작년보다 많이 올랐음에도 자동차 강판 등 주력제품의 판매가격을 올리지 못한 탓이다. 실적 개선이 시급한 완성차 계열사에 강판을 대는 위치이다 보니 마진을 제대로 확보하지 못했다는 지적이 나온다. 내수 비중이 높아 환율효과를 보지 못한 측면도 있다.

현대건설은 작년 정도의 수익성을 유지했다. 2분기 영업이익률이 작년 2분기와 같은 5.2%다. 매출은 4조6819억원으로 전년동기 대비 10.4% 늘었고, 영업이익은 2451억원으로 11% 증가했다. 상반기 매출을 보면 아직까지 국내 주택·건축사업 비중이 크지만 수주는 해외 지역, 플랜트 사업 위주로 늘어나는 변화가 엿보인다.

상반기 실적에서는 연결종속법인 현대엔지니어링의 매출이 작년 2조9041억원에서 올해 3조3842억원으로 16.5% 증가한 것이 눈에 띈다. 신규수주도 전체적으로 작년 상반기보다 1조8185억원(18.8%) 증가했는데, 이 중 현대엔지니어링이 늘린 게 1조1557억원 어치다.

철도 및 중공업 계열사 현대로템은 매출 6319억원, 영업손실 383억원을 기록했다. 주력 8개사중 유일한 적자다. 철도 부문에서 영업손실이 440억원이 발생했는데 이는 호주 프로젝트 설계 변경과 2017년 저가 수주 물량의 매출 인식 본격화가 원인이라는 게 금융투자업계 분석이다. 플랜트 부문도 적자를 지속했다.

현대로템은 철도부문에서 적기 생산과 납기준수로 일회성 비용 발생을 최소화하고, 방위산업 및 플랜트 부문 수주를 늘려 하반기에는 수익성을 개선하겠다는 계획이다.