DB Inc.가 DB메탈을 흡수합병하고 사업구조를 개편하기로 했습니다. DB Inc.는 DB메탈 합병을 통해 경영효율성을 더하고 미래 성장동력을 확보하는 동시에 김남호 회장의 지배력을 강화하겠다는 구상입니다. 업계에선 이번 합병이 DB Inc.가 지주회사 강제 전환 압박에서 벗어날 수 있을 '묘책'이라는 의견도 나옵니다.

DB Inc., "'경영효율·성장' 두 마리 토끼 잡겠다"

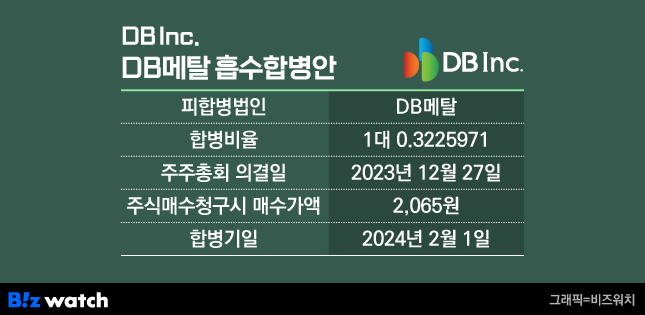

DB Inc.가 지난 16일 이사회를 열고 DB메탈 흡수합병안을 결의했습니다. DB메탈은 합금철 제조·판매 계열사로 최근엔 건설 분야로 사업 영역을 넓히고 있는 회사입니다. 지난해 연결 기준 매출 6436억원, 영업이익 1493억원, 23.2%의 영업이익률을 기록했죠.

DB Inc.는 두 회사가 보유한 해외 네트워크를 결합해 해외사업에서 시너지를 내겠다는 계획입니다. 또 사업구조 개편을 통해 IT, 무역, 합금철, 건설, 브랜드 등 5개 사업 부문을 갖춘 복합기업으로 새롭게 출발하겠다는 의도인데요.

이 안건은 오는 12월 열릴 주주총회에서 부의될 예정입니다. 이번 안건은 일반합병에 해당하기 때문에 승인을 위해선 주주총회 특별결의 요건인 총 의결권 주식 3분의 2 이상 참석 및 발행 주식 총수 3분의 1 이상 승인을 얻어야 합니다.

흡수합병이 이뤄진다면 DB메탈 주식은 DB Inc. 신주로 변환됩니다. DB Inc.의 DB메탈 지분 합병비율은 1대 0.3225971 입니다. 쉽게 설명하면 DB메탈 주식 1주를 DB Inc.주식 약 0.32주로 바꿔준다는 의미입니다. 이번 합병으로 DB Inc. 신주 5097만83주가 생겨날 예정이죠. 이는 DB Inc. 총발행 주식 수(2억117만3933주)의 약 25%에 해당합니다.

이번 합병으로 김 회장을 비롯한 오너 일가의 DB Inc.에 대한 지배력도 강화됩니다. 김 회장을 비롯한 김준기 창업회장, 김주원 부회장 등 오너 일가는 현재 DB Inc. 지분 43.82%를 보유하고 있습니다. 또 김 회장 외 특수관계인은 DB메탈의 지분 95.2%를 보유한 최대주주입니다. 이번 인수합병 이후 지분이 증가할 것으로 예상됩니다. DB Inc.는 이번 합병 이후 김 회장 및 오너 일가의 DB Inc. 지분은 52.47%까지 늘어날 것으로 보고있습니다.

김 회장과 오너 일가의 지배력이 강화된다면 2대 주주인 사모펀드 운용사 KCGI의 발언권을 약화시킬 수 있습니다. KCGI는 DB하이텍의 물적분할을 계기로 DB그룹과 첨예한 대립 중입니다. 향후 DB하이텍의 지분을 보유하고 있는 DB Inc.와도 갈등이 일어날 수 있는 만큼 김 회장과 오너 일가가 DB메탈 흡수합병을 통해 예방책을 세워둔 셈입니다.

지주사 강제 전환 막기 위한 특단의 대책일까

일각에선 이번 인수합병이 DB의 지주회사 강제 전환을 막기 위한 조치라는 해석도 나옵니다. 그 배경엔 DB그룹의 뜨거운 감자, DB하이텍이 있는데요.

KCGI는 17일 입장문을 통해 "DB하이텍의 경영진이 지난 3월 밝힌 비전과 같이 기업가치가 6조원으로 커지게 되면 다시 한번 DB Inc.의 지주회사 전환 이슈가 불거질 것"이라며 "이번 합병은 DB하이텍 지분 추가 매입 부담을 잠시 피해 가기 위한 지배구조 개편에 불과하다"고 밝혔습니다.

이 내용을 잘 이해하려면 우선 지주회사 강제 전환 요건부터 살펴봐야 합니다. 현행 독점규제 및 공정거래에 관한 법률에 따르면 △별도기준 자산총계 5000억원 △총자산 중 자회사 지분가액 비율(지주비율)이 50%를 초과한다면 지주회사로 강제 전환됩니다.

DB Inc.는 지난해 5월 공정거래위원회로부터 지주회사 기준을 충족해 지주회사로 전환된다는 통보를 받았습니다. DB Inc.는 지난 2021년 별도 기준 자산 6104억원, 자회사 가치 4093억원을 기록하며 지주 비율이 67.1%까지 높아졌기 때문입니다. 그 배경엔 반도체 호황기를 등에 업은 상장 자회사 DB하이텍의 급성장이 있었습니다.

하지만 DB Inc.는 지주회사로 전환되지 않았습니다. 지난해 반도체 불황으로 DB하이텍 주가가 하락하면서 DB Inc.의 총자산도 5000억원 아래로 내려갔기 때문입니다. 자연스럽게 지주회사 강제 전환 기준 아래로 떨어진 겁니다.

사실 DB Inc.가 다시 지주사 전환 기준을 넘어도 이상하지 않을 상황입니다. 반도체 업황은 사이클을 타는 만큼 언제든 호황이 찾아올 수 있기 때문입니다 . 따라서 DB Inc. 입장에선 이에 대비해야 합니다.

지주사로 전환되면 DB Inc.는 DB하이텍의 지분 비율을 높여야 합니다. 지주사는 상장 자회사 지분의 30% 이상, 비상장 자회사 지분의 50% 이상을 의무적으로 보유해야 합니다. DB Inc.는 현재 DB하이텍의 지분 12.42%를 보유하고 있습니다. 만약 DB Inc.가 지주사로 강제전환된다면 17.58%의 지분을 추가로 확보해야 합니다. 이때 필요한 자금은 4000억원 수준일 것으로 예상됩니다.

여기서 DB Inc.가 선택할 수 있는 방법은 세 가지입니다. △DB하이텍 지분을 팔거나 △별도 기준 자산을 높여 지주 비율을 낮추거나 △지주회사로 전환한 다음 DB하이텍 지분을 추가 확보하는 방법입니다.

DB Inc.입장에선 올해 상반기 기준 영업이익률 30%에 육박하는 알짜 계열사 DB하이텍의 지분을 팔긴 어렵습니다. 지분 비율을 높이기도 어렵습니다. 자금 조달이 어려워서죠. 반기보고서에 따르면 2분기 말 기준 DB Inc.의 보유 현금은 481억원 수준입니다. 지분 확보에 필요한 4000억원에 크게 미치지 못하는 수준입니다. 외부 차입을 통해 자금을 조달하기에도 부담스럽습니다.

결국 DB Inc.는 DB메탈을 흡수하고 기업 전체 자산을 높여 지주 비율을 낮추는 방법을 선택했습니다. DB Inc.에 따르면 DB메탈의 자산은 4751억원입니다. 이 정도 규모의 회사가 DB Inc. 총 자산에 포함된다면 지주 비율도 크게 낮아지는 만큼 지주사 강제전환 가능성도 줄어듭니다.

다만 DB Inc.는 사업적 측면에 집중해 이번 합병을 추진했다는 입장입니다. DB메탈이 영위하고 있는 합금철과 건설업 분야가 업황에 따라 실적이 크게 좌우되는 만큼 DB Inc.가 흡수해 경영에 안정성을 더하겠다는 구상입니다.

DB Inc.는 "이번 합병을 통해 안정성과 수익성뿐만 아니라 성장성을 함께 갖춘 1조원 대 규모의 회사로 일시에 자리매김했다"며 "영업, 생산, 구매, 투자, 자금조달, 기획·관리 등 여러 측면에서 시너지와 경영효율성을 높일 수 있을 것"이라고 밝혔습니다.