오늘 공시줍줍은 지난 11일 신주인수권부사채권 발행을 결정했다는 내용의 공시를 발표한 삼일제약 이야기예요.

▷관련공시: 삼일제약 6월 11일 주요사항보고서(신주인수권부사채권발행결정)

신주인수권부사채(이하 BW)는 영어로 bond with warrant(BW)라고 하는데요. 기업이 자금을 조달하기 위해 발행하는 회사채의 일종으로 이자를 받을 수 있는 채권과 채권을 발행한 기업의 신주를 인수할 수 있는 신주인수권(warrant)이 함께 붙어있는 채권이에요.

이름에서도 살펴볼 수 있듯이 채권보단 신주를 인수할 수 있는 권리에 더 강점이 찍혀있는 채권이죠.

많은 기업이 BW를 발행하지만 삼일제약의 BW 발행 소식을 들고 온 건 공시줍줍 독자여러분이 살펴봐야 할 특이점이 있기 때문. 그럼 지금부터 삼일제약 BW 이야기 시작할게요.

74년의 역사…대표상품 부루펜시럽

삼일제약은 1947년에 설립한 곳. 역사가 꽤나 긴만큼 일반 소비자에게 꽤나 유명한 제품들도 상당수 있는데요. 대표적인 것이 바로 어린이용 해열·진통제인 '부루펜시럽'. 1987년부터 어린이 해열을 책임져온 제품이에요.

허강 삼일제약 회장은 지난 2017년 아들 허승범 부회장에게 지분을 증여. 현재 삼일제약의 최대주주는 허승범 부회장이에요. 허 부회장이 상임이사를 맡고 있는 서송재단과 허 부회장을 포함한 총수일가의 지분은 37.74%예요.

총 발행주식수에서 소액주주가 차지하는 비율은 54.68% 수준. BW는 신주를 찍어내는 것인 만큼 소액주주들에게도 영향을 미칠 수밖에 없어요. 총 발행주식수가 늘어나면서 기존 주주들의 주식가치가 떨어지기 때문.

이자율 0% 채권…무조건 신주발행만

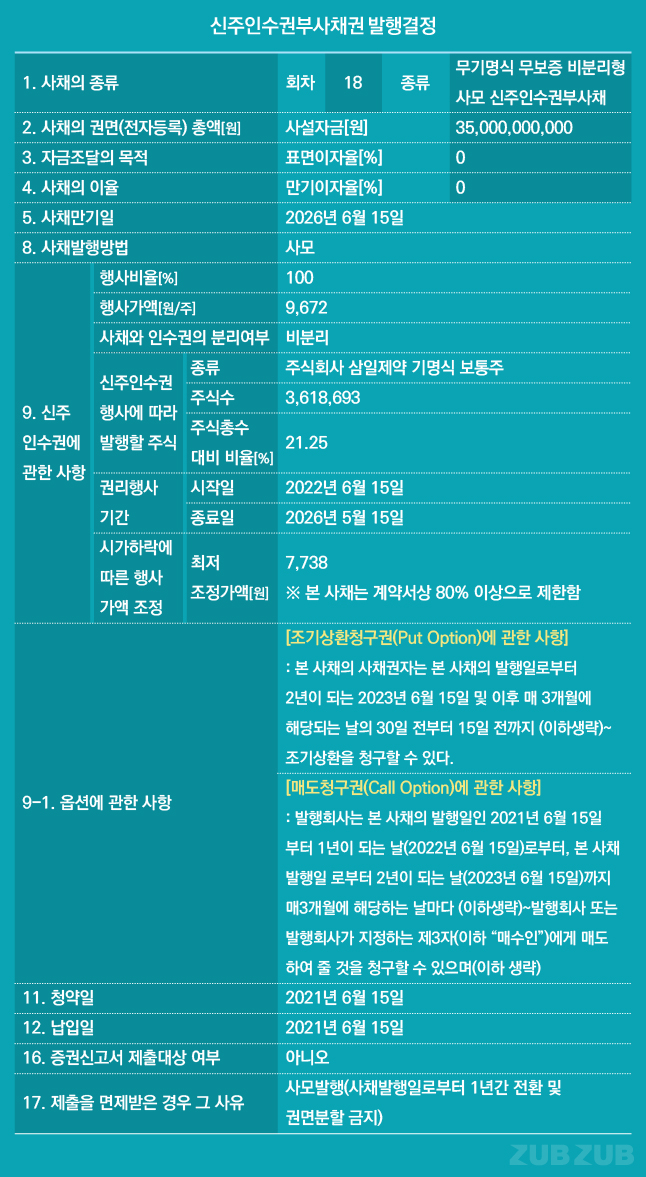

아래 이미지는 삼일제약 BW발행공시 내용에서 독자여러분이 살펴봐야할 부분만 재편집한 내용이에요.

먼저 1. 사채의 종류. '무기명식 무보증 비분리형 사모 신주인수권부사채'라고 쓰여 있죠.

채권 소유자의 이름을 기재하지 않은(무기명식), 원금보장이 안 될수도 있는(무보증), BW의 채권과 신주인수권이 분리되지 않은(비분리형), 50인 미만의 특정 투자자를 대상으로 발행(사모)한 채권이라는 뜻.

반대로 50인 이상 불특정 다수의 투자자를 대상으로 발행하는 건 공모방식이에요. 채권과 신주인수권을 따로 떼어낼 수 있는 분리형 BW는 공모 방식만 가능해요.

2. 사채의 권면은 350억원. 350억원어치 돈을 받고 채권을 발행했다는 뜻이죠. 이번 채권 발행의 이유는 시설자금 마련을 위해. 삼일제약에 따르면 베트남 공장시설과 위탁생산(CMO)공장을 세우는데 들어가는 돈. 그리고 해당 시설에 투자하기 위해 발행한 기존 전환사채(CB)의 빚(261억원)을 갚는데 자금을 사용할 예정이라고 해요.

특이한 점은 4. 사채의 이율 부분. 계약기간 동안 정기적으로 받는 표면이자율과 채권 만기일에 받는 만기이자율 모두 0%이죠. 가족관계도 아니고 엄청난 절친도 아닌 이상 돈을 빌려주면서 이자를 안 받는 일은 드문 사례!

앞서 BW는 이자를 받는 채권과 신주를 인수할 수 있는 신주인수권 2가지 권리가 붙어 있는 채권이라고 했죠. BW투자자가 만기에 원금 외에 이자까지 돌려받을 생각이었다면 적어도 은행금리와 비슷하거나 은행금리보다 높은 이자율을 설정해 계약을 했을 거예요. 하지만 채권의 이자율이 0%. 결국 무늬만 채권일 뿐 투자자들의 목적은 삼일제약 주식(신주)으로 보상을 받겠다는 뜻인 거죠.

350억원 신주발행…총 발행주식수의 21.25%

삼일제약의 BW를 사갈 투자자는 교보 엔에이치 헬스케어 신기술투자조합 제1호, 산은캐피탈, 이베스트투자증권, 미래에셋증권 등 22곳의 증권사와 자산운용사. 이중 교보 엔에이치 헬스케어 신기술투자조합이 172억원어치의 가장 많은 BW를 사갈 예정이에요.

22곳의 투자자가 삼일제약 BW의 신주인수권을 행사한다면 삼일제약은 361만8693주의 신주를 찍어 이들에게 BW인수 금액만큼 나눠줘야 해요. 총 발행주식수(1702만9555주, 신주발행분 포함)의 21.25%규모. 신주가 늘어나는 만큼 기존 주주의 주식가치 희석은 불가피.

신주발행 시 기준이 되는 가격은 9. 신주인수권에 관한 사항에서 행사가액을 보면 되는데요. BW 투자자들은 1주당 9672원에 삼일제약 신주를 인수할 수 있어요.

물론 투자자들이 신주인수권을 행사하려면 그 만큼의 이익이 남아야 행사가 가능한데요. 즉 신주인수권 행사가격(1주당 9672원)보다 삼일제약 주가가 더 높아야 투자에 따른 차익이 발생하기 때문이죠.

15일 기준 삼일제약의 주가는 9530원(종가기준). 아직까지는 신주인수권 행사로 차익을 얻을 수 없는 구조이지만 투자자들은 추후 삼일제약의 주가가 상당히 올라갈 거라 믿고 BW에 투자한 것으로 봐야 해요.

신주인수권 행사 시점은 발행일로부터 1년 뒤인 내년 6월15일부터. 만약 삼일제약 주가가 예상과 다르게 하락한다면 최저 7738원까지 신주인수권 행사가격을 조정할 수 있어요. 이렇게 주가하락에 따라 가격을 조정하는 걸 리픽싱(refixing)이라고 해요. 보통은 증권의 발행 및 공시에 관한 규정에 따라 주식 행사가격의 조정은 발행당시 가격의 70%까지 조정할 수 있는데요. 삼일제약은 투자자들과 합의해 최저 조정가액을 발행당시 가격의 80%까지 조정하기로 했어요.

신주인수 or 채권, 둘 중 하나만 선택

BW는 보통 원금+이자를 돌려받을 수 있는 채권과 신주인수권이 분리되어 신주인수권을 다른 투자자에게 팔 수 있는데요. 이때 신주인수권을 팔아도 원금+이자를 돌려받을 수 있는 채권은 그대로 기존 투자자에게 남아 있어요. 원금+이자도 돌려받고 신주인수권을 다른 투자자에게 팔거나 본인이 직접 행사해 차익을 거둬들일 수도 있는 것.

하지만 삼일제약의 BW는 비분리형이자 사모방식. 이자율도 0%죠. 그럼 투자자가 신주인수권을 행사했을 때 채권은 어떻게 될까요. 비분리형이라 신주인수권을 따로 떼서 다른 투자자에게 팔 수 없을뿐더러 신주인수권을 행사하면 채권에 대한 권리도 사라져요.

이왕이면 채권의 권리까지 유지할 수 있는 분리형 BW를 발행하는 게 투자자입장에서는 더 좋을 거 같은 데 왜 사모방식은 비분리형 BW만 가능한 걸까요.

이유는 분리형 BW를 악용하는 것을 막기 위해서. 과거 분리형 BW는 사모방식으로도 가능했어요. 이 때 드러난 문제점이 회사의 최대주주가 분리형 BW를 발행해 저렴한 가격에 주식을 매입, 지분율을 늘려 사적이득을 취득하는 사례가 상당수 있었기 때문. 금융당국은 이러한 폐해를 막고자 2013년 자본시장법을 개정하면서 상장회사의 분리형 BW발행을 원천적으로 금지했어요.

하지만 분리형BW의 발행제약으로 회사들의 자금조달 수단이 줄어들자 금융당국은 2015년 자본시장법을 다시 고쳐서 공모방식에 한해 분리형 BW발행을 허용했어요. 공모방식은 대주주 등에 의한 편법적 활용이 불가능하다고 판단했기 때문이죠.

참고로 삼일제약 BW투자자는 BW발행 후 2년이 되는 2023년 6월부터 조기상환청구권(풋옵션)을 행사할 수 있는데요. 풋옵션은 빨리 원금을 갚으라고 투자자가 채권 발행회사에게 요구할 수 있는 권리. 다만 비분리형 BW를 매입한 투자자가 풋옵션을 행사한다는 건 삼일제약 주가가 신통치 않다는 뜻. 신주인수권을 행사해봐야 차익을 거둬들일 수 없다는 것이죠. 투자자가 풋옵션을 행사하면 신주인수권도 사라져요.

제3자에게 콜옵션 부여가능

또 하나 눈여겨봐야 할 점은 콜옵션(Call Option). 콜옵션은 풋옵션과 반대로 채권 발행회사가 조기에 원금+이자를 상환하겠다고 요구할 수 있는 권리인데요. 콜옵션을 행사한다는 건 그만큼 회사의 재정상황이 나아졌다는 뜻. 삼일제약이 콜옵션을 행사하면 이 때 BW투자자는 삼일제약으로부터 원금과 함께 연간 복리 1%의 이자를 받을 수 있어요.

삼일제약은 제3자에게 콜옵션을 부여할 수 있다는 조건을 달았어요. 이게 무슨 뜻이냐. 삼일제약이 콜옵션을 행사해 기존 BW투자자에게 원금을 갚아요. 이후 삼일제약은 특정인(제3자)에게 기존 투자자가 가지고 있던 BW의 권리를 넘겨주는 것이죠.

삼일제약이 제3자에게 콜옵션을 부여하면 제3자는 최대 105억원까지(총 BW발행 규모의 30%) 신주인수권을 행사해 주식을 살 수 있어요. BW발행규모는 350억원인데 105억원까지만 콜옵션을 부여한 건 삼일제약이 그렇게 정했기 때문. 콜옵션을 부여받은 제3자는 삼일제약 주가가 오른다는 가정 하에 시세보다 저렴한 가격에 주식을 매입할 수 있겠죠.

물론 삼일제약은 콜옵션을 아직 행사하지 않았고 제3자에게 콜옵션을 부여할 수 있다는 조건만 달아 놓은 상태. 하지만 삼일제약 최대주주나 기타 이해관계자에게 콜옵션을 부여해 저렴한 가격에 삼일제약 주식을 취득할 수 있는 여지도 분명히 있어요.

이 때문에 기존 분리형 BW발행이 최대주주의 편법적인 지분 확대수단으로 악용됐던 과거의 방식과 현재 사모방식의 비분리형 BW에 제3자에게 콜옵션을 부여하는 것이 어떤 차이가 있느냐는 비판도 나오는 상황. 최대주주 등 특정 이해관계자가 저렴한 가격으로 회사 지분을 늘릴 수 있다는 점은 똑같기 때문이죠.

이에 대해 금융감독원 관계자는 "전환사채(CB)에 붙어 있는 콜옵션도 제3자 부여가 가능한데 이 역시 최대주주 등이 전환사채로 차익을 편취하는 비판이 있었다"며 "현재 금융위원회 주도로 관련 제도 개정을 준비 중이고 CB규정을 준용하는 BW 역시 개정된 제도를 적용 받을 것"이라고 밝혔어요.

*추가포인트

삼일제약 공시 16. 증권신고서 제출대상 여부를 보면 '아니오'라고 쓰여 있죠. 이는 사모방식으로 BW를 발행했기 때문. 불특정 다수의 투자자(50인 이상)를 대상으로 하는 공모방식이라면 채권을 팔아 어디에 쓸 건지 보다 구체적으로 밝히는 증권신고서를 제출해야 해요. 하지만 특정 투자자를 콕 집어 파는 사모방식이기 때문에 증권신고서 제출을 면제받은 것!

17. 제출을 면제받은 경우 그 사유를 보면 사모발행이라고 적혀 있어요. 그리고 사채발행일로부터 1년 간 전환 및 권면분할 금지라는 표현이 있어요. 이는 BW발행한 날로부터 1년 간 신주인수권을 행사할 수 없다는 뜻이에요.

권면분할 금지라는 표현은 채권수량을 쪼갤 수 없다는 뜻. 삼일제약 BW는 50인 미만의 사모방식인데 만약 100억원어치 BW를 사들인 다수의 채권자들이 금액을 10억원 단위로 쪼개 각각 10명 이상의 다른 투자자에게 넘긴다면 삼일제약 BW를 가지고 있는 채권자는 50명이 훌쩍 넘어버리겠죠. 이렇게 되면 BW발행방식은 사모가 아닌 공모형태로 변질될 수밖에 없어요. 따라서 이를 방지하고자 권면분할 조건을 붙인 것이에요.

총 1개의 댓글이 있습니다.( 댓글 보기 )