공모주 청약 대어가 다시 돌아왔어요. 바로 카카오뱅크. 지난 28일 금융감독원에 증권신고서(상장회사가 증권, 즉 주식이나 채권을 팔아서 돈을 마련하려고 할 때 금융당국에 신고해야하는 서류)를 제출했어요.

▷관련공시: 카카오뱅크 6월 28일 증권신고서(지분증권)

금융감독원은 기업이 제출한 증권신고서의 내용이 부실하거나, 허위사실이 있는 등 투자자보호에 적합하지 않을 때 정정요구를 할 수 있어요. 지난달 16일 증권신고서를 제출한 게임개발업체 크래프톤 역시 금융감독원으로부터 증권신고서 정정요구를 받았죠.

공교롭게도 크래프톤은 고가의 공모주 가격이 논란이 된 상황에서 증권신고서 정정요구를 받았는데요. (물론 금융감독원이 고가의 공모주 가격을 문제 삼아 정정요구를 했는지는 알 수 없어요)

카카오뱅크 역시 공모가 산정 논란이 있는 상황. 어떤 내용인지 지금부터 알아볼게요.

자본력 중요한 은행업 특성 반영

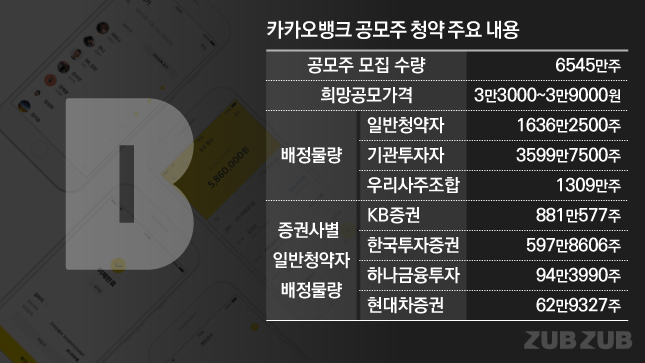

카카오뱅크는 공모주 1주당 3만3000원~3만9000원 사이로 희망공모가격을 정했어요. 최종공모가격은 오는 20~21일 진행하는 기관투자자 수요예측을 거쳐 22일 확정 발표할 예정.

희망공모가격은 일정한 공식을 따라 정해졌는데요. 상장하려는 기업은 주식시장에서 실제 거래하는 주가라는 게 없기 때문에 해당 기업만 놓고 공모가격을 결정할 수 없어요. 따라서 유사업종이고 이미 주식시장에 상장한 업체를 선정해 해당 기업들 대비 상장하려는 기업의 가치가 어느 정도인지를 파악하는 상대가치 평가법을 사용해야 해요.

상대가치 평가법에는 PER(주당순이익과 기업주가 비교), EV/EBITDA(영업활동을 통해 얻은 이익을 비교해 기업가치 산정), PSR(주당매출액과 기업 주가 비교), PBR(주당순자산과 기업주가 비교), EV/Capacity(생산능력이 기업가치의 몇 배인지를 산출하는 방식)이 있어요.

카카오뱅크가 사용한 방식은 PBR.

PBR은 Price Book-value Ratio의 약자로 여기서 Book은 장부가치(순자산=자기자본)를 뜻해요. 순자산 대비 주가가 몇 배로 거래되는지를 나타내는 지표. PBR이 2배라면 순자산가치의 2배로 거래중이라는 뜻이에요.

카카오뱅크가 PBR을 공모가 산정 지표로 활용한 건 은행은 기본적으로 고객으로부터 돈을 받고 빌려주고 이를 통해 이자수익을 얻는 사업이기 때문. 그래서 영업활동의 재원인 자본(=순자산)이 가장 중요한 지표 중 하나이기 때문이죠. 은행뿐 아니라 고정자산이 많은 장치산업도 PBR을 활용해 가치평가를 하기도 해요.

비교대상 회사, 전부 해외기업

카카오뱅크는 미국 온라인 소매금융 플랫폼업체 로켓컴퍼니스, 브라질 핀테크업체 파그세구로 디지털, 러시아 인터넷은행 티씨에스, 스웨덴 온라인금융 플랫폼업체 노르드네트 4곳을 비교대상회사로 결정했어요.

뉴욕증권거래소에 상장한 미국 로켓컴퍼니스는 모바일, 온라인으로 주택담보대출을 하는 곳으로 미국 최대 주택담보대출 사업자예요. 이 회사는 증빙서류 검증 자동화 등 기술력을 바탕으로 모바일로 8분이면 대출 승인 나오는 곳. 브라질 핀테크업체 파그세구로 디지털 역시 뉴욕증권거래소 상장업체.

티씨에스(TCS)는 러시아의 인터넷은행 틴코프(Tinkoff)의 최대주주, 즉 지주회사로 영국 런던거래소에 상장해 있어요. 틴코프는 온라인 소매금융을 기반으로 최근에는 여행상품 등 다양한 비금융서비스까지 확대하는 곳. 노르드네트(Nordnet)는 스웨덴의 온라인금융 플랫폼 업체로 나스닥스톡홀름거래소 상장한 곳. 본사는 스웨덴에 있지만 스웨덴은 인구가 많지 않아서 덴마크, 핀란드, 노르웨이 등 북유럽국가에서도 영업하고 있어요.

4곳 모두 전통적인 은행과는 거리가 멀죠. 인터넷을 기반으로 기술을 결합한 곳이라는 공통점.

4개 회사의 평균 PBR수치를 구했더니 7.3배가 나왔어요. 4개 회사의 순자산가치 대비 주가가 7.3배에 거래되고 있다는 뜻이죠.

7.3배란 숫자를 기준으로 카카오뱅크의 1분기 말 순자산, 이번 상장으로 확보할 자금(희망공모가격 최저가 기준)을 종합해 시가총액을 구했어요. 4개 회사와 비교했더니 카카오뱅크의 시가총액은 22조9610억원 나왔어요.

시가총액을 총 발행주식수(4억7777만주)로 나누면 1주당 4만8058원이 나오죠. 이 정도가 적정가치라고 본 것. 마지막으로 상장하면서 투자자에게 제공하는 서비스 개념인 할인율 31.3%~18.8%를 적용해 3만3000원~3만9000원이라는 희망공모가격이 나온 것.

국내은행은 왜 비교 안 했을까?

카카오뱅크는 왜 국내 은행을 놔두고 해외 업체와 비교했을까요. 아시다시피 국내에는 신한은행, KB은행, 하나은행, 우리은행 등 굵직한 곳들이 많은데요. 카카오뱅크가 이들을 제쳐두고 굳이 해외업체를 비교한 건 인터넷 전문은행인 카카오뱅크와는 결이 다르다고 판단했기 때문,

아시다시피 기존 은행들은 지역마다 오프라인 점포를 두고 영업을 하지만 카카오뱅크는 전국에 점포가 단 한곳도 없는 무점포 방식으로 영업을 하죠.

더군다나 시중 은행 중 상장을 한 곳은 단 한곳도 없어요. 정확히는 신한은행, KB은행 등의 지분을 100% 가지고 있는 지주사(신한금융지주, KB금융지주, 하나금융지주 등)들이 상장회사.

그럼 지주사들과 비교를 하면 되지 않냐 싶지만 지주사들은 은행만이 아니라 보험, 증권, 카드 등 다양한 업종을 다루는 곳. 따라서 카카오뱅크는 상장한 지주사들과 비교하는 건 적절치 않다고 본 것이죠.

참고로 국내 은행지주사(신한·KB·우리·하나) 들의 평균 PBR은 0.46배. 만약 4대 은행 지주사의 평균 PBR을 활용해서 카카오뱅크의 공모가격 산출 공식을 그대로 따라가보면 1주당 4990원~5898원이 나와요. 희망공모가격이 지금보다 훨씬 낮아지죠.

혁신적 기업인데...공모자금 사용은 비혁신적?

카카오뱅크가 공모가 산정을 위해 비교한 해외업체 4곳은 인터넷을 기반으로 하면서도 핀테크(금융과 IT의 융합한 금융서비스)를 중심으로 하는 업체이죠. 기술이나 운영측면에서 전통 은행과는 다르게 혁신적이라는 것을 강조한 건데요. 그럼 카카오뱅크가 4곳의 해외기업들과 얼마나 비슷한지를 봐야겠죠.

카카오뱅크는 올해 1분기 2249억원의 영업수익을 기록했어요. 이 중 대부분의 매출(75%)이 예·적금, 대출 등 전통적인 은행업무를 통해 벌어들인 돈이에요. 카카오뱅크가 해외 기업과 비교한 근거 중 하나인 인터넷·모바일 플랫폼이라는 특수성을 활용해 벌어들인 돈(플랫폼 비즈니스)은 영업수익의 8%에 불과해요.

카카오뱅크는 이번 상장공모를 통해 확보하는 2조원(희망공모가격 최저 기준) 중에서 75%인 1조5393억원을 자본적정성 확보에 사용하겠다고 밝혔어요. 자본적정성이란 고객에게 돈을 빌려주기 위해선 은행의 곳간(자본)이 넉넉해야 하는데 그 곳간을 채우는데 쓰겠다는 뜻이죠.

자본을 늘려 대출상품을 확대하는데 공모자금의 75%를 사용하겠다는 것. 카카오뱅크는 개인대출 중에서도 중·저신용자 대상 신용대출(햇살론, 사잇돌 대출 등)과 주택담보대출을 늘릴 계획이에요.

공모가격 산정 때는 인터넷·모바일이라는 특수성을 강조하며 해외의 온라인 플랫폼, 핀테크 업체와 비교했지만 상장으로 확보하는 돈은 전통적인 은행 업무인 대출상품 판매에 자금을 대부분 소진하겠다고 밝힌 것이죠.

참고로 이번 공모자금에서 카카오뱅크가 핀테크기업을 인수합병하는 데 쓸 자금은 2000억원에 불과해요.

중복청약 금지…투자자들 눈치게임?

마지막으로 공모청약 방법을 알아볼게요. KB증권, 한국투자증권, 하나금융투자, 현대차증권에서 청약할 수 있어요. 아시다시피 카카오뱅크는 중복청약을 할 수 없어요. 따라서 4개 증권사 중 한 곳만 골라 청약해야 해요.

만약 다수의 증권사에 중복청약을 했다면 나중에 진행한 증권사의 청약은 취소돼요.

한 곳의 증권사 청약만 인정되기 때문에 투자자들은 어느 증권사에 청약건수가 덜 몰릴 것인지 눈치게임을 할 수밖에 없는데요. 증권사별 일반청약자 배정수량은 △KB증권 881만577주 △한국투자증권 597만8606주 △하나금융투자 94만3990주 △현대차증권 62만9327주. 각 증권사의 배정수량 중 절반이 균등방식으로 배정할 물량이에요.

배정수량이 많다고 해서 받을 수 있는 물량이 많은 것은 결코 아니라는 점.

앞서 공모주 청약을 진행한 SK아이이테크놀로지(SKIET)은 미래에셋대우의 배정수량이 가장 많았지만 청약자가 몰리면서 기본 0주 배정에 추첨을 통해 당첨된 청약자만 공모주를 받을 수 있었어요. 배정수량이 미래에셋대우의 3분의 1에 정도였던 SK증권에는 청약자가 덜 몰리면서 무조건 1주를 받았었죠.

한국투자증권, 하나금융투자, 현대차증권은 비대면 또는 은행연계계좌로 개설할 경우 청약일 당일에 계좌를 만들어도 공모주 청약을 할 수 있어요. 다만 KB증권은 청약 전날까지 계좌를 만들어야 청약 가능.

MTS 등 온라인 청약 기준으로 KB증권은 1500원, 한국투자증권은 2000원의 수수료가 필요하고, 하나금융투자와 현대차증권은 온라인 청약 수수료가 없어요.

참고로 외국계 증권사 크레디트스위스증권(1832만6000주), 씨티그룹글로벌마켓증권(13,09만주)는 물량도 있는데. 이 물량은 전부 기관투자자 배정 물량. 전체 기관투자자 배정물량이 55%인데 이 중 87%를 외국계 증권사 두 곳이 배정하는 것이죠.

카카오뱅크 공모주 청약 일정

마지막으로 카카오뱅크 공모주 청약과 관련한 주요 일정과 알아둬야 할 내용을 정리했어요.

-증권신고서 효력발생일: 7월 20일

증권신고서가 문제없음을 알리는 날. 효력이 발생해야 공모주 청약을 예정대로 진행할 수 있고, 만약 금융감독원의 정정요구가 있으면 모든 일정이 연기돼요.

-최종 공모가격 확정: 7월 22일

-공모주 청약일: 7월 26일~27일

KB증권, 한국투자증권, 하나금융투자, 현대차증권에서 청약할 수 있어요. 중복청약을 할 수 없어서 4개 증권사 중 한 곳만 골라 청약해야 해요.

-공모주 환불일(납입일): 7월 29일

배정받지 못한 주식에 대한 증거금이 청약자 계좌로 들어오는 날.

-상장 예정일: 8월 5일

독자 피드백 적극! 환영해요. 궁금한 내용 또는 잘못 알려드린 내용 보내주세요. 열심히 취재하고 점검하겠습니다.