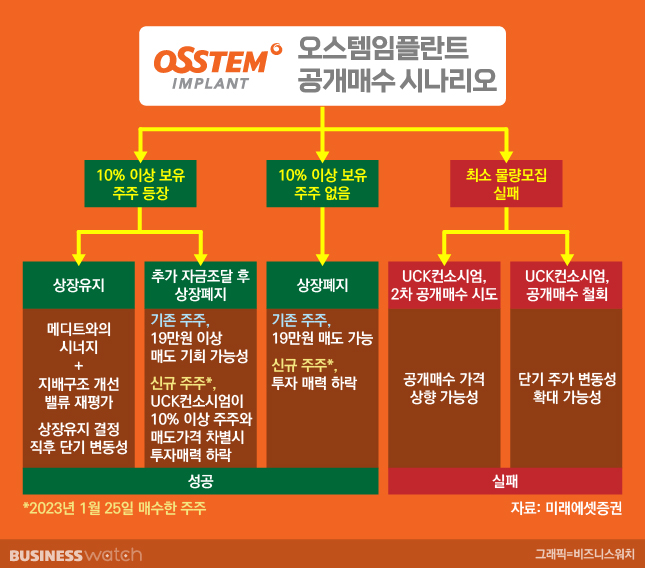

사모펀드(PEF)인 유니슨캐피탈코리아(UCK)와 MBK파트너스가 손을 잡고 오스템임플란트 경영권 인수를 위한 공개매수에 나서기로 하면서 주주들이 촉각을 곤두세우고 있다. 향후 공개매수가 어떻게 진행될지에 따라 투자 결과가 달라질 수 있어서다.

공개매수 성공 또는 실패 등으로 나타날 결과를 두고 다양한 시나리오가 나오는 가운데 주주 입장에서 최선의 결과는 이번 공개매수가 실패한 뒤 2차 공개매수가 진행되는 것이라는 의견이 제기되고 있다.

주주 입장에선 실패 후 '재도전' 유리

26일 금융투자업계에 따르면 UCK와 MBK파트너스(이하 UCK컨소시엄)는 지난 25일부터 오스템임플란트 주식 공개매수를 진행하고 있다. 매수 가격은 주당 19만원이며, 최소 239만4782주에서 최대 1117만7003주를 매수할 계획이다.

UCK컨소시엄은 공개매수에 응하는 주식 수가 최소 매수 예정 수량인 239만4782주에 미치지 못하면 공개매수를 취소할 계획이라고 밝혔다.

증권가에선 이번 오스템임플란트 공개매수 성패와 관련해 다양한 분석을 쏟아내면서 주주들에 미칠 영향을 살피고 있다.

미래에셋증권은 단기적으로 기존 주주 혹은 지난 25일 주식을 매수한 신규 주주 입장에선 공개매수가 일단 실패한 뒤 차후 상향된 가격으로 2차 공개매수를 진행하고, 이를 성공하는 것이 가장 이상적인 상황이라는 판단이다.

공개매수가 진행되는 동안에는 최소 19만원에 주식을 매도할 수 있는 하방이 형성된 셈이고, 이후 2차 공개매수가 진행된다면 매수가격도 높아지기 때문이다. 또 공개매수가 실패했다는 것은 19만원 이상 주가가 상승할 것이라 예상하는 주주들이 많다는 것을 뜻하기도 한다.

미래에셋증권에 따르면 공개매수 가격인 19만원은 선행 주가수익비율(PER) 기준 14배로 지난 10년간 평균인 23배보다 낮은 수준이다.

미래에셋증권은 다만 공개매수 실패가 여러모로 주주들에게 좋은 시나리오인 것은 맞지만 UCK컨소시엄이 공개매수 계획을 철회한다면 사정은 달라진다고 설명했다.

공개매수 철회 후 단기적인 주가 변동성에 노출되는데다 추가 공개매수 진행으로 거둘 수 있는 차익을 확보할 수 없기 때문이다. 다만 공개매수가인 19만원이 시장에서 하방으로 받아들여질 가능성은 있다.

김충현 미래에셋증권 연구원은 "최근 오스템임플란트 주가가 상승한 건 중국 시장 영향력 확대와 투자주의 환기종목 해제로 인한 수급 개선이 주된 이유"라며 "사모펀드 공개매수 이슈가 주요 상승 요인이 아니었기에 공개 매수가인 19만원은 일종의 주가 하방으로 받아들여질 가능성이 높다"고 말했다.

성공 시 지분 10% 이상 보유주주 유무 중요

UCK컨소시엄이 최소 수량인 239만4782주를 확보하고 공개매수에 성공하게 된다면 10% 이상 보유한 주주의 등장 여부를 지켜봐야 한다.

만약 10% 이상 보유한 주주가 나타나지 않고 기존 계획대로 오스템임플란트를 상장폐지 시킬 경우, 기존·신규 주주 모두 19만원 수준에서 매도할 수 있으나 추가 이익을 얻을 기회는 얻기 어렵다.

지분을 10% 이상 확보하고 경영권을 주장하는 주주가 나타난다면 UCK컨소시엄의 자금 여력에 따라 시나리오가 나뉜다.

먼저 상장폐지를 위해 지분을 매입하려 한다면 19만원에 프리미엄을 붙여 사들여야 하기에 자금조달 문제가 발생한다.

현재 UCK컨소시엄은 공개매수를 위해 NH투자증권으로부터 연 6.5% 금리로 1조7000억원을 차입하려는 상황이다. 이 경우 매년 만만찮은 이자 비용이 발생하는데 현재 오스템임플란트 3년 평균 잉여현금흐름이 약 920억원임을 감안하면 부담스러운 수준이다.

이에 상장폐지를 포기하고 상장을 유지하는 전략으로 변경한다면 기존 주주와 신규 주주들은 단기적으로 19만원에 매도할 기회는 잃지만, 대신 장기 투자 관점에서 또 다른 기회를 얻을 수 있다. 앞서 MBK가 인수한 구강스캐너 기업 메디트와의 시너지로 기업 가치가 커질 가능성이 있기 때문이다.

김충현 연구원은 "디지털 치의학(덴티스트리)를 구현하는 중요한 장비인 구강스캐너 기업인 메디트와의 시너지로 품목 다각화가 기대된다"며 "메디트는 매출의 60% 이상이 미국과 유럽 등 오스템임플란트 매출이 낮은 선진국에서 발생하고 있어 지역적 다각화도 기대할 수 있다"고 평가했다.

반면 UCK컨소시엄이 상장폐지를 진행하기 위해 10% 이상 주주에 프리미엄을 제공해 지분을 매수할 경우 공개매수에 참여해 19만원에 주식을 매도한 주주들로부터 형평성 문제가 제기될 수 있다.

금융투자업계에선 10% 이상 지분을 보유할 가능성이 높은 주주로 행동주의 펀드인 KCGI가 가장 유력하다고 보고 있다. KCGI는 지난 5일 기준 전환사채 전환권 사용을 고려한 잠재 발행 주식 수 중 6.3%의 지분을 확보하고 있다. 3.7% 이상 주식을 매수하거나 6.6%를 보유한 라자드자산운용, 4.6%를 보유한 KB자산운용 등 다른 주주들과 연대할 수도 있다.