신용평가사는 기업의 채무상환능력을 볼 때 재무상황과 지배구조를 유심히 살핀다. 사업이나 재무 구조 외에도 오너의 안정성에 따라 신용등급을 매긴다. 어느 하나라도 부실 징조가 보이면 자본시장에 경고 메시지를 보낸다.

SK그룹은 재무구조와 오너 리스크에서 동시에 문제점을 드러내며 크레딧에 노란불이 켜졌다. 지난해 초 하이닉스를 인수하면서 빚이 눈덩이처럼 불어난 반면, SK텔레콤을 비롯한 주력 계열사의 수익성은 떨어졌다. 올해 초 최태원 회장이 횡령 혐의로 구속되는 등 오너의 부재까지 겪고 있다.

◇ 하이닉스發 소화불량

최근 수년간 SK그룹은 재무 안정성 지표인 부채비율(부채총액/자기자본)을 꾸준히 낮춰왔다. 2008년 127%였던 부채비율을 지난해 92%로 떨어뜨렸다. 1년에 9%포인트씩 내린 셈이다.

눈에 보이는 수치는 이상적이지만, 실제 갚아야 할 빚은 크게 늘었다. 지난해 SK텔레콤이 3조4000억원을 들여 하이닉스를 인수한 것이 발단이었다. 인수자금 중 2조4000억원은 외부 차입으로 조달하고, 1조원은 보유 현금으로 메웠다.

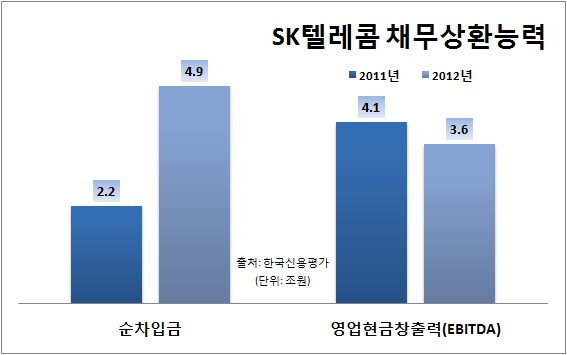

그룹 총차입금은 2011년 말 31조원에서 1년 사이 39조원으로 증가했고, 현금성자산을 제외한 순차입금도 같은 기간 8조2000억원 늘어나며 지난해 말 기준 29조원을 기록했다. 반도체 부문에서만 4조2000억원의 순차입금이 발생했고, 통신 부문도 SK텔레콤의 롱텀에볼루션(LTE) 투자자금으로 2조7000억원의 빚이 더 늘었다.

현금흐름도 눈에 띄게 악화됐다. 지난해 그룹 전체가 마이너스 7조원의 현금흐름을 나타냈다. 운전자본과 지분투자에 대한 부담이 늘어나면서 현금이 빠져나갔고, 그룹의 재무 위험은 점점 커졌다.

◇ 매출 늘어도 수익성 떨어져

하이닉스를 인수해 그룹의 덩치를 키웠지만, 실제 수익성은 기대에 미치지 못했다. 지난해 SK그룹 매출은 156조원으로 2011년보다 15조원 늘었고, 영업현금창출력(EBITDA)도 전년대비 7000억원 늘어난 12조2000억원을 기록했다.

그러나 하이닉스의 영업현금창출력 1조7000억원을 제외하면 나머지 그룹 계열사들의 EBITDA는 전년보다 1조원 감소했다. 지난해 그룹 영업이익과 순이익도 전년보다 각각 1조4000억원과 2조5000억원씩 줄었다.

그룹 주력인 통신과 정유·반도체 부문의 영업실적이 모두 부진했고, 건설과 해운 업황도 오랜 침체의 그늘에서 벗어나지 못했다. 그룹 전(全) 부문의 영업이익률이 2011년보다 하향 곡선을 그렸고, 야심차게 인수한 하이닉스는 글로벌 경기 둔화의 직격탄을 맞으며 영업적자로 돌아섰다.

SK에너지는 정제마진 하락의 여파로 지난해 영업이익이 전년대비 1조원 줄었고, SK텔레콤도 과열된 LTE 보조금 경쟁 속에 마케팅 비용을 쏟아부으며 1년새 영업현금창출력이 5000억원 떨어졌다. SK네트웍스와 SK건설, SK해운도 국내외 경기 불황을 겪으며 전년보다 나은 실적을 내지 못했다.

◇ Credit Point☞ '바람 잘 날 없네'

그룹의 막대한 빚을 갚으려면 동반 부진에 빠진 계열사들이 살아나야 한다. 각 부문에서 무너진 수익성을 회복하는 것이 급선무다. 하이닉스는 올해 D램 가격 상승으로 대규모 영업이익을 낼 것이라는 기대감이 있고, SK에너지도 정제마진을 회복할 것이라는 전망이 나온다.

SK텔레콤은 보조금 축소를 통해 수익성 하락을 반전시킨다는 전략이지만, 통신사들의 경쟁이 워낙 치열하기 때문에 실현 가능할지는 두고 봐야 한다. 해운과 건설부문은 올해도 업황 부진이 계속되고 있어 수익성 전망이 어둡다.

한국신용평가 관계자는 "올해 SK그룹은 통신과 정유, 반도체 부문에서 수익성 회복이 가능하겠지만, 석유화학 등 다른 부문은 불확실하다"며 "해운·건설업황 저하가 지속된다면 해당 계열사에 대한 증자 가능성도 있다"고 말했다.