'퀵커머스'가 유통업계의 새로운 전쟁터로 떠오르고 있다. 배달의민족(배민)·쿠팡이츠가 개척한 시장에 GS리테일 등 기존 유통 공룡들까지 뛰어들었다. 퀵커머스 물류 허브를 꿈꾸는 배달대행사의 변신도 이어지고 있다. 이들은 시장 선점을 위해 공격적 투자·마케팅 경쟁을 펼칠 것으로 전망된다. 이커머스 시장과 유사한 '출혈 경쟁'이 펼쳐질 것이라는 우려도 나온다.

배달 시장 정체…'퀵커머스'로 눈 돌려

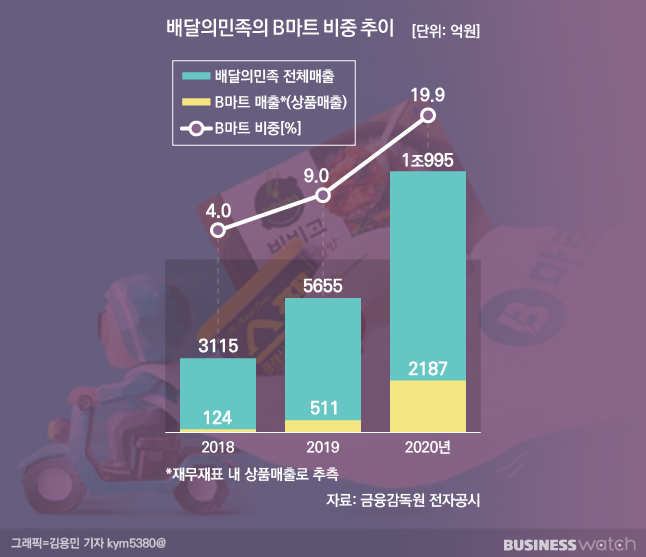

배달앱들은 신성장동력으로 퀵커머스를 적극 육성하고 있다. 퀵커머스는 근거리 거점에서 1시간 내외로 물품을 배송하는 서비스다. 현재 시장 선두는 배민이다. 배민은 'B마트'를 시장에 안착시키며 영향력을 키우고 있다. 성장 속도도 빠르다. B마트의 매출은 지난 2019년 124억원에서 지난해 2187억원으로 크게 늘었다. 같은 기간 배민 전체 매출에서 B마트가 차지하는 비중도 4%에서 19.9%로 확대됐다.

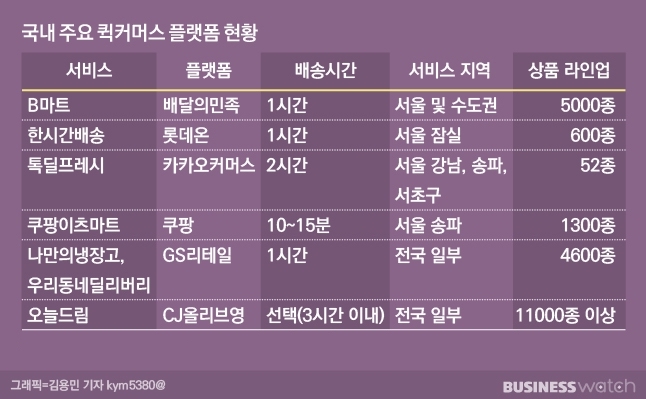

이에 맞서 쿠팡도 최근 '쿠팡이츠 마트' 서비스를 개시했다. 쿠팡이츠 마트는 현재 서울 송파구에서만 시범 운영중이다. 하지만 서비스 품질을 앞세워 시장을 빠르게 잠식하고 있다. 쿠팡이츠 마트의 배송 시간은 B마트보다 3배 가까이 빠른 20분 내외다. 또 한 번에 한 건만 배달하는 '단건 배달' 시스템도 적용해 고객 편의를 끌어올렸다.

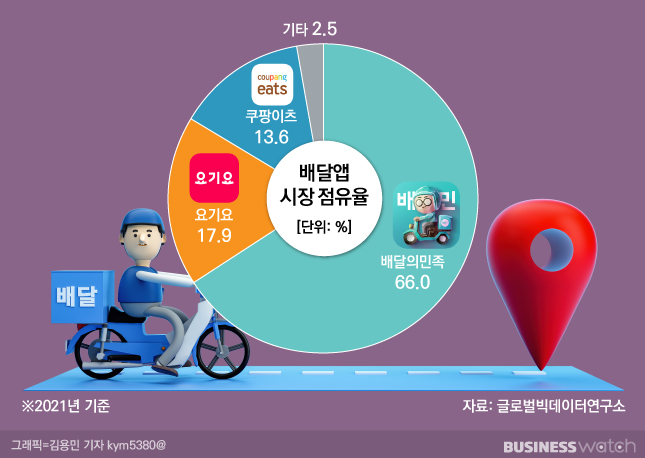

배달앱들은 기존 배달 시장이 정체됨에 따라 퀵커머스에 집중하고 있다. 글로벌빅데이터연구소에 따르면 지난 2분기 정보량 기준 배민의 시장 점유율은 57.9%였다. 이는 지난 2월보다 7.4%포인트 줄어든 수치다. 배민의 줄어든 점유율 대부분은 2위 요기요와 3위 쿠팡이츠가 흡수했다.

2분기 요기요의 점유율은 지난 2월보다 3%포인트 오른 19.8%였다. 쿠팡이츠는 같은 기간 1.8%포인트 증가한 17.9%의 점유율을 기록했다. 배민·요기요·쿠팡이츠가 서로의 점유율을 나눠 가지는 '3강 구도'가 고착화된 셈이다. 이런 상황에서는 장기적으로 수익성 저하를 피하기 어렵다. 이에 배달앱들이 신성장동력 마련을 위해 퀵커머스 시장에 집중하고 있다는 설명이다.

"야, 너두?"…유통업계도 진출

퀵커머스 시장은 분명 성장하고 있다. 배민·요기요 운영사인 딜리버리히어로(DH)는 오는 2030년 전세계 퀵커머스 시장 규모가 600조원대까지 성장할 것으로 전망했다. 국내 시장의 성장은 더욱 빠를 것으로 예상된다. 국토가 좁고 다수 배달 전문 기업이 활동하고 있어 근거리 배송 서비스를 정착시키기 유리하다. 여기에 대다수 소비자가 이커머스를 능숙하게 활용하고 있다.

유통업체들도 퀵커머스 시장을 노리고 있다. 롯데ON은 서울 잠실을 기반으로 '한시간배송' 서비스를 시작했다. 카카오커머스도 서울 강남·송파·서초구에서 2시간 내 배송을 보장하는 '톡딜프레시'를 론칭했다. 신선식품 전문 이커머스 플랫폼 오아시스마켓은 배달대행 서비스 '부릉'을 운영하는 메쉬코리아와 손잡고 퀵커머스 전문 합작법인 '브이'를 출범했다. 신세계·현대백화점 등도 일부 지역 점포를 기반으로 퀵커머스 시장을 노크하고 있다.

요기요도 주목받고 있다. 요기요는 DH의 자회사 딜리버리히어로스토어스코리아(DSK)가 운영하는 퀵커머스 서비스 '요마트'를 보유하고 있다. 요마트 서비스는 매각 이후 더욱 강화될 것으로 보인다. 현재 요기요의 새 주인으로는 GS리테일이 유력하게 거론되고 있다. GS리테일은 현재 퀵커머스를 통한 온·오프라인 시너지 창출을 핵심 전략으로 삼고 있다.

'퀵커머스 물류 허브'를 노리는 배달대행업계도 변신 중이다. 메쉬코리아는 최근 도심형 물류거점 '마이크로풀필먼트센터(MFC)'를 서울 강남·송파에 연이어 열었다. 근거리 물류 플랫폼으로의 사업 전환을 도모하기 위해서다. 배달대행 시장 1, 2위 생각대로와 바로고는 합병을 검토하고 있는 것으로 알려졌다. 이들이 합친다면 퀵커머스 물류의 핵심으로 꼽히는 이륜차 배달대행 시장 4분의 1 가량을 점유하게 된다.

출혈 경쟁보다 '실속' 찾아야

배달앱·배달대행업계의 퀵커머스 시장 내 경쟁력은 기존 유통업체들과 플랫폼들 보다 낮다는 평가가 많다. GS리테일·신세계·롯데는 전국에 퍼져 있는 백화점·대형마트·편의점을 퀵커머스 물류 거점으로 활용할 수 있다. 쿠팡은 상장으로 조달한 자금이 아직 남아 있다. 전국 곳곳에 당일 배송이 가능한 대형 물류센터망도 이미 갖추고 있다. 시내 거점을 보다 효율적으로 마련할 수 있다.

반면 배민이 운영하고 있는 B마트의 물류 거점은 현재 전국에 30여 개에 불과하다. 메쉬코리아는 450개의 물류 거점을 보유하고 있지만 대부분 근거리 배송에 특화된 '부릉 스테이션'이다. 일정 수준 이상의 물량을 처리할 수 있는 물류센터는 김포·남양 센터와 MFC 강남·송파점 정도다. 이런 인프라 격차를 좁히기 위해서는 막대한 투자가 필요하다.

하지만 투자 여력이 마땅치 않다. 배민 운영사 우아한형제들의 지난해 말 기준 현금 및 현금성 자산은 1890억원 수준이다. 같은 기간 메쉬코리아의 현금 및 현금성 자산은 207억원 수준에 불과하다. 이를 모조리 물류 인프라 확충에 투자하더라도 경쟁자를 따라잡기에는 역부족이다.

더불어 퀵커머스 시장에서는 출혈 경쟁이 벌어질 가능성이 높다. '선점 효과'때문이다. 쿠팡은 수조원의 적자에도 빠른 배송 시장을 장악했다. 그 덕분에 100조원의 기업가치를 인정받았다. 반면 안정성을 중시했던 유통 기업들은 모두 쓴맛을 봤다. 이들은 같은 실패를 반복하지 않기 위해 퀵커머스 시장에서 공격적 투자를 이어갈 것으로 예상된다. 이커머스 시장과 유사한 '쩐의 전쟁' 구도가 형성될 것이라는 이야기다.

자금력과 인프라 모두 뒤쳐지는 배달앱·배달대행사의 경우 막대한 투자가 전제되지 않는 한 투자 효과를 보기 어렵다. 인프라를 확보하더라도 그 사이 경쟁사들이 이커머스 시장과 비슷한 과점 구도를 형성할 수도 있다. 이렇게 되면 장기적으로 수익성을 기대하기 어렵다. 이에 배달앱·배달대행사가 쩐의 전쟁에 뛰어들기보다는 자신들만의 특화 영역을 확보하는 데 주력해야 한다는 지적이다.

업계 관계자는 "퀵커머스 시장의 성장세가 높은 만큼 출혈 경쟁이 벌어질 가능성도 높다. 따라서 자금력을 확보하지 못한 플랫폼이나 기업이 뛰어들기에는 위험한 시장"이라며 "섣불리 인프라 투자 등에 나서기보다는 플랫폼별 강점을 살려 배송이나 거래 중개 등 시장 내 특정 역할을 담당하는 전략이 더 나을 것"이라고 말했다.