기업회생절차(법정관리)를 졸업했다. 내부 보유 현금도 5000억원에 달한다. 외부에서 경영권을 노린 기업들이 군침을 삼킨다. 이사진을 구성할 주주총회를 앞두고 여러 곳이 지분 확보 경쟁을 벌이고 있다. 그렇다면 이 기업의 주가는?

인수합병(M&A) 이슈가 발생하면 인수기업보다는 피인수 기업의 주가가 출렁이는 것이 일반적이다. 경영권을 차지하기 위해 지분을 끌어모으려는 '수요'가 장내에서 유통되는 주식의 '공급량'보다 많기 때문이다.

이를 실증한 분석 결과도 있다. 대우증권이 2004년 이후 미국 스탠더드 앤드 푸어스500(S&P500) 지수에 속한 기업의 M&A 사례를 분석한 결과 관련 공시 이후부터 피인수기업의 주가 상승 확률이 77%였다.

하지만 ㈜동양의 경영권을 두고 벌어진 인수합병 전에서는 이 공식이 들어맞지 않고 있다. 유진그룹과 파인트리자산운용이 지분경쟁을 벌이고 있고 동양도 경영권 방어를 위해 자사주 매집에 1000억원을 들이겠다고 나섰는데도 주가는 심드렁하다.

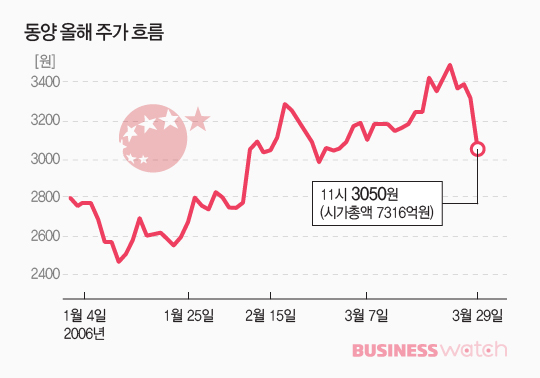

유진그룹이 동양의 이번 주총에서 자사 측 인사를 이사로 선임하겠다는 안건을 내면서 동양 경영권 확보의사를 내보인 지난 15일 유가증권시장에서 동양의 주가는 3180원이었다. 그러나 M&A 이슈가 걸린 주총을 하루 앞둔 29일 오전 현재 주가는 오히려 떨어져 3060원을 오르내리는 수준이다. 이유가 뭘까?

| ▲ 그래픽 = 김용민 기자 kym5380@ |

우선 M&A 재료가 너무 일찍 선반영된 때문이라는 분석이 나온다. 법정관리 졸업 당시부터 인수합병 대상이 될 수 있다는 관측 때문에 이미 주가가 오를 만큼 오른 상태라는 것.

작년 11월 법원은 동양의 법정관리 졸업을 압두고 이 회사의 처리방안을 고심했다. 동양시멘트 매각 등의 자산 처리로 약 5000억원의 유동성을 확보한 상태라 제3자에게 유상증자 등을 통해 팔 이유가 없었고, 출자전환 주식 역시 당장 매각할 필요가 없었다.

그러나 동양은 주인이 없는 회사이다 보니 시장에서는 인수에 관심을 둔 곳이 적잖았다. 이미 유진그룹(유진기업 및 유진투자증권), 파인트리자산운용 등이 이미 지분 6~7%를 확보하며 동양에 관심을 내비치고 있었다.

둘 모두 지분 보유 목적은 '단순투자'로 선긋고 있었지만 경영권에 관심이 있다는 사실은 시장에선 공공연하게 퍼져 있었다. 동양시멘트를 인수한 삼표도 동양의 인수 후보로 거론됐다.

유명간 대우증권 연구원은 "이미 M&A 이슈가 선반영 된 상황이거나 시장에서 인수 합병 후 시너지에 대한 신뢰가 적다면 주가가 움직일 이유가 없다"며 "동양의 최근 주가 흐름 역시 재료가 선반영된 측면이 강해 보인다"고 설명했다.

지분 경쟁이 박빙이라곤 해도 인수 후보들의 지분이 절대적 경영권을 확보하기에는 부족한 수준인 것도 배경이다. 현재 동양의 1·2대 주주인 파인트리와 유진의 지분율은 각각 10.03%, 10.01%다. 둘을 합쳐도 과반은 커녕, 주총에서 주요 결정사항을 의결할 수 있는 최소지분율(33.3%)도 못된다.

여기에 더해 동양을 두고 경쟁하는 유진과 파인트리 사이에 연합이 가능하다는 것도 주가가 탄력을 받지 못한 배경이 됐다.

유진은 동양을 인수해 주력인 레미콘 사업을 전국구로 확대하겠다는 목적을 가진 전략적 투자자(SI)를 표방하고 있지만, 파인트리는 '주주 권익 제고'라는 다소 피상적인 목적을 가진 재무적 투자자(FI)에 가깝다.

지분 경쟁 구도를 보이던 이 둘은 결국 전날인 지난 28일 장 마감 후 지분 공동행사 계약을 맺었다는 사실을 밝혔다. 이번 주주총회에서 18.1%(주주명부 폐쇄일 기준 유진 8.95%, 파인트리 9.15%)을 공동행사키로 했다는 것이다.

전날 3310원에 장을 마감한 동양 주가가 이날 장이 열리자마자 급락해 현재 전일 종가 대비 7~8%의 하락률을 보이는 이유다.

유진을 비롯해 동양 인수에 관심이 있다는 곳들이 사업적인 측면에서의 동양의 기업가치보다 현금성 자산에 주목하고 있는 것 아니냐는 관측도 부진한 주가흐름의 배경으로 꼽힌다.

한 증권사 애널리스트는 "인수에 나선 기업들의 의도 중 하나가 동양의 우량자산을 팔아 단기 차익을 거두는 것이 피인수 시너지를 기대한 동양의 주가 상승을 기대하긴 어렵다"고 말했다.