중금리 대출에 주력하는 저축은행 업계가 올해 1분기 성장세를 이어나갔다. 특히 자산규모 2조원 이상의 선두권 업체들이 중금리대출을 앞세워 실적개선을 이끌었다.

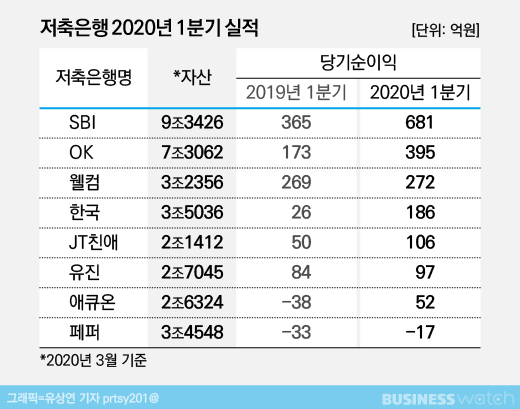

SBI저축은행의 올해 1분기 당기순이익은 681억원이다. 지난해 1분기 순이익 365억원에서 86.6% 증가했다. 1971년 설립 이후 역대 최대 분기 실적이다.

SBI저축은행의 자산총액은 9조3426억원. 2017년 말 5조7300억원에서 매분기 꾸준히 증가하고 있다. 운용 상품 규모가 그만큼 커졌다는 얘기다.

수신 금리를 높여 고객을 끌어들이고 이를 동력 삼아 대출을 일으킨 것이 선순환 구조를 만들었다는 설명이다.

2018년 가계부채 총량규제가 실시됐지만 신용등급 4등급 이하 대출자에 연 16.5% 이하 금리로 대출을 내주는 중금리 대출이 제외된 효과도 컸다.

업계 관계자는 "전 금융권이 수익 확대를 위해 중금리 대출 시장에 주력하고 있는데 저신용자 리스크 관리에 특화한 저축은행이 노하우를 발휘하고 있다"고 말했다.

코로나19가 확산으로 중금리 시장 수요가 커졌다는 해석도 나온다. SBI저축은행 관계자는 "규모의 경제 효과가 긍정적으로 작용하는 측면이 있다"고 말했다.

OK저축은행 실적도 눈에 띈다. 지난해 1분기 173억원이었던 순이익은 2배 이상으로 성장해 올해 1분기 395억원을 기록했다. 공격적인 영업으로 대출이 늘면서 자산 규모가 1년 동안 1조6000억원 가량 증가했다.

웰컴저축은행의 1분기 순이익은 272억원으로 지난해 1분기 실적에서 1.1% 증가했다. 웰컴저축은행 관계자는 "자산을 늘리기보다 안정적 운영에 주력한 결과"라고 설명했다.

한국투자저축은행 순익은 186억원으로 전년 실적에서 무려 7배 이상 성장했다. 여타 저축은행과 마찬가지로 대출 확대를 통한 이자 수익이 커진 영향이 상당했다는 평가다.

JT친애저축은행 순익은 106억원을 기록했다. 전년 대비 2배 이상 성장했다. 이자 수익에 투자 수익이 더해진 결과다. 그 뒤를 바싹 쫓는 유진저축은행은 97억원을 기록했다.

애큐온저축은행 순익은 52억원으로 1년 전에서 90억원 가량 증가했다. 2013년 호주 PSB투자그룹 편입 이후 급격히 자산을 늘려 온 페퍼저축은행은 마이너스 17억원을 내는 데 그쳤다.