시간이 흐르면 흐를수록 시장금리가 상승하자 토스뱅크의 고민이 깊어지는 모습이다. 금융당국을 중심으로 대출금리는 인하하고 수신금리는 인상하라는 목소리가 높아지면서 수익성을 끌어올리기 어려울 것으로 분석되면서다.

이를 해결하기 위해서는 토스뱅크의 수신 대부분을 차지하는 수시입출금통장 2%의 금리를 올려야 하는데 이것이 좀처럼 쉽지 않다. 금리를 조금이라도 상향시키면 나가야 하는 비용이 수직상승해서다. 혹은 저원가성 예금을 대규모 유치해야 하는데 이 역시 좀처럼 해결하기 어려운 상황에 봉착했다.

토스뱅크, 골치 아픈 예대율에 한숨나는 이자수익

17일 은행권에 따르면 올해 상반기 기준 토스뱅크의 여신규모는 5조원, 수신 규모는 24조원 가량인 것으로 확인됐다. 가계와 소상공인에게 내어준 대출이 5조원, 예·적금 가입 규모가 24조원이라는 얘기다.

이 수치가 토스뱅크에 마냥 좋은 것은 아니다. 은행은 통상 대출금을 예수금으로 나눠 산출하는 예대율을 경영 건전성 지표로 사용한다. 예대율이 90~100% 수준이면 은행이 자금을 잘 운용하고 있다는 것으로 풀이된다. 이 이하일 경우 자금을 제대로 운용하지 못하는 것을 의미하며 이 이상일 경우 지나치게 대출을 많이 내줬다는 의미로 건전성이 좋지 않다는 것을 의미한다.

단순 수신과 여신을 기본으로 토스뱅크의 예대율을 산출하면 약 22%가량이다. 주요 시중은행의 경우 예대율이 90~100% 수준이다. 예대율은 수신에 가용자본도 더해 산출하지만 토스뱅크의 총자본금 1조5000억원을 감안하면 이 수준을 크게 벗어나지는 못할 것으로 보인다. 쉽게 얘기해서 예·적금 가입 고객으로부터 받은 돈을 바탕으로 대출영업을 제대로 하지 못하고 있다는 의미다.

토스뱅크가 출범한지 약 10개월 가량이 흐른 현재 토스뱅크의 예대율이 현재와 같은 상황에 부딪힌 것은 출범 초기 고객확보와 최근 디지털 금융 플랫폼의 핵심인 월간활성화사용자수(MAU)를 위해 출혈을 감내한 영향이라는 분석이다.

토스뱅크는 출범 초기 수시입출금식 통장에 연 2% 금리를 주는 수신상품을 내걸었고 시장금리가 낮았던 당시에는 파격적인 상품이라는 평가에 수신고객이 몰려들었다. 이는 한국은행이 본격적으로 금리를 올리기 시작한 올해 1분기까지 이어졌다.

실제 현재 토스뱅크의 수신 중 대부분은 출범 이후 6개월간 유입된 고객의 자금이 그대로 남아있기 때문으로 분석된다. 이와 관련 지난해 말 기준 토스뱅크의 수신잔액은 13조7907억원이었다. 출범 2개월만에 달성한 '대흥행'으로 분류된다. 이후 올해 1분기에는 21조45억원으로 확대됐다.

반면 대출 영업의 경우 상황이 녹록지 않았다. 지난해의 경우 정부의 가계부채총량관리로 인해 개점 이후 열흘도 되지 않아 대출 영업을 중단해야 했다. 올해의 경우 대출 영업을 재개하긴 했지만, 시장금리가 가파르게 상승하면서 예전만큼 은행에서 대출을 받는 고객이 많지도 않은 상황이다.

상황이 이렇다 보니 금리상승기라는 은행에게 최대의 호재가 찾아왔음에도 불구하고 토스뱅크는 이를 누리지 못하고 있는 것으로 분석된다.

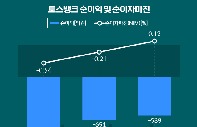

토스뱅크의 대부분 수신이 연 2%금리의 수시입출금식 예금에 몰려있다는 점을 감안해 산출 시 토스뱅크는 매달 현재 잔액 기준 403억원 가량이 이자비용으로 나가는 셈이다.

토스뱅크가 취급하고 있는 대출의 평균 금리는 절대적으로 많은 지분을 보유한 가계신용대출의 경우 연 6.90%다. 전체 대출중 약 8%가량을 차지하고 있는 것으로 분석되는 기업대출(소상공인 대출)의 평균 금리는 연 5.79%다. 이를 바탕으로 추산시 현재 잔액 기준 이자수익이 매월 99억원 가량이 들어오는 것으로 추산된다. 나가는 비용이 들어오는 비용보다 약 4배 이상 많은 셈이다.

출범 초기 내건 2.0% 수시입출금식 상품, 발목 잡다

이같은 상황을 해결하기 위해서는 수신은 최대한 비용이 적게 나가는 상품 위주로 늘리면서 대출은 적극 취급하면 된다. 하지만 상황이 쉽지 않다.

대출의 경우 인터넷전문은행이라는 특성상 중·저신용자 대출을 일정 수준에서 유지해야 하는데다 최근 금융당국이 대출금리 인상폭을 최소화할 것을 압박하고 있다. 시장금리 상승으로 대출자들이 줄어들고 있는 것도 문제다.

핵심은 토스뱅크의 수신중 대부분을 차지하는 수시입출금식 상품에 있다.

일단 연 2.0%금리의 수시입출금식 상품의 경쟁력이 떨어진 게 문제다. 최근 케이뱅크는 수시입출금식 상품의 금리를 2.1%까지 올렸으며 SC제일은행은 가입기간에 따라 최대 연 2.8%의 금리를 제공하는 파킹통장을 출시하기도 했다. 여기에 더해 저축은행들까지 수시입출금식 상품의 금리를 연이어 올리며 2.0% 금리의 수시입출금식 상품은 이미 대중화 됐다.

하지만 토스뱅크 입장에서는 이 상품의 경쟁력 유지를 위해 금리를 올리기도 만만치 않다. 다른 은행과 달리 이 상품이 수신 대부분을 차지하다 보니 금리를 0.1%라도 올렸다가는 매달 나가는 이자비용이 크게 늘어나기 때문이다.

게다가 토스뱅크 수신의 핵심이 수시입출금식 통장이라는 점도 문제다. 통상 나가는 이자 비용을 최소화 하기 위해 은행들은 저원가성 예금을 유치에 힘을 쏟는데 그 중심에는 수시입출금식 상품이 활용된다. 그런데 토스뱅크는 이미 수시입출금식 상품을 저원가성 예금으로 활용하지 않겠다는 점을 사실상 선언한 상황이다.

결국 남은 부분은 수시입출금식 상품에 몰려있는 금액을 다양한 상품으로 이동하도록 수신 포트폴리오를 넓히는 수밖에 없다. 토스뱅크가 지난 6월 내놓은 '키워봐요 적금' 역시 이같은 취지가 반영된 것으로 풀이된다.

이 상품은 매월 최대 100만원까지 납입이 가능하며 만기는 6개월, 금리는 연 최고 3%를 제공하는 상품이다. 언뜻 보면 수시입출금식 상품에 비해 금리가 높은 것처럼 보이지만 만기가 6개월이라는 점을 고려해야 한다. 이 상품을 통해 기대할 수 있는 최대 이자 금액은 5만2500원이다. 1년 만기 적금으로 환산해 비교하면 연 1.6%금리 상품과 같은 수준이다.

특히 이 상품은 매주 자동이체를 설정해야 최고 연 3.0%금리를 받을 수 있도록 한 점, 자동이체 설정시 자동이체 계좌를 변경할 수 없도록 설계한 점 등을 고려하면 수시입출금식 상품에 몰린 돈을 나가는 비용이 더 적은 계좌로 옮기려는 전략이 숨어져 있다는 게 은행권 관계자들의 설명이다.

시중은행 관계자는 "금리상승기이기 때문에 만기가 짧으면서 금리가 높은 상품이 고객의 혜택을 줄인다고 단언할 수는 없다"라면서도 "다만 은행 계좌내 자동이체를 유인한 면이 있다면 나가는 이자비용을 줄이기 위한 전략이 없지는 않을 것"이라고 설명했다.