스튜어드십 코드는 국내 증시의 새로운 기회가 될 전망이다.

우선 기관투자자는 철저하게 고객의 입장에서 더 적극적으로 투자 수익률을 높일 수 있는 계기가 될 수 있다. 기업 역시 대주주에겐 다소 껄끄러울 수 있지만 해당 기업엔 지속 가능한 성장의 발판으로 작용할 수 있다.

개별 기업의 경영 투명성이 높아지면 자본시장 전반이 한 단계 성숙할 기회로도 작용할 전망이다. 다만 기관투자가들의 입김이 너무 세지면 기업 경영의 자율성을 침해할 수 있다는 지적도 나온다.

◇ 기관투자가와 기업 서로 윈윈

스튜어드십 코드는 기관투자가의 역할을 분명하게 규정하고 있다. 기업의 성장과 투자 수익 극대화를 위해 경영 활동에 적극적으로 관여할 것을 권고한다. 고객을 대신해 투자하는 수탁자로서 기관투자가의 책임감이 커지면 자연스럽게 신뢰도도 높아지기 마련이다.

기업 역시 긍정적이다. 지배구조와 재무구조 개편, 인수합병(M&A), 주주친화 정책 등 기관투자가들의 개입이 오히려 기업 가치를 끌어올릴 수 있는 계기가 될 수 있어서다. 삼성전자를 공격한 미국계 헤지펀드인 엘리엇매니지먼트의 주주행동이 결과적으론 삼성전자의 주가 상승에 일조한 사례가 대표적이다.

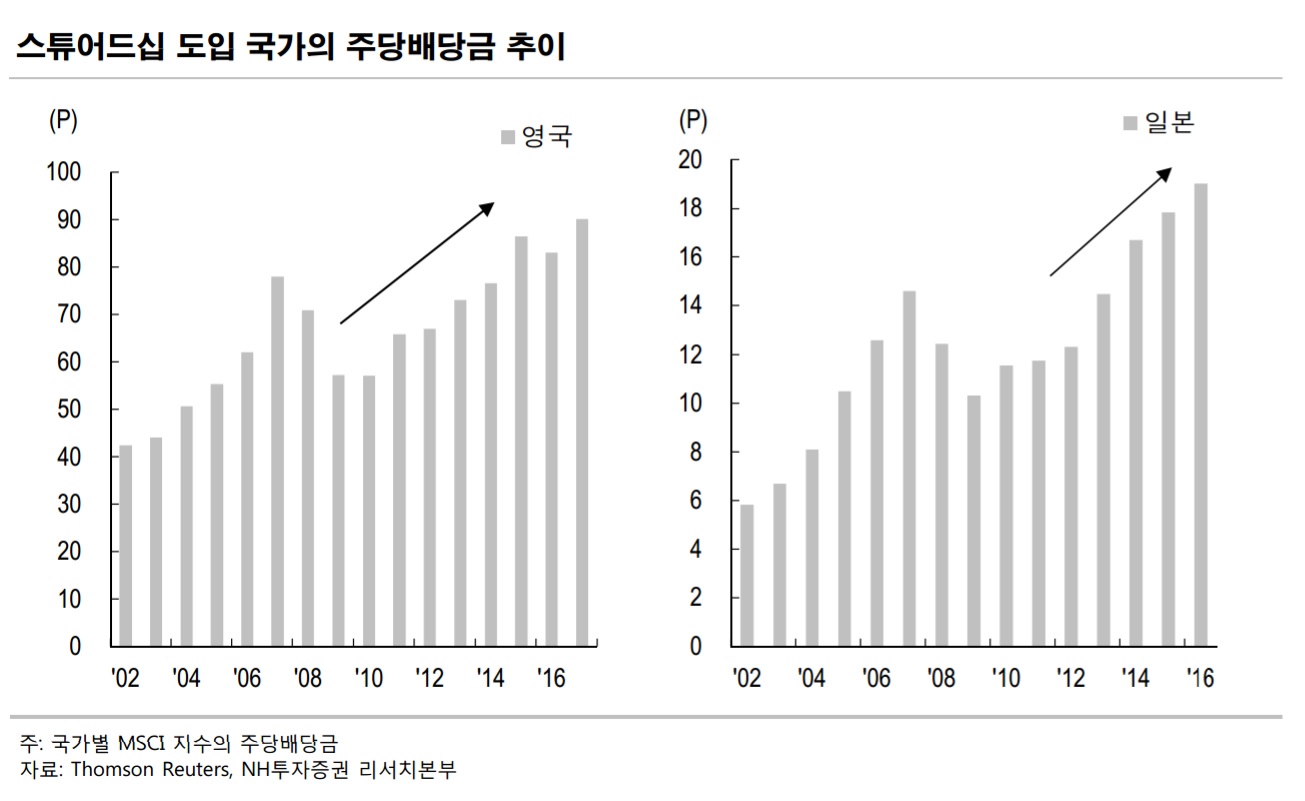

실제로 이미 스튜어드십 코드를 도입한 영국과 캐나다, 일본 등에선 공통적으로 배당이 크게 늘면서 주주가치 확대의 중요한 전환점이 되고 있다. 다만 기관투자가의 입김이 세질수록 기업들의 중장기 투자가 어려워지면서 이른바 단기 성과 집착과 함께 연금자본주의의 부작용이 본격화할 수 있다는 지적도 나온다.

◇ 코스피, 투자 매력 더 높인다

코스피시장이 최근 연일 사상 최고치를 경신하고 있지만 밸류에이션은 여전히 낮다. 그만큼 저평가돼 있다는 얘기다. 한국 증시의 디스카운트 배경으론 지정학적 위험을 비롯한 다양한 요인이 꼽히지만 기업 지배구조의 불투명성과 빈약한 배당정책이 가장 크다.

그런 측면에서 스튜어드십 코드 도입은 새로운 기회가 될 수 있다. 기관투자가의 적극적인 주주활동은 주주환원과 소액주주의 권리 확대로 이어지면서 자연스럽게 디스카운트 요인을 해소할 수 있어서다. 실제로 코스피시장 상장기업의 매출액 대비 잉여현금흐름(FCF)은 2003년 이후 사상 최대를 기록하고 있어 배당을 늘릴 여지도 충분하다.

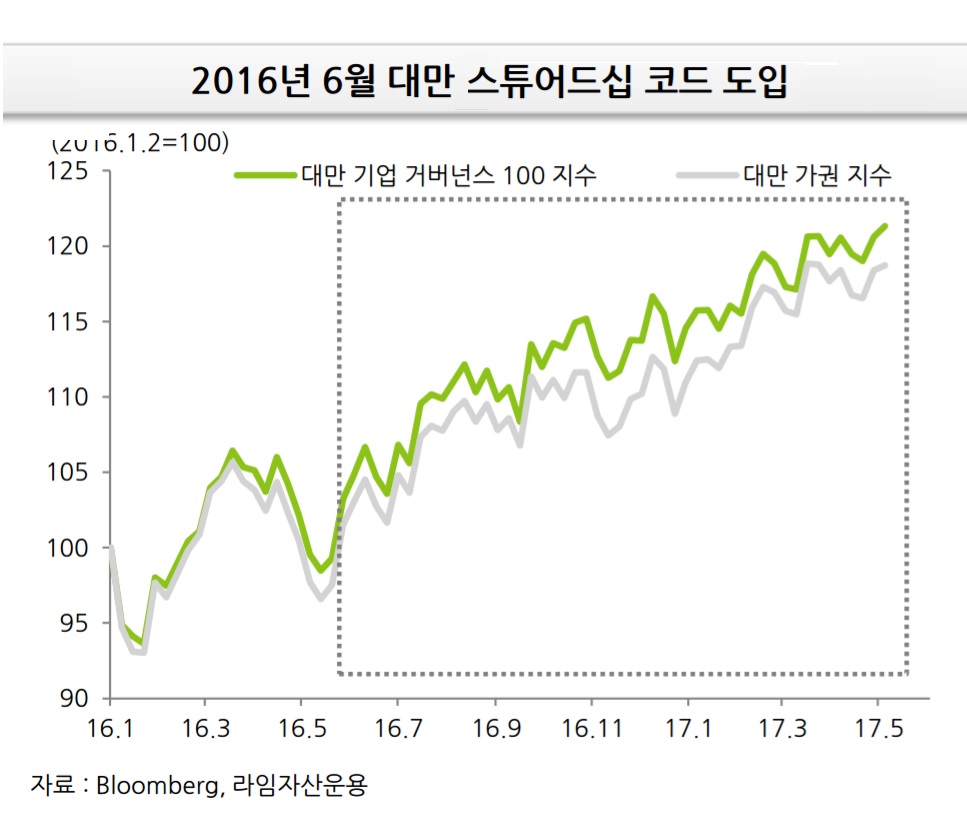

주요 기업들이 배당을 늘리면 코스피시장 전반이 업그레이드할 수 있는 계기로 작용할 수 있다. 우리와 산업 구조가 유사한 대만의 경우에도 지난해 6월 스튜어드십 코드를 도입한 후 증시가 20% 가까이 올랐다.

◇ 배당주·지주회사·기관보유 종목 유망

그렇다면 스튜어드십 코드 도입에 따른 수혜주는 뭘까. 전문가들은 배당 확대와 자사주 매입을 비롯한 주주친화 정책을 강화할 여지가 큰 기업에 관심을 가질 필요가 있다고 조언한다.

또 지배구조 개선 이슈가 있는 기업과 인수합병(M&A)이나 구조조정 등 경영전략을 수정해 기업 가치를 높일 수 있는 기업 역시 수혜주로 꼽힌다.

아울러 연기금 보유 종목 중 최대주주와의 지분율과 차이가 크지 않고, 이익잉여금이 풍부한 기업 역시 투자 매력이 높다. 기관투자가들의 적극적인 의결권 행사로 기업 투명성이 높아질 경우 우선주의 주가에도 도움이 될 전망이다. [시리즈끝]