벌써 11월이다. 증권시장 특히 해외 시장의 참가자들에겐 제대로 일할 수 있는 기간이 한 달이 남았다. 12월은 휴가 시즌이 일찍 시작되기에 선수들의 참가 규모가 현저히 줄어든다. 그래서 새해를 위한 전략수립과 포트폴리오 정비도 대부분 11월에 이루어진다.

투자 세계에서 11월에 이뤄지는 중요한 이벤트 중의 하나가 모간스탠리캐피털인터내셔널(MSCI)이 작성 및 관리하는 글로벌 주가 지수의 리밸런싱(Rebalancing)이다. 요약하면 MSCI가 정해둔 규칙에 맞춰 각 지수를 구성하는 국가 또는 종목의 비중을 조정하는 것이며 새로운 종목을 편입하거나 기존 종목을 편출하는 것이다.

이와 같은 MSCI의 리밸런싱을 보면서 국내 투자자들이 참조할 만한 사항들을 정리해 봤다. 먼저 MSCI가 처음에 지수를 구성하는 데 적용한 규칙을 다시 적용하여 연말에 비중을 조정하듯이 투자자들도 자산 포트폴리오 구성 자산들의 비중을 전략 배분의 비중으로 조정하는 것이 필요하다는 점이다.

필자는 이러한 리밸런싱이 인덱스(Index)펀드가 액티브(Active)펀드를 수익률 측면에서 앞서는 이유 중의 하나라고 생각한다. 인덱스펀드는 일년에 두 번만 매매하는 매우 소극적인 액티브펀드로써, 매매 비용 절감으로 수익률을 제고하는 펀드라고 할 수 있다.

리밸런싱이 갖는 다른 의미는 지난 한해 동안 상승한 자산의 이익을 실현하고 하락한 자산을 더 싼 가격에 매입하는 소위 '비쌀 때 팔고 쌀 때 산다'는 것을 실행한다는 것이다. 전략배분 당시 장기 경제 및 시장 전망을 고려해 설정한 자산 별 비중에서 초과하거나 부족해진 부분을 보전해 원래의 비중으로 돌려놓는 것이 투자의 원칙을 지키는 것이다.

이와 관련한 두 번째 메시지는 전략 배분 자체를 바꿀 것인가 여부이다. 지난 한해 동안 자산의 성과, 즉, 상승 또는 하락이 내년에도 지속될 것 같은 기대감이 강할 수 밖에 없으므로 전략 배분을 수정하고 싶기 마련이다. 소위 '동적 자산배분'의 실시 여부에 대한 고민이며 이에 대한 필자의 선택은 기존의 자산배분을 유지하기 위해 이번 연말에 리밸런싱을 실시한다는 것이다.

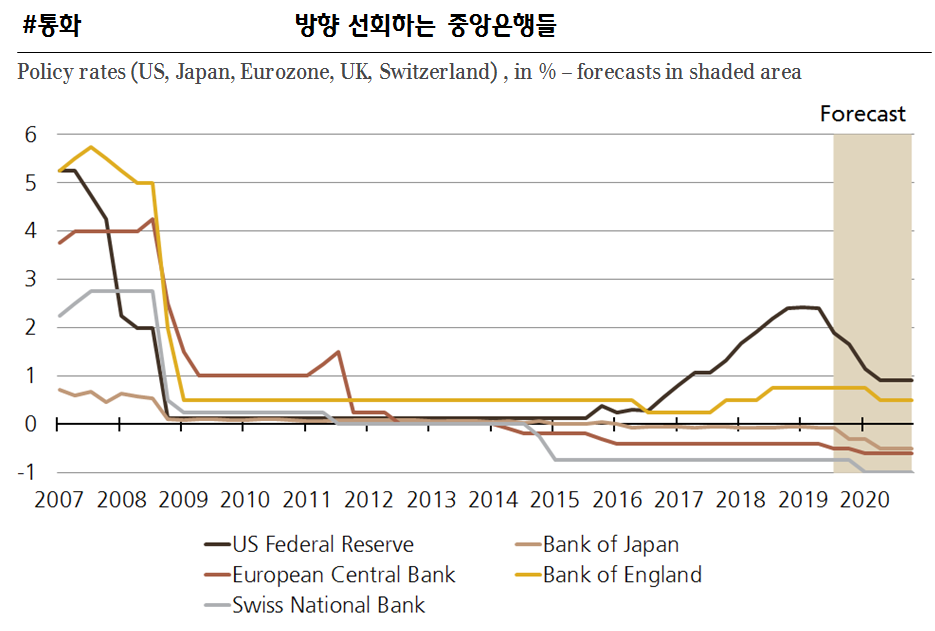

그리고 이처럼 기존의 전략 배분을 유지하는 이유는 3~5년전 설정 당시 전망했던 대형 변수들을 둘러싼 환경에 의미 있는 변화가 발생하지는 않았다고 생각하기 때문이다. 무엇보다 지난 10여년 동안 기조를 이루어 온 중앙은행들의 비둘기적 정책들, 자산매입, 등이 재추진 되고 있으며 글로벌 실물 경제, 특히 무역분쟁의 여파가 제조업에서 서비스업까지 전이되지 않도록 하기 위한 적극적인 의지가 뚜렷하기 때문이다.

주식 시장이 역사상 최고 수준을 기록하고 있는 미국 시장에서도 연방준비제도(Fed)는 보험 차원에서 정책 금리를 인하하고 보유 자산 매도를 중지하였으며 단기 유동성을 공급하고 있으며, 유럽중앙은행(ECB) 또한 경기 부양을 위하여 양적 완화 정책들을 다시 가동하기로 결정했다.

끝으로, 전략 배분을 유지하는 한편, 구성 자산의 질적인 변화를 가져 갈 필요성이다. 자산의 비중은 유지하지만, 자산을 구성하는 세부 자산을 다르게 가져가는 것으로, 가령 동일한 지역의 주식을 시가 총액을 기준으로 하는 MSCI 지수와 다른 기준들로 대체하는 것이다. 성장률이 둔화하고 저금리 저물가 상황이 심화함에 따라 정책적으로 풍부해진 유동성에 어떤 변화가 시작될 때를 대비하자는 것이다.