올해 기업공개(IPO) 시장은 겉과 속이 다른 모습이다. 실제로 나타나는 수치와 시장 상황 간 괴리가 크다. 공모금액은 역대 최고 수준을 나타내고 있지만 투자 심리는 작년에 비해 눈에 띄게 가라앉았다. 강력한 긴축 여파와 경기 침체 우려로 주식시장 전반이 흔들리는 탓이다.

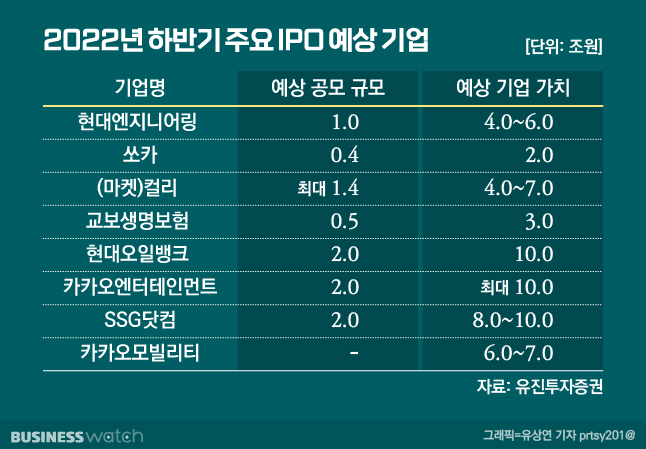

대어급 기업들이 몸을 사리고 있는 사이 중소형 유망주들이 빈자리를 대체하고 있다. 하반기 입성이 유력한 대어급 기업은 현대오일뱅크와 마켓컬리의 운영사인 컬리가 유일하다.

하반기에는 시장 환경이 다소 풀릴 것으로 예상되나 극적인 분위기 반전은 힘들 전망이다. 특히 종목간 옥석가리기가 심화되면서 투자심리 온도차가 클 것으로 보인다.

역대급 공모액…투자심리는 '시들시들'

19일 한국거래소에 따르면 올 상반기 코스피 시장을 비롯해 코스닥, 코넥스 시장에 상장한 기업은 총 48개사(리츠·스팩 포함)다. 지난해 59개사 대비 11개사가 줄었다. 코스피에선 LG에너지솔루션(LG엔솔) 상장이 유일했고 대부분 코스닥에 몰렸다. 코넥스에는 2개 기업이 입성했다.

연초부터 증시가 조정 국면에 들어갔지만 IPO 시장의 외형은 일단 커졌다. 공모 금액과 상장 시가총액 모두 역대 최고 수준을 기록했다. 상반기 상장기업들이 공모를 통해 조달한 금액은 14조원 수준으로, 지난해 같은 기간 집계된 5조8000억원보다 2배 이상 증가했다.

상장 시가총액의 경우 75조원 규모를 나타냈다. 작년 22조원 대비 3배 넘게 덩치를 키웠다. 다만 이는 착시효과가 크다. 두 지표 모두 지난 1월 상장한 LG엔솔의 영향이 컸다. 공모금액 14조원 가운데 12조8000억원이, 전체 상장 시가총액 중 70조4000억원이 LG엔솔 몫이었다.

국내 IPO 시장 역사를 새로 쓴 LG엔솔의 상장 효과를 제외하면 시장 환경은 작년과 같은 활기를 잃었다. 이는 수치로도 잘 나타난다. 기관 수요예측 및 일반 공모청약 경쟁률 모두 작년 대비 둔화됐다.

유진투자증권에 따르면 상반기 기관 수요예측 평균 경쟁률은 942대 1로, 작년 1314대 1에 비해 크게 낮아졌다. 일반 공모청약 경쟁률도 지난해 1247대 1에서 875대 1로 내렸다.

거품 논란이 불거졌던 공모가도 내리막길을 걷고 있다. 기관 수요예측을 거친 30개 기업 가운데 지난 반기 공모가 밴드 상단 이상에서 공모가가 결정된 비율은 56.7%로 작년 상반기 79.6%에 비해 20%포인트 넘게 감소했다.

공모주 투자에 대한 수익률도 뒷걸음질 쳤다. 코넥스 상장기업과 리츠를 제외한 30개 신규 상장종목의 공모가 대비 시초가 수익률은 39.2%로 집계됐다. 수익은 내고 있지만 최근 2년 동안 50%를 넘었던 것과 비교하면 많이 낮아진 상태다.

박종선 유진투자증권 연구원은 "상반기 공모가 대비 상장 첫날 시초가 수익률은 39.2%를 기록했지만 지난 2020, 2021년 연간 수익률보다 저조하다"며 "공모가보다 낮은 시초가를 보인 종목도 30개중 9개나 됐다"고 설명했다.

중소형주 중심 재편…옥석가리기 심화

지난해 IPO 시장을 초대어급들이 주도했다면 올해는 중소형 유망주들이 그 역할을 대체하고 있다. LG엔솔 이후 대어급 기업들이 공모 과정에서 중도 하차하거나 상장을 연기하고 있기 때문이다.

그런 와중에 종목별 옥석가리기는 더욱 강화됐다. 수요예측이나 일반 공모 청약 경쟁률에서 극심한 온도차가 확인된다. 실제 비슷한 시기 수요예측을 진행한 2차전지 재활용 기업 성일하이텍과 의료 인공지능(AI) 기업 루닛의 상반된 성적표가 이를 증명한다.

지난 11일과 12일 기관 수요예측을 실시한 성일하이텍은 2269.7대 1의 경쟁률을 기록했다. 2269.7대 1의 경쟁률은 코스피와 코스닥 합산 역대 최고 경쟁률이다. 덕분에 공모가도 밴드 상단(4만7500원)을 초과한 5만원에 확정됐다.

이보다 앞서 수요예측을 진행한 루닛의 경쟁률은 7대 1로 집계됐다. 국내외 기관 162곳이 참여해 총 599만8000주를 신청했다. 전체 참여기관중 5곳만 공모가 희망 밴드 상단(4만9000원)을 써냈고, 128곳이 하단(4만4000원)보다 낮은 가격을 제시했다. 결국 공모가는 하단보다도 30%가량 낮은 3만원으로 정해졌다.

바이오 신약 개발 기업인 에이프릴바이오와 친환경 첨단 회로소재 전문기업 아이씨에이치 역시 수요예측에서 부진한 성적을 거뒀다. 에이프릴바이오는 공모가 밴드(2만~2만3000원) 하단에도 미치지 못한 가격(2만원)으로 공모가를 확정했고, 아이씨에치는 밴드(3만4000~4만4000원) 하단에 간신히 턱걸이했다.

수요예측과 공모 청약간 동조화 현상이 강하게 나타나고 있는 IPO 시장 특성상 분위기가 갑작스럽게 바뀔 가능성은 낮다. 이런 가운데 하반기에는 보다 많은 기업들이 상장에 속도를 낼 것으로 보인다. IPO 시장은 평균적으로 하반기에 상장 기업들이 몰리는 경향이 있다.

조 단위 공모 규모로 증시 입성이 유력한 기업은 IPO 삼수생 격인 현대오일뱅크와 컬리가 있다. 시장에서는 두 기업이 각각 1조~2조원 규모의 자금을 조달할 것으로 전망하고 있다.

조 단위까지는 아니지만 대어급으로 평가받는 기업 중에서는 쏘카와 2차 전지 분리막 제조업체 더블유씨피(WCP) 등이 있다. 쏘카의 경우 최근 제출한 증권신고서를 통해 공모가를 3만4000~4만5000원으로 제시했다. 구주 매출은 없고 공모가 상단(4만5000원) 기준 2047억원 규모다. WCP의 공모가는 8만~10만원이다. 상단가 기준 공모총액은 9000억원으로 예상된다.

기업들의 IPO 추진 속도는 더 빨라질 것으로 보인다. 미래 기업 가치의 할인율에 영향을 미치는 금리 인상 기조가 지속될 가능성이 높은 가운데 준척급 기업들의 등장으로 상반기에 비해 시장의 주목도가 올라갈 것으로 예상되기 때문이다.

나승두 SK증권 연구원은 "거시경제적인 관점에서 보면 기준금리가 계속 인상되고 있어 기업 입장에서 지금이 어떻게 보면 상장 적기일 수 있다"며 "기업간 수요예측 결과의 편차는 크지만 연말에 가까워질수록 시장은 더욱 붐빌 것"이라고 전망했다.