세상은 온통 부동산(Realty)으로 둘러싸여 있습니다. 내 집 마련부터 재테크, 은퇴 준비까지 평생 동안 피해갈 수 없는 진짜 부동산에 대한 고민들을 풀어드립니다. [편집자]

수익형 부동산에 대한 선호도가 높아지면서 2015년 상업용 부동산 시장은 최대 호황기를 보냈다.

한국감정원에 따르면 오피스 매매거래는 작년 1~3분기 389건(재고 2만6547동)으로 전년 대비 20% 증가했다. 매장용 매매거래도 2015년 1~3분기까지 2만1782건(재고 105만834동)으로 전년 대비 8% 증가했다. 500억원 미만 중소형 빌딩 거래 금액도 5조원을 돌파했다.

기관투자자는 물론 개인투자자들까지 수익형 부동산 투자에 가세했다. 하지만 상업용 부동산 시장에도 '경고등'이 하나둘 켜지기 시작했다.

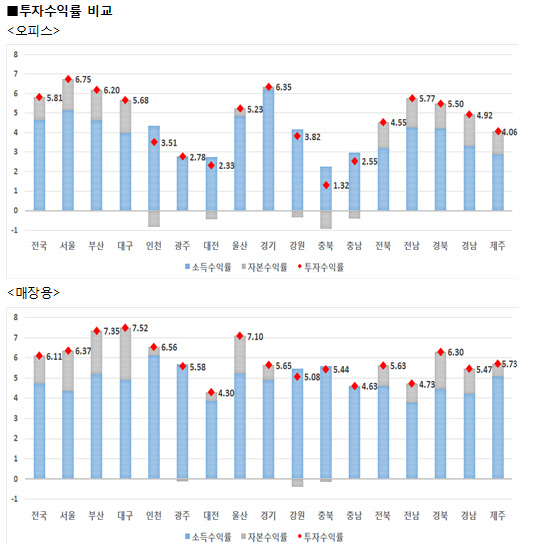

작년 3분기말 기준 오피스 공실률은 12.6%나 된다. 오피스 투자수익률은 2014년 4분기부터 2015년 3분기까지 5.81%로 큰 변동이 없는 상황이지만 빌딩마다 '임대' 모집 현수막이 걸려 있고, '렌트프리' 임차인 유치 사례가 증가하고 있는 걸 보면 실질수익률은 하락세로 보인다. 렌트프리는 3~4년 임차계약을 맺으면 1년은 무료로 내주는 계약방식이다.

감정원 조사에서 매장용 공실률은 작년 3분기 10.6%로 종전보다 높아졌다. 다만 부동산114 상권조사 결과 서울 상권 임대료는 ㎡당 2만5900원으로 전분기 대비 1.02% 상승했다.

홍대 상권, 이태원 경리단길 등 '핫플레이스'의 경우는 특히 임대료가 급등하면서 기존 임차인들이 임대료 감당을 못해 철수하는 사례가 늘었다. 신규 임차인도 높은 임대료 장벽으로 진입이 어려워 상가 공실이 늘어나고 있다.

| ▲ (자료: 한국감정원 2015년 부동산시장 동향 및 2016년 전망) |

병신년 새해 한국 경제 전망은 부정적이다. 해외 기관에서 제시하는 우리나라 성장률 전망은 기획재정부와 한국은행 등이 내놓은 경제성장률 예상치인 3% 초반대보다 낮다.

상업용 부동산은 주거용 부동산에 비해 상대적으로 경제동향과 더 밀접한 상관관계를 보인다. 저금리 영향과 대체상품 부진으로 수익형 상업용 부동산에 집중된 관심이 올해도 이어질 가능성은 높다. 하지만 투자에는 신중함이 필요한 때다.

기업들의 구조조정 본격화와 신규창업 부진은 오피스 신규수요 창출이나 수요 증가 전망을 어둡게 한다. 반면 향후 공급이 예정된 오피스 빌딩은 올해 서울에서만 연면적 46만여㎡(14만평)에 달한다. 내년도 27만여㎡(8만3000평)의 신규 공급이 추가로 예정돼 있다. 공실률 증가는 지속될 것이란 얘기다.

또 중소형 빌딩 수요 증가로 건물가격이 오르면서 투자자들은 목표 수익률을 위해 임대료를 올리는 도미노 현상이 생겼다.

임대료 상승은 내수 경기 침체와 자영업 경쟁 심화로 어려워진 점포경영을 더욱 악화시킨다. 점포경영유지 비용에서 임대료가 차지하는 비중이 30%를 넘어선 상가들이 속출하면서 폐업도 증가해 다시 상가 공실로 이어지는 악순환에 빠지게 되는 것이다.

교육·음식·유통·의류·유흥업 등 5대 생활밀착업종에서 창업에 나선 지 1년이 안돼 폐업하는 비율도 15.5%에 달한다는 결과(KB국민카드 빅데이터분석팀)는 이런 악순환이 가시화됐음을 보여준다.

점포가 죽고, 상권이 죽으면 부동산 가치하락도 피하기 어렵다. 대형 오피스 빌딩이 빈 사무실을 장기 공실로 두기보다 '렌트프리'라는 방식으로라도 임차인을 유치해 건물의 유지관리비 부담을 줄이며 공생을 모색하듯, 중소형 건물보유자나 상가 보유자도 상생의 방안을 모색해 실질 수익률 악화에 대비해야 할 것으로 보인다.