현대엔지니어링과 현대엠코가 합병을 하면서 엔지니어링 주식 1주를 엠코 주식 5.63주와 맞바꾸기로 했다.

16일 현대차그룹에 따르면 양 사는 이날 오전 임시이사회를 열어 두 회사의 합병 안건을 통과시켰다. 양 사는 내달 27일 각 사 주주총회를 거쳐 4월1일 통합법인으로 출범한다

|

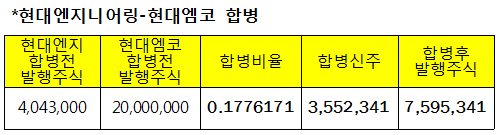

자산 규모가 큰 현대엔지니어링이 현대엠코를 흡수하는 방식이다. 합병비율은 엔지니어링 1대 엠코 0.1776171로 결정됐다. 엔지니어링 주식 1주가 엠코 주식 5.63주와 합병가치가 같다고 판단한 것이다. 엠코는 해산하고 엔지니어링이 존속법인이 되지만 합병사 명칭은 정해지지 않았다.

작년 3분기말 기준 주당 자산가치는 엔지니어링을 1로 볼 때 엠코가 0.15였다. 이번 합병비율은 자산가치로 단순 계산한 것보다 높다.

이에 따라 엔지니어링은 합병신주 총 355만2341주를 발행해 엠코 주식 100주 당 엔지니어링 주식 약 17.76주를 교부하게 된다.

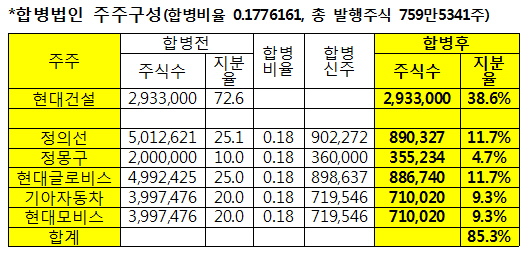

이렇게 되면 신주 발행에 따른 지분 희석 효과로 현대엔지니어링 지분 72.55%를 보유한 최대주주 현대건설의 합병법인 지분율 38.6%로 낮아지게 된다.

또 엠코 주주들은 합병신주를 교부받아 최대주주였던 정의선 현대차 부회장 11.7%를 비롯해, 현대글로비스 11.7%, 기아차 9.4%, 현대모비스 9.4%, 정몽구 회장 4.7%씩 합병법인 지분을 갖게 된다.

현대엔지니어링 주주 중 합병에 반대할 경우 주당 40만3586원에 회사 측에 매수를 청구할 수 있고 반대로 현대엠코 주주 가운데 합병에 반대하면 7만1684원에 매수청구할 수 있다.

현대건설의 자회사인 현대엔지니어링은 플랜트 설계 전문 건설업체로 국내 시공실적 기준으로 평가하는 시공능력평가 순위는 54위다.

현대엠코는 현대차그룹이 자동차·제철 등 그룹 공사 수행을 위해 2002년 설립한 회사로 국내 주택·토목·건축·건물관리 등을 주력으로 하며 시공능력평가 순위 13위다.

건설업계는 두 회사가 합병할 경우 주력 사업이 달라 시너지 효과가 클 것으로 보고 있다. 두 회사가 합병하면 산술 합산 기준 자산 규모는 3조5737억원, 매출은 5조1455억원이 된다.

매출 기준으로는 업계 8위에 해당하는 규모다. 성장세를 감안하면 올해 6조원대 이상의 매출도 가능하다는 분석이다. 이는 현대산업개발이나 롯데건설 등을 넘는 규모다.

현대엔지니어링은 "이번 합병은 현대차그룹 건설사업 성장전략의 일환으로 진행되며 그룹은 향후 건설부문 계열사의 공종별 전문화와 사업구조 고도화를 추진할 방침"이라고 밝혔다.

현대엔지니어링은 엠코와의 합병을 계기로 화공플랜트 부문 전문성을 키워 성장성이 높은 석유·가스(Oil & Gas) 등 신성장 사업영역으로 진출하며, 현대건설은 발전플랜트를 포함한 토목·인프라 사업의 전문성을 강화한다는 계획이다.