깨알 같은 글자들로 빼곡하게 적힌 금융상품 약관, 차근차근 읽어보신 적 있나요? '모두 동의' 단추 누르기에 바빠 쭉 흘려내려보고 마는 경우가 많죠. 하지만 약관은 중요한 '계약서'랍니다. 내 돈을 지키려면 꼭 알아둬야 할 내용들이 담겼죠. 금융상품에 가입할 때 놓치기 쉬운, 그러나 꼭 알아둬야할 약관 속 숨은 내용들을 함께 들여다보시죠. [편집자]

요즘 작년과는 사뭇 다른 고민을 하실겁니다. 금리가 빠르게 오르면서 예금과 적금금리가 빠르게 오르고 있어서죠. 작년만 하더라도 "무슨 은행에 돈을 맡기느냐, 이자도 안나오는데"라고 외면들 많이 하셨을 텐데요 이제는 준수하다는 수익률의 지표인 연 3~4%의 금리를 기대할 수 있게 됐습니다.

고민은 여기서 나오실 거에요. 금리가 매달 오르다보니 은행은 물론 저축은행까지 나서 매달 직전에 내놓은 상품보다 높은 금리의 상품을 내놓고 있어섭니다. 저금할 수 있는 돈은 한정적인데 금리가 높은 상품이 새로 출시됐다고 이전에 계약한 예적금을 해약할 수도 없는 노릇이지요.

이처럼 금리가 빠르게, 그리고 앞으로도 계속 오를 것이라고 전망될때 금리 고민을 덜어주는 상품이 있습니다. 바로 '회전식 예금'인데요. 회전식 예금이 무엇인지, 이 상품 외 더 좋은 수신상품은 없는 건지 한 번 살펴보겠습니다.

회전식 예금이 뭐지?

통상 우리가 예금이나 적금에 가입할 때는 만기까지 금리가 고정됩니다. 즉 아무리 시장금리가 상승한다 하더라도 계약 당시의 금리에 따른 이자만 만기시 받을 수 있다는 얘기입니다.

그런데 이러한 관념을 깬 상품이 은행권에 존재한다는 사실 알고 계셨나요? 바로 회전식 예금이 주인공입니다. 회전식 예금은 고객이 원하는 주기마다 금리를 바꿔서 적용해 주는 상품입니다. 금리를 바꾼다는걸 '회전한다'라고 표현해 이름이 '회전식 예금'인 겁니다.

예를 들어 1000만원의 예금을 현재 연 2.0% 금리를 주는 회전식 예금상품에 가입했고 금리 변동 시기를 3개월로 약정했다고 가정해보겠습니다. 시장금리가 매번 상승하고 있어 3개월마다 이 상품의 금리는 0.2%포인트 상승을 기대할 수 있다고 가정해볼게요.

위 상황을 가정해 상품 가입 1년이후 이 고객이 받을 수 있는 총 이자는 세후 19만4957원가량입니다. 맨 처음 3개월은 연 2.0%금리로 4만2371원의 이자를 받고 그 다음 3개월 간은 연 2.2%의 금리로 4만6615원의 이자, 그 다음 3개월은 연 2.4%의 금리로 5만862원의 이자 그리고 마지막 3개월은 연 2.6%의 금리로 5만5109원의 이자를 받았기 때문입니다.

일반적인 연 2.0%금리의 일반 예금에 만기 1년으로 가입했을 경우에는 세후 16만9200원의 이자를 받는데요 이보다 2만5757원가량 더 많은 이자를 기대할 수 있는 셈이네요. 예금은 한 번 목돈을 넣어두면 만기까지 마냥 기다려야만 하는데 회전식 예금은 시장금리가 상승하면 알아서 금리도 올려주니 금리상승기에 적합한 상품이라 볼 수 있겠습니다.

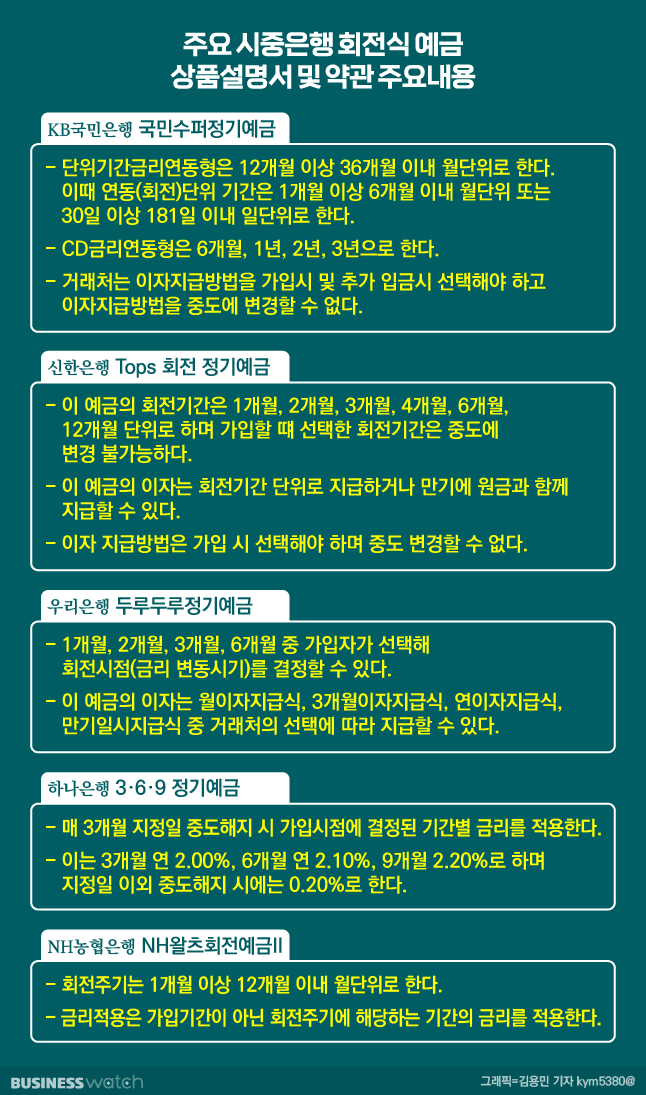

현재 주요 시중은행에서 취급중인 회전식 정기예금은 △KB국민은행 국민수퍼정기예금 △신한은행 Tops 회전 정기예금 △우리은행 두루두루정기예금 △하나은행 3·6·9 정기예금 △NH농협은행 'NH왈츠회전예금' 등이 있습니다.

KB국민은행의 국민수퍼정기예금은 1~6개월 '월 단위' 혹은 30~181일 '하루 단위'로 이율이 바뀌는 특약을 걸 수 있습니다. 신한은행 Tops 회전 정기예금은 1, 2, 3, 4, 6, 12개월 중 금리가 변동되는 시기를 결정할 수 있고요, 우리은행 두루두루정기예금은 1, 2, 3, 6개월 중 선택해 가능합니다. 농협은행의 NH왈츠회전예금II의 경우 회전 주기를 월 단위로 설정이 가능합니다.

하나은행은 정확히는 회전식 예금은 아니지만 비슷한 구조의 3·6·9 정기예금을 내놨습니다. 1년 만기 시에는 3.01%의 고정된 금리를 주는 것을 기본으로 3개월, 6개월, 9개월 지정일 예금을 일부 출금시 통상적으로 적용되는 중도해지 금리 연 0.20%를 적용하지 않고 각각 연 2.00%, 연 2.10%, 연 2.20%로 적용하는 겁니다. 시장금리가 상승하고 있는 추세니 3개월 단위로 금리가 상승한다는 측면에서 회전식 예금과 비슷합니다.

또 하나의 이점은요 이러한 회전식 예금상품은 '복리'식 가입도 가능하다는 겁니다. 고객이 이자를 받는 시점을 결정해 이자를 지급하면 그 시점에 원금과 이자를 더한 것을 기초로 해 변경된 금리를 적용한다는 얘기입니다. 일반적인 단리 상품보다 더 높은 이자수익률을 기대할 수 있습니다.

단 한가지 주의하실점이 있어요. 이 상품들의 약관을 보면 대부분 이자지급방법을 중도에 변경할 수 없다고 명시해 두고 있는데요, 다시 말해 가입시 금리를 재산정하는 회전 주기를 한 번 정하면 만기까지는 그 주기가 유지된다는 이야기입니다. 혹여나 시장금리나 상품의 벤치마킹 금리가 하락해 금리가 하락할 수 있다는 변수도 늘 염두해 둬야한다는 겁니다.

회전식 예금보다 더 나은 선택지가 있다?

회전식 예금은 금리상승기에 금융소비자가 편하게 금리상승 혜택을 누릴 수 있는 상품임은 분명합니다. 한가지 단점도 있습니다. 바로 금리가 낮다는 점입니다.

통상 예금의 경우 목돈을 일시에 맡겨 만기까지 유지시키기 때문에 은행 입장에서는 나가는 이자비용의 부담이 큽니다. 적금은 매월 납입하고 납입한도가 정해져 있는데 예금보다 이 납입한도가 낮은 경우가 대부분이라 더 높은금리를 제공하고 있죠. 회전식 예금 역시 예금상품이기 때문에 현재 상황에서 금리가 높지는 않은 상품입니다.

현재 이들 상품의 금리는 연 2.55%가 넘지 않고 있습니다. 연 3~4% 금리의 적금을 찾기 쉬워진 상황에서 연 2.55%의 금리는 뭔가 손해를 보는 느낌이 들기 마련입니다.

그럴때는 금융소비자가 직접 발품을 팔아 적금상품을 회전식 예금처럼 운용한다면 비슷한 효과를 누릴 수 있습니다. 통상 적금상품의 만기는 1년 인데, 6개월 만기 상품으로 가입하는 것입니다. 이를 금융권에서는 '방망이를 짧게 잡는다'라고 표현을 해요.

내가 매달 저금할 수 있는 돈은 정해져 있는데 시장금리는 매번 상승하고 있으니 새로운 상품이 나오더라도 가입이 쉽지 않죠. 반면 이러한 방법을 쓴다면 약 6개월까지만 저축을 마무리 한다면 이후에는 더 높은 금리의 적금에 가입할 수 있는 자금이 생기게 되는 셈이죠.

단 주의할 점이 있습니다. 이같은 효과를 누리려면 만기에 따른 상품의 이자수익을 꼼꼼하게 따져봐야 한다는 점 입니다.

예를 들어 볼게요. 연 3%금리 적금 상품에 만기 6개월 납입한도 30만원으로 가입 한 경우 받는 이자는 1만3324원, 1년 만기로 설정할 경우 받는 이자는 4만9491원으로 두 배 이상의 차이가 납니다. 바로 적금의 이자는 만기시 금액을 바탕으로 산출하기 때문입니다. 이 때문에 6개월 납입한도로 설정할 경우에는 연으로 환산시 사실상 금리가 연 0.8% 수준밖에 되지 않는다는 얘기입니다.

따라서 방망이를 짧게 잡더라도 6개월간 시장금리가 크게 벌어지지 않아 만기 6개월 짜리 적금간 금리 차이가 크지않다면 오히려 1년짜리 적금에 가입하는게 더 나을 수 있다는 얘기입니다.

무엇보다 중요한건…예금과 적금의 '차이를 알자'

하지만 무엇보다 중요한 것은 예금과 적금의 차이를 정확히 알고 저금하는 것이 가장 중요합니다.

예금의 경우 '약정한 기간 동안', '목돈을', '한 번에' 예치해 두는 상품입니다. 적금의 경우 '약정한 기간 동안', '일정한 금액을' ,'매달 납입'하는 상품이라는 게 다릅니다.

따라서 목돈이 있는 경우 이 목돈을 만기가 있는 예금상품에 한 번에 예치할 것인지, 이 자금을 바탕으로 다양한 적금상품에 들 것인지 아니면 다른 투자상품에 가입할 것인지 선택의 폭이 넓습니다.

반면 목돈이 없는 경우 회전식 예금은 사실상 포기하는 것이 좋습니다. 매달 수입의 일정 부분을 저금하는 적금상품에 넣는 것이 더 높은 금리효과를 누릴 수 있으니까요.

금리상승기 모두가 대출금리 인상으로 허리가 휜다고 합니다. 반대로 가장 안전한 자산증식수단인 은행 예금과 적금의 금리도 오르는 효과도 있습니다.

한국은행은 현재 기준금리를 2.50%에서 운용중인데 올해 연말까지는 2.75~3.00%까지 올릴 가능성이 크다고 점쳐집니다. 내년에도 내릴 가능성은 아직 크지 않다는 게 금융권 관계자들의 전언입니다. 금리상승기 최적의 저축생활을 위해선 금융소비자들의 고민이 필요한 시간입니다.