일단 'V자 회복'의 시동은 걸렸다. 최종 소비자와의 접점인 현대·기아차 두 주력 완성차 계열사의 실적 회복이 수직계열화의 흐름을 타고 그룹 전체로 흘러내렸다. 정의선 현대차그룹 수석부회장이 "올해를 'V자 회복'의 원년으로 삼자"고 말한 그 'V자'가 보인다.

실적이 바닥을 찍은 직후 내놨던 신차들이 앞장섰다. 대표적인 게 현대차 '팰리세이드'다. 관건은 이를 흐름으로 만들어내는 것이다. 현대차그룹 스스로 불씨는 살려냈지만 여전히 글로벌 자동차 시장의 여건은 간단찮다.

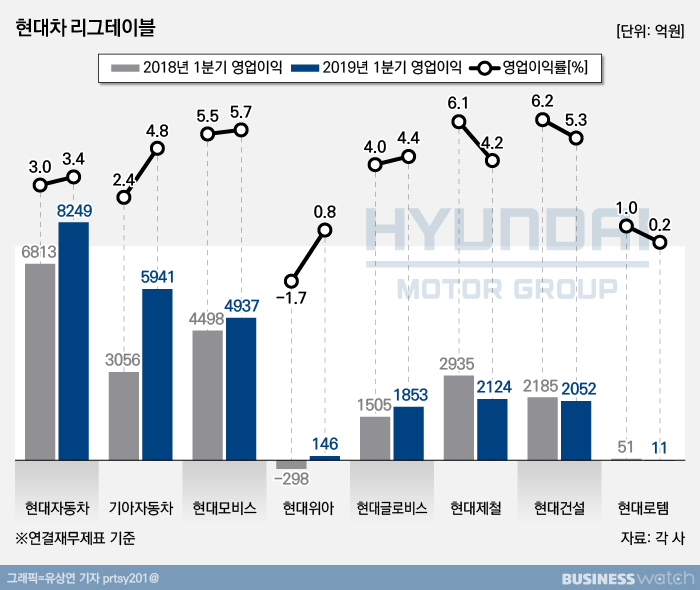

9일 현대차그룹에 따르면 지난 1분기 주요 8개 계열사(현대차·기아차·현대모비스·현대글로비스·현대위아·현대제철·현대건설·현대로템) 영업이익(연결기준)은 2조5313억원으로 집계됐다. 이는 작년 1분기 2조745억원에 비해 22% 늘어난 것이다.

아직 활짝 웃을 수준은 아니다. 8개사의 영업이익은 2년 전인 재작년 1분기(3조1658억원)와 비교하면 20%, 3년 전인 2016년 1분기(3조4758억원)에 비해선 27.2%나 적은 규모다. 하지만 추세 반전에 의미는 둘 만하다. 매해 1분기만 따졌을 때 전년대비 영업이익이 늘어난 건 2015년 이후 4년만이다.

매출 외형이 다시 커지는 것도 긍정 신호다. 8개사 매출은 60조7789억원으로 작년 1분기보다 5.7% 증가했다. 완성차부터 시작해 부품까지 전반적 판매 상황이 나아지기 시작했다는 의미다. 수익성도 개선됐다. 8개사 평균 영업이익률은 4.2%로 작년 같은 기간보다 0.6%포인트 상승했다.

'맏형'인 현대자동차의 실적 회복이 그룹의 호전을 이끌었다. 현대차는 매출 23조9871억원, 영업이익 8249억원을 기록했다. 각각 작년 1분기보다 6.9%, 21.1% 늘어난 규모다. 현대차는 이 기간 그룹 8개사 매출의 39.5%, 영업이익의 32.6%를 책임졌다. 작년 3분기 1.2%까지 떨어졌던 영업이익률은 다시 3.4%로 복구했다.

전년 동기 대비로 따진 분기 영업이익 변동률이 '플러스'를 기록한 것은 2017년 3분기 이후 여섯 분기만이다. 완성차 판매대수를 늘리지 못했지만 매출 외형도 늘렸다. 차량 단가가 높은 중대형 고급 차종과 스포츠유틸리티차(SUV) 판매 비중이 높아진 덕이다.

현대차의 사업 수익성은 여전히 폭스바겐 등 글로벌 완성차 업체 영업이익률(6~7%)에는 비치지 못한다. 다만 침체기인 업계 흐름을 뒤집어 최악의 상황에서 벗어난 것이 인상적이다. GM, 폭스바겐 등 유수 메이커들도 올해 실적을 부정적으로 내다보고 있는 상황에서 얻은 성과다.

현대차는 스포츠유틸리티차(SUV) 상품군의 판매 비중을 2022년 43%까지 높이는 등 시장 수요 이상으로 전진배치할 계획이다. 신차 '팰리세이드'를 최상위에 둔 라인업을 통해 수익성을 개선하겠다는 것이다.

제네시스 브랜드의 고급차도 SUV 모델을 더해 글로벌 시장 판매를 빠르게 확대할 방침이다. 제네시스의 작년 미국 판매는 1만580대에 그쳤지만 올해는 3배 가까운 3만1000대를 팔겠다는 계획이다.

기아자동차 실적은 겉보기로 현대차보다 나았다. 1분기 매출은 12조4444억원, 영업이익은 5941억원을 기록했다. 작년 같은 기간과 견줘 매출은 0.9% 줄었지만 영업이익은 94.4% 급증한 것이다. 영업이익 증가율은 8개사 중 최고다. 하지만 뜯어보면 마냥 호평을 받기는 애매한 구석들이 있다.

차 판매(도매 기준)는 늘었다. 올해 1분기 전체적으로 작년 같은 기간보다 0.5% 증가한 64만8913대의 판매고를 올렸다. 하지만 판매가 늘었음에도 매출은 줄었다. 내수 부진과 레저용차량(RV) 판매 비중 하락 등으로 판매 단가가 낮아진 탓이다. 이는 현대차와는 반대다.

많이 남길 수 있는 고급 차종보다는 이익이 적은 차를 많이 판 게 이유다. 중국을 제외한 현지 판매 기준 통계로 기아차 1분기 RV 판매비중은 작년 41%에서 올해 40.3%로 낮아졌다. 반면 준중형이하 세단 판매 비중은 43.5%서 44.8%로 높아졌다.

영업이익도 일회성으로 포함된 통상임금 충당금 환입 원금 2800억원을 빼면 3141억원으로 줄어든다. 영업이익률도 2.5% 수준이다. 작년 1분기(영업이익 3056억원, 영업이익률 2.4%)에 비해 나을 게 없다. 기아차는 하반기 신차 출시로 탄력을 살려 올해 '상저하고(上低下高)형' 실적 그래프를 만든다는 계획이다.

두 업체에 주요 부품을 대는 현대모비스의 실적도 탄탄했다. 1분기 매출 8조7378억원, 영업이익 4937억원을 기록했다. 전년동기보다 매출은 6.6%, 영업이익은 9.8% 늘린 것이다. 완성차업체들에 비해 실적 진폭이 크지 않지만 역시 종전의 부진을 벗어낸 모습이다. 모비스 영업이익률은 5.7%로 8개사중 가장 높았다.

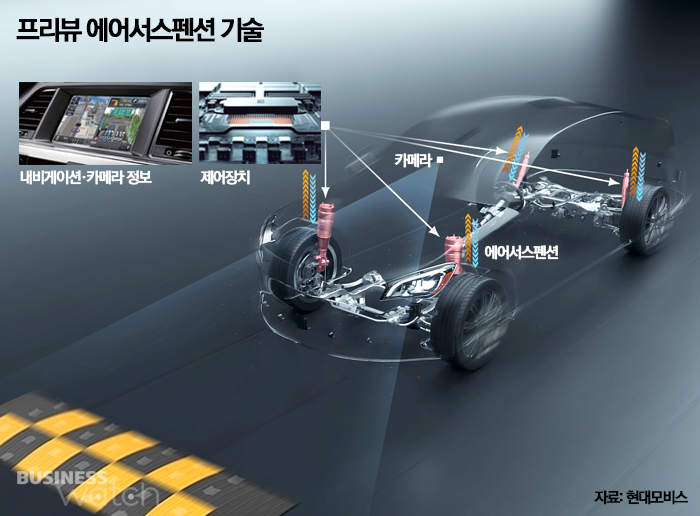

모비스 실적에서도 팰리세이드 등 계열사 신차 효과가 나타났다. 신차 판매 확대와 함께 부품 제조 및 조립부문 매출이 늘었다. 전기차 등 친환경차 판매가 늘어난 것도 핵심부품 분야 매출을 더했다.

주력사업인 모듈과 핵심부품 제조분야 매출이 6조9289억원으로 지난해 같은 기간보다 7.4% 늘었다. 전동화 부품 매출은 5746억원으로 지난해 같은 기간 3036억원보다 89% 급증했다. 고사양 멀티미디어 제품과 전장 분야를 포함한 핵심부품 매출은 1조8859억원으로 지난해 같은 기간보다 23% 증가했다.

적자에 빠졌던 또다른 부품 계열사 현대위아는 흑자전환에 성공했다. 1분기 매출은 1조8494억원으로 6.2% 늘었고 영업이익도 146억원을 거뒀다. 차량부품 판매가 전반적으로 늘어난 덕이다. 엔진과 사륜구동(4WD) 부품, 등속 조인트 등 핵심부품 공급량이 늘었다. 4WD 부품 판매가 확대된 것은 계열사 SUV 판매가 늘어난 덕이다. 2분기 이후에도 신차 효과가 이어져 실적 개선세가 나타날 것으로 전망된다.

물류 계열사 현대글로비스도 완성차 판매 증가라는 그룹 내부 요인에 더해 외부로부터 운송 물량까지 확보하며 실적을 개선했다. 1분기 매출 4조2208억원, 영업이익 1853억원을 기록했는데 각각 전년동기 대비 12.6%, 23.1% 늘린 실적이다. 매출 성장률은 글로비스가 8개사 중 가장 높았다.

외형 확대가 긍정적이었다. 물류부문은 계열사의 국내외 완성차 판매 증가 효과로 11.2%, 해운부문은 비계열 물량 증가로 28.7% 매출을 늘렸다. 특히 해운부문중 완성차 해상운송 사업은 전년동기보다 33% 늘렸는데 이는 비계열 완성차 업체와의 장기 계약물량을 늘려 그룹 의존도를 낮춘 성과라는 점에서 의미를 둘만하다.

현대제철은 매출 5조715억원, 영업이익 2124억원을 기록했다. 작년 같은 기간보다 매출은 6% 늘었지만 영업이익은 27.6% 감소한 것이다. 작년 같은 기간보다 영업이익이 811억원 줄었다. 8개사중 수익성 개선을 하지 못한 3개사(현대건설, 현대로템 포함) 가운데서도 가장 큰 이익 감소다.

영업이익률은 4.2%로 작년 같은 기간보다 1.9%포인트 낮아졌다. 이유는 철광석 가격 등 원가 상승에도 불구하고 제품 판매가격을 제대로 올리지 못한 데 있다. 특히 주력제품 자동차 강판을 포함한 판재류에서는 판가 인상 흔적이 거의 없었다. 이 때문에 그룹의 실적 개선 목표에 현대제철이 희생됐다는 해석도 나온다.

현대건설은 매출액 3조8777억원, 영업이익은 2052억원을 기록했다. 매출은 9.6% 늘었지만 영업익은 6.1% 감소했다. 영업이익률은 5.3%로 작년 같은 기간보다 0.9% 낮았지만 8개사중 두번째로 높다. 해외 대형 현장 공사와 국내 주택현장이 늘어 외형은 키웠다. 하지만 해외 원가율 악화로 수익성은 작년 1분기보다 악화했다.

철도 및 중공업 계열사 현대로템은 매출은 5902억원, 영업이익 11억원을 기록했다. 외형은 12.5% 커진 반면 영업익은 77.7%나 급감했다. 철도, 방산 부문 생산증대로 매출이 회복했지만 플랜트 부문 매출 정체로 수익성이 부진했다는 설명이다. 현대로템은 2022년 매출을 4조원으로 늘리고, 영업이익률도 5%까지 끌어올린다는 중장기 계획을 가지고 있다.