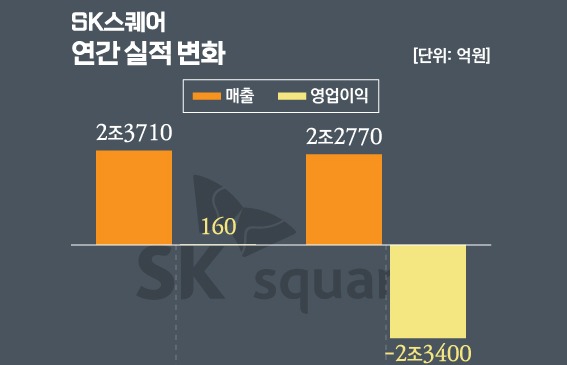

정보통신기술(ICT) 및 반도체 투자 전문회사로 출범한 SK스퀘어가 '토종 앱마켓' 원스토어를 '제 1호' 기업공개(IPO) 대상으로 낙점했다.

원스토어는 한동안 적자를 이어가는 등 고전하고 있으나 지난해부터 매출 외형 확대로 인해 순이익이 흑자로 돌아서면서 반전을 노리고 있다. 투자자들로부터 투자 유치를 조건으로 내년(2022년)까지 상장하겠다는 약속을 한 만큼 IPO를 서두르고 있다.

재무성적 개선·FI 계약조건이 IPO 추동

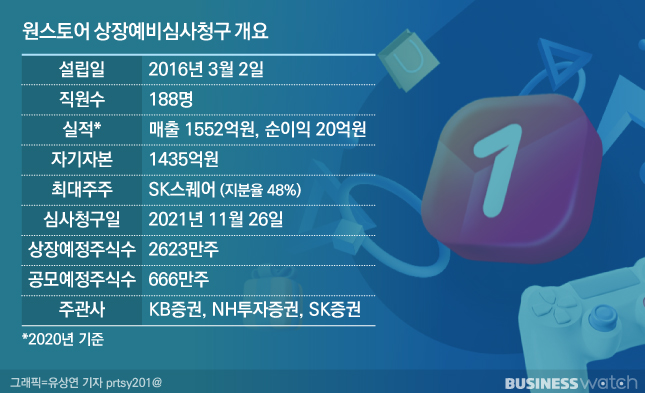

SK스퀘어에 따르면 원스토어는 지난달 26일 한국거래소에 유가증권시장(코스피) 상장예비심사청구서를 제출했다. 상장예정 주식수는 2623만주이며 이 중 25%에 달하는 666만주는 일반 공모 청약을 받을 계획이다.

계획대로라면 내년 상반기 안에 코스피 시장에 데뷔하게 된다. SK스퀘어의 자회사 가운데 첫 상장사가 된다. 투자전문지주사로 출범한 SK스퀘어는 원스토어 외에도 SK쉴더스(구 ADT캡스)와 11번가, 웨이브, 티맵모빌리티 등 IPO를 목표로 하는 계열사를 거느리고 있다.

그동안 원스토어는 별다른 주목을 받지 못했다. 2016년 설립 후 4년 연속 만성적자를 기록해온 탓이다. 박정호 SK스퀘어 사장이 과거 계열사 IPO를 언급할 때만 해도 재무상태가 좋은 ADT캡스가 첫 타자가 될 것이란 분석이 유력했다.

그러나 원스토어의 재무성적이 점차 개선되며 분위기가 반전됐다. 원스토어는 2019년 적자 폭을 크게 줄인 데 이어 작년 최초로 순이익 흑자전환(20억원)에 성공했다. 2018년 2분기 앱마켓 수수료를 인하한 이후로 거래액이 10분기 연속 늘었기 때문이다.

원스토어가 상장을 서두를 수 밖에 없는 이유는 따로 있다. 원스토어는 2019년 재무적투자자(FI)부터 투자를 유치하면서 3년 내 IPO를 성사시킨다는 조건을 걸었다.

올해 굵직한 글로벌 업체들로부터 투자를 유치하면서 IPO 의지를 뚜렷이 드러내기도 했다. 원스토어는 지난 6월 제3자배정 유상증자 방식으로 마이크로소프트와 도이치텔레콤으로부터 168억원을 확보했다.

현재 원스토어에 대한 지배력은 SK스퀘어(지분율 47.5%), 네이버(25.1%), KT(2.9%), LG유플러스(0.7%), 마이크로소프트(1.3%), 도이치텔레콤(0.6%) 순이다.

비즈니스모델 다변화로 7천억 매출 목표

원스토어가 IPO에 성공하기 위해선 계속해서 안정적인 실적 개선세를 보일 수 있다는 걸 입증해야 한다. 원스토어는 안드로이드 기반 앱마켓 사업자임에도 동일한 성격의 구글 플레이스토어 대비 앱 콘텐츠가 열세란 점을 꾸준히 지적받았다.

원스토어는 매출 구조 다변화로 이같은 문제를 해결하겠단 입장이다. 상장예비심사청구 전인 지난 8월 원스토어는 간담회를 열고 비즈니스 모델에 변화를 주겠단 계획을 밝힌 바 있다. 본업인 앱마켓 사업 만으론 실적 개선에 한계가 있음을 인지한 것이다.

원스토어가 기대를 걸고 있는 부문은 광고사업이다. 광고를 보는 이용자에 한해 원스토어 포인트로 인앱결제(앱마켓 내부 시스템 결제)가 가능하도록 유도해 광고 도달률을 높이는 방식이다. 원스토어가 확보하고 있는 이용자의 앱 다운로드·결제·이용 데이터는 광고 수주시 강점으로 작용할 전망이다.

다만 올해 흑자를 내기 어렵단 게 걸림돌이다. 원스토어의 올해 1~3분기 누적 매출은 1570억원으로 지난해 연간 성적을 넘어섰다. 그러나 이 기간 순손실 46억원을 냈다. 지난 4월 콘텐츠 보강 차원에서 출판사 로크미디어를 인수한 탓이다.

원스토어 측은 비즈니스 모델 확대로 현재 2000억원대인 매출을 2025년 7000억원대로 늘릴 수 있다고 보고 있다. 원스토어 관계자는 "현재 글로벌 시장으로 사업을 확대하기 위한 플랫폼을 구축 중"이라며 "2022년을 글로벌 사업 확장의 원년으로 삼을 것"이라고 말했다.