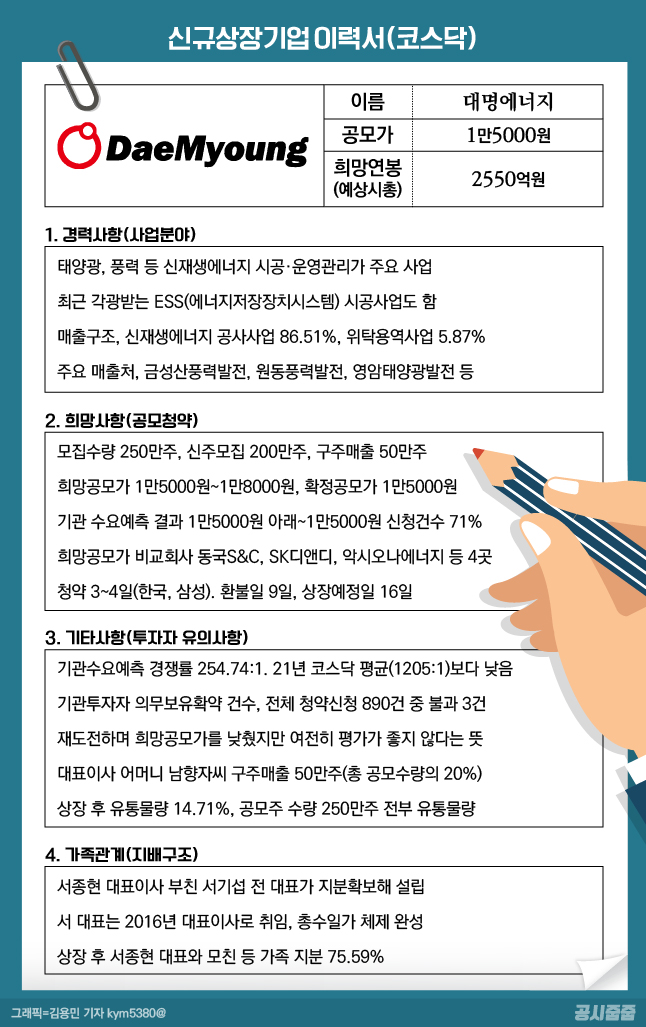

이번 신규상장기업이력서는 3월 첫째 주 공모주 청약을 진행하는 대명에너지예요.

대명에너지는 지난 3월 공모주청약을 진행하려 했다가 기관투자자 수요예측 결과가 좋지 않아 코스닥시장 상장을 포기했었죠. 이후 대명에너지는 지난 4월 다시 금융감독원에 증권신고서를 제출하고 상장 재도전에 나섰어요.

①경력사항(사업분야)

-대명에너지는 2000년 솔반이라는 사명으로 시작해 드레디엔씨, 코아케이블이라는 사명을 거쳐 2014년 현재 사명인 대명에너지로 변경.

-신재생에너지인 태양광과 풍력발전기를 설계하고 시공, 운영관리하는 것이 대명에너지의 주요사업. 차세대 전력망으로 각광받고 있는 에너지저장장치시스템(ESS, electric power storage system)을 시공하는 사업도 하고 있음. ESS는 신재생에너지를 미리 저장해놨다가 필요할 때 사용할 수 있는 시스템.

-주요 매출은 풍력발전, 태양광 등을 설치하는 공사사업에서 나오고 있음. 2021년 기준 공사 매출이 86.51%, 발전소 운영관리를 위탁하는 용역이 5.87%, 전력과 신재생에너지 공급인증서(REC)를 판매하는 발전 매출이 7.4% 차지.

-주요 매출처는 한국남동발전, 한국전력거래소, 영암태양광발전, 원동풍력발전, 청송노래산풍력발전 등이 있는데 2021년 기준 금성산풍력발전의 매출이 35.18%로 가장 많음. 원동풍력발전 매출비중은 32.18%로 2위.

-연결재무제표 기준 매출액 2019년 291억원, 2020년 1662억원, 2021년 1361억원 기록. 영업이익은 2019년 6억원의 영업손실을 기록했다가 2020년 영업이익 412억원을 기록하면서 흑자전환. 2021년에는 469억원의 영업이익 달성.

②희망사항(공모청약)

-공모주 모집수량 250만주. 신주모집 200만주, 구주매출 50만주. 3월 첫 증권신고서를 냈을 당시 총 공모주 모집수량은 450만주. 신주모집 277만주, 구주매출 173만주.

-희망공모가는 1만5000원~1만8000원. 3월 첫 증권신고서 제출 당시 희망공모가는 2만5000원~2만9000원으로 두 번째 증권신고서에서 희망공모가를 대폭 낮춤.

-희망공모가 산정을 위해 동국S&C, SK디앤디, 악시오나에너지, 트랜스알타리뉴어블 총 4개사를 비교대상 회사로 선정함. 각 사의 시가총액은 동국S&C(3294억원), SK디앤디(6804억원), 악시오나에너지(14조원), 트랜스알타리뉴어블(5조원).

-PER(기업의 주가가 주당순이익의 몇 배인지를 나타내는 지표) 방식으로 희망공모가를 계산함. 주당평가가액 3만888원에 할인율 41.72% ~ 51.44%를 적용해 희망공모가 1만5000원~1만8000원 산출.

-참고로 대명에너지는 첫 증권신고서 제출 때 시가총액이 큰 5곳의 해외기업(오스테드(56조원), 이베르드롤라(86조원), 악시오나(11조원), 트랜스알타 리뉴어블(4조2417억원), 레네솔라(4870억원))만 비교대상으로 삼아 공모가를 산출했음. 당시 대명에너지는 비교대상 회사에 국내기업이 없는 이유에 대해 '신재생에너지 건설, 운영, 발전까지 하면서 해당 매출액이 회사의 대부분을 차지하는 국내 상장사가 없다'고 설명.

하지만 기관투자자 수요예측에서 고배를 마시고 두 번째 증권신고서 제출 때는 상대적으로 시가총액이 낮은 국내 기업 두 곳을 넣어 공모가를 다시 계산. 규모와 매출액이 높은 해외기업만 비교대상으로 삼아 희망공모가를 부풀렸음을 알 수 있는 대목.

-27~28일 이틀 간 기관투자자 수요예측을 거친 결과 최종공모가 1만5000원으로 확정. 기관투자자 수요예측 경쟁률은 254.74:1을 기록.

-구주매출을 제외하면 공모자금 290억원 확보. 이 중 168억원은 운영자금에 122억원은 신재생에너지 사업관련 지분 취득에 사용 예정.

-3~4일 이틀 간 청약. 주관사 한국투자증권, 삼성증권. 일반청약자 배정물량 62만5000주. 균등배정 물량은 31만2500주. 환불일 3월 9일. 상장예정일 16일.

③기타사항(투자자 유의사항)

-기관투자자 수요예측 경쟁률 254.74:1. 2021년 코스닥 시장 평균 기관투자자 수요예측 경쟁률(1205:1)과 비교하면 매우 저조한 편.

-확정공모가는 희망공모가(1만5000원~1만8000원)의 하단인 1만5000원으로 정해졌는데 이 역시 기관투자자 수요예측 결과가 좋지 않았다는 뜻. 희망공모가 1만5000원의 75%미만~100%이상과 1만5000원 미만 값에 몰린 신청건수가 전체 신청건수의 71%에 달함.

-기관투자자 중 의무보유확약을 하겠다고 신청한 건수는 3건. 전체 기관투자자 신청건수가 890건이라는 점을 고려하면 의무보유확약 건수가 매우 적음.

-이번 공모주 청약에서 구주매출은 50만주. 전체 모집수량(250만주)의 20%. 3월 상장 추진때 발표한 구주매출 비중(38.4%)보단 다소 낮아졌지만 여전히 구주매출 비중이 적지 않다는 점.

-구주매출을 통해 차익실현을 하는 사람은 서종현 대명에너지 대표이사의 어머니 남향자씨. 남향자씨는 50만주를 구주매출로 내놓음. 첫 증권신고서 제출 당시 남향자씨는 보유지분(75만주)의 91%인 68만주를 구주매출로 내놓았다가 비중을 줄임. 서 대표이사도 105만주를 구주매출로 내놓았으나 취소.

-첫 증권신고서 제출 당시 서 대표이사가 구주매출을 내놓은 것은 수백억 원에 달하는 상속세를 마련하기 위해서라는 시각. 지난해 9월 아버지 서기섭 전 대표이사가 사망하면서 같은 해 10월 서종현 대표이사는 서기섭 회장의 지분 225만주(15%)를 상속받음. 상속세 및 증여세법에 따라 증여받은 주식에 대해 60%(기본 50% 세율에 최대주주 및 특수관계인 할증 20%)의 세금을 내야 함.

-상장 후 유통물량 비중 14.71%. 25.32%. 이번 공모주 모집 수량 250만주 전체가 유통가능물량임.

④가족관계(지배구조)

-현 서종현 대표이사의 아버지인 서기섭 전 대명에너지 대표이사가 드레디엔씨(대명에너지의 옛 사명)를 인수해 현재의 대명에너지가 됨.

-서종현 대표이사는 2016년 서기섭 전 대표이사가 사임하면서 취임. 아버지에서 아들로 이어지는 총수일가체제 완성.

-상장 후 지분은 서종현 대표이사와 동생 서종만, 어머니 남향자씨 등 가족들 지분 75.59%.

*상장 공모 예정 기업의 일정은 수시로 바뀔 수 있어요. 일정이 바뀌면 본문 내용 수정 후 아래 공시줍줍 안내 그래픽 밑에 별도로 적어 놓을게요.

*공시줍줍의 모든 내용은 독자들의 이해를 돕기 위한 분석일 뿐 투자 권유 또는 주식가치 상승 및 하락을 보장하는 의미를 담고 있지 않습니다.