정부가 부동산 임대업에 대한 여신심사를 강화한다. 새로 도입하는 '임대수익 이자상환비율(RTI, Rent To Interest)이라는 지표를 통해서다. RTI란 임대료를 받아 이자를 얼마나 낼 수 있는지를 보는 지표다. 연 임대소득을 연 이자비용으로 나눠 구하는 숫자다.

당장 이 배수에 미치치 못한다고 해서 대출을 받지 못하는 건 아니다. 내년부터 대출 심사 때 은행 등 금융사의 '가이드라인' 정도가 된다. 다만 기준에 미달하는 경우에도 대출을 내준다면 증빙이 있어야 한다. 다른 소득 등으로 채무를 상환할 수 있다는 등의 별도 심사의견을 별도로 기재해야 한다. 금융사로서는 책임이 커지는 일이어서 무분별한 대출이 줄어들 수 있다는게 금융당국 생각이다.

그런데 주택을 임대하는 경우라면 '1.25', 상가 같은 비주택에는 '1.5'의 배수가 적용된다. 같은 부동산 임대업인데 주택과 비주택의 RTI가 이처럼 다르게 정해진 이유는 뭘까.

국제 사례를 볼 때 부동산 임대업에 RTI를 규제지표로 활용하는 영국 같은 국가는 주택과 비주택을 가르지 않고 배수 '1.5' 정도를 활용한다는 게 금융위원회 관계자 설명이다. 국내에서도 비주택은 이 정도 수준을 준용했다.

국내에서 주택 RTI만 낮게 잡은 데는 배경이 따로 있다. 우리나라 주택시장의 특수성, 특히 다주택자에게 '집을 팔거나, 임대사업자로 등록하는 게 좋다'는 기조로 주택정책을 펴고 있는 정부의 입장까지 속내에 담겨있다.

| ▲ 그래픽/유상연기자 prtsy201@ |

금융위 RTI 관련 업무 담당자 설명은 이렇다.

"상가 등 비주택은 주택과 비교할 때 통상 임대료 수익률이 높다, 반면 사려는 사람이나 팔려는 사람이 주택에 비해 적어 현가성(시장성)이 떨어지는 점은 리스크다. 반면 주택은 전세나 반전세 같은 형태로 보증금 비율이 높아 임대수익 자체는 적다. 반면 수요가 풍부해 팔고 싶을 때 팔 수 있다는 점에서 여신이 부실해질 가능성은 낮다."

상가나 주택 모두 보증금은 이를 정기예금에 맡겨뒀을 때 나오는 이자를 임대수입이라고 본다. 이를 '간주임대료'라는 개념으로 환산해 RTI를 매긴다. 그러나 최근 정기예금 금리는 일반적으로 보증금을 월세로 돌리는 전월세전환율에 비해 적어도 4~5%포인트 낮다.

주택 RTI가 낮게 매겨진 데는 이 제도 도입이 오히려 주택 임차인의 부담을 키울 수 있다는 우려도 감안됐다.

"주택의 경우 워낙 임차수요가 많다. RTI가 규제비율이 됐을 때 이에 맞추기 위해 집주인이 월세 등 임대료를 높이는 사례가 나타날 우려가 있다. 또 최근 무등록 임대업자인 다주택자에 임대사업자 등록을 장려하는데 주택 RTI가 높으면 임대사업 하기가 어려워진다. 그러면 임대업 양성화에도 부정적일 수 있다."

이렇게 RTI가 도입되면 어떻게 달라질까?

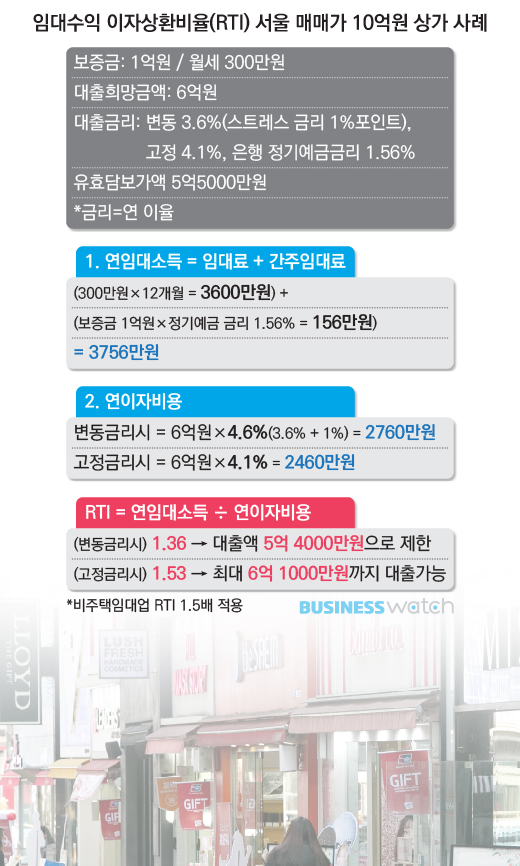

서울에서 대출을 6억원 받아 매매가 10억원짜리 상가(비주택)를 사려는 경우, 이 점포가 보증금 1억원에 월세 300만원을 받고 있다면 원하는 만큼 대출을 받기 어려울 수 있다.

특히 변동금리 방식인 경우 금리 불안정성 때문에 RTI를 산정할 때 현재 금리(3.6% 가정)에 '스트레스 금리'라는 가산금리를 1%포인트 얹는데 이렇게 되면 RTI는 1.36까지 낮아진다. 이 경우 대출 가능금액은 5억4000만원이 된다.

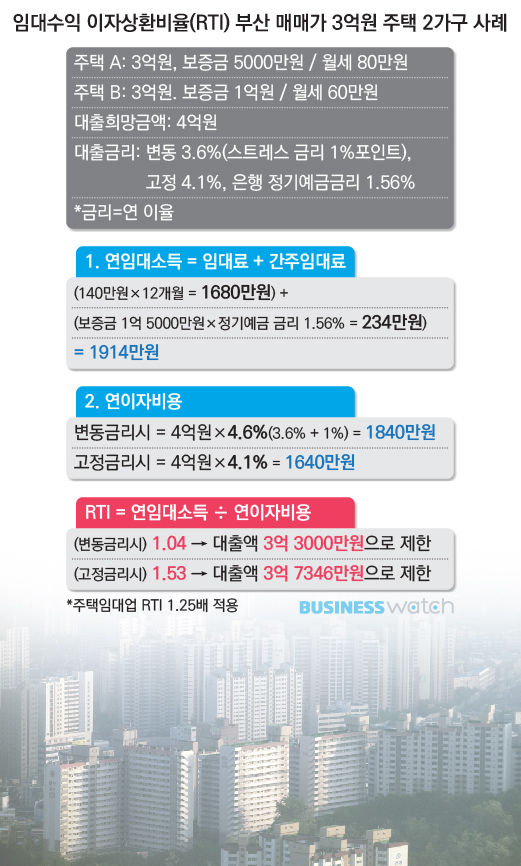

3억원짜리 주택 2가구를 4억원 대출을 끼고 사 임대업을 하는 경우도 비슷하다. 하나는 보증금 5000만원에 월세 80만원, 다른 하나는 보증금 1억원에 월세 60만원을 받는 경우라면 변동금리방식일 경우 대출액은 3억3000만원, 변동보다 금리가 높게 정해지는 고정금리 경우 3억7000만원으로 대출액이 제한된다.