금호아시아나그룹의 주력사 금호산업이 가시밭길을 걷고 있다. 경영부실로 빚어진 자본잠식으로 인해 관리종목 지정이나 최악의 경우 상장폐지될 위험이 있는 탓에 이를 모면하려고 안간힘을 쓰고 있지만 호락호락하지 않다. 그만큼 걷어내야 할 변수들이 너무 많다.

◇올 6월말 89% 자본잠식

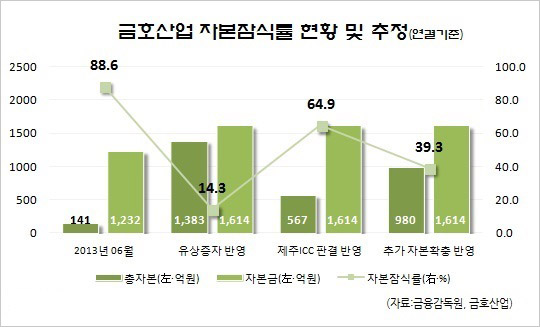

14일 금융감독원에 따르면 현재 워크아웃 상태인 대형 건설사 금호산업은 올해 상반기말 현재 자본잠식률이 88.6%(연결기준)에 달한다. 이에 따라 금호산업은 올해말에 가서도 자본잠식률이 50% 이상이면 관리종목으로 지정되고, 완전자본잠식 상태가 되면 상장폐지된다. 오는 22일 채권단(441억원), 아시아나항공(780억원) 등을 대상으로 실시되는 1240억원 규모의 출자전환은 이를 해소하기 위한 것이다. 유상증자를 완료하면 자본잠식률은 14.3%(2013년 상반기말 기준)로 낮아진다.

하지만 금호산업의 기대대로 될지 현재로서는 미지수다. 우선은 증자에 나서자 마자 돌발 악재가 생겼다. 금호산업은 제주국제컨벤션센터(ICC) 호텔사업과 관련해 국민은행 등 10개 프로젝트파이낸싱(PF) 대주(貸主)단이 제기한 손해배상청구소송 1심에서 최근 패소했다. 이로인해 금호산업은 816억원(기반영 96억원 제외)에 달하는 패소금액을 올 3분기 재무제표에 반영할 계획이다. 이렇게 되면 채권단 등의 출자전환이 이뤄진다해도 자본잠식율은 64.9%로 다시 50%를 넘어서게 된다.

게다가 제주 ICC사업 관련해서는 1심 패소로 인해 추가 소송 가능성도 있다. 후순위 대주단 중 일부가 1심에 참여하지 않았던 것. 손해배상원금이 390억원으로 지연이자(패소판결일 9월 26일 기준 315억원)를 합할 경우 금액은 705억원에 달한다.

◇KoFC PEF 출자지분 매각 등 복안

금호산업이 이에 대한 복안을 갖고 있지 않는 것은 아니다. 금호산업은 지난해 8월 금호고속, 대우건설, 서울고속버스터미날 지분을 일괄매각(Package Deal)하는 과정에서 취득한 KoFC PEF 출자지분 30%를 연내 매각할 계획이다. 예정대로 라면 282억원(예정가 1700억원·장부가 1418억원)의 매각이익을 얻게 된다. 또한 평택장안동 사업과 관련해 기존에 반영한 대손충당금 231억원 중 131억원을 환입할 수 있다. 이를통해 자본잠식률을 39.3%까지 낮출 수 있다.

그렇다고 위기를 말끔히 해소되는 것은 아니다. 남아있는 변수들 또만 만만치 않다. 계열사 아시아나항공이 발목을 잡을 수도 있다. 금호산업의 재무상황이 악화된 데는 금호산업이 30.1%의 지분을 소유한 아시아나항공이 올 상반기 1513억원에 달하는 총포괄손실이 발생, 금호산업 또한 지분법손실을 낸 게 한 몫 했다.

대우건설 주가도 변수다. KoFC PEF는 현재 대우건설 지분 12.3%를 보유하고 있다. 반면 지난해말 9950원이던 대우건설 주가가 올 상반기말 7090원으로 하락함에 따라 KoFC PEF는 평가손실이 발생했고, 이 또한 금호산업의 지분법손실로 이어졌다. 최근 들어 상승하고 있는 주가(11일 8640원) 흐름이 다소 위안이다.

넘어야 할 산은 또 있다. 회사의 주가다. 금호산업은 PF보증손실 예상액이 1조729억원에 달한다. 채권단은 이를 주당 20만6900원에 출자전환(보통주 509만주)키로 했다. 금호산업은 분기 단위로 주가 변동에 따른 충당부채 평가손익을 재무에 반영하고 있는데 금호산업 주가가 상승하면 되레 충당부채가 증가하는 구조다. 올 상반기에도 금호산업 주가가 1만570원에서 1만3600원으로 상승하자 금호산업은 충당부채가 154억원 불어났다.