지난주 5개 회사가 한꺼번에 코스닥 시장에 데뷔하는 이른바 '기업공개(IPO) 슈퍼위크'가 펼쳐진 가운데 새내기주 간 희비가 극명히 엇갈렸다.

증시 부진 여파로 비록 상장 첫날 '따상(공모가 2배로 시초가 형성 후 상한가로 마감)'에 성공한 종목은 없었지만 공모가 대비 2배가 넘는 가격으로 장을 마감하며 화려한 신고식을 치른 종목이 나왔다. 이와 대조적으로 공모가보다 낮은 가격으로 출발해 결국 공모가에 못 미치는 가격으로 거래를 마치면서 쓴웃음을 지은 종목도 있었다.

이 같은 수익률 차이는 상장 전 진행한 기관투자자 수요예측과 일반투자자 공모청약 결과를 통해 예견돼 흥미를 더한다. 그중에서도 기관투자자의 의무보유 확약 비율은 쪽집게 노릇을 했다.

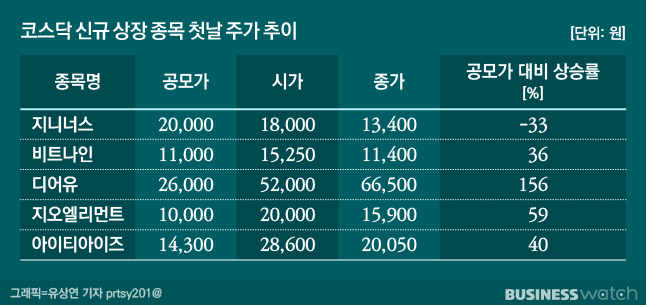

13일 한국거래소에 따르면 지난 11일 상장한 지오엘리먼트와 아이티아이즈는 공모가 대비 각각 59%, 40% 오른 가격에 장을 마감했다.

지오엘리먼트는 공모가 1만원보다 2배 높은 2만원으로 거래를 시작해 시가 대비 20.5% 하락한 1만5900원으로 마감했다. 아이티아이즈 역시 공모가 1만4300원보다 두 배 높은 2만8600원으로 거래를 시작했으나 하한가인 2만50원으로 거래를 마쳤다.

두 기업의 상장으로 지난주 코스닥 시장에 신규 상장한 종목은 총 5개에 달한다. 앞선 8일 지니너스를 시작으로 10일에는 비트나인과 디어유가 상장한 바 있다.

이들 기업은 모두 '따상'의 부푼 꿈을 안고 코스닥 시장에 입성했지만 상장 첫날 수익률은 천차만별이다. 5종목의 공모가 대비 상장 첫날 수익률은 최저 -33%에서 최고 156%로 그 격차가 매우 크다.

첫날 가장 높은 수익률을 기록한 종목은 디어유였다. 디어유는 공모가 2만6000원보다 2배 높은 5만2000원으로 거래를 시작해 6만6500원에 거래를 마치면서 공모가 기준 155.8%의 수익률을 기록했다. 59%의 수익률을 기록한 지오엘리먼트가 뒤를 이었고 아이티아이즈 40.2%, 비트나인 36.4% 순이었다.

하지만 지니너스는 5개 종목 중 유일하게 공모가보다 낮은 가격을 기록했다. 지니너스의 상장 첫날 종가는 1만3400원으로 공모가 2만원보다 33% 낮았다. 특히 지니너스는 1만8000원으로 거래를 시작한 뒤 한 번도 공모가인 2만원까지 오르지 못했다.

이처럼 차이가 나는 데뷔일 성적표는 상장 전 수요예측과 공모청약 경쟁률을 통해 어느 정도 예상됐던 바다. 특히 기관투자자의 의무보유 확약 비율에 따른 주가 차이가 가장 컸고 공모청약 경쟁률 역시 주가와 유의미한 상관관계를 보였다.

유일하게 100%가 넘는 수익률로 따상에 근접한 성적을 낸 디어유는 의무보유 확약 비율과 공모청약, 수요예측 결과에서 모두 압도적인 성적을 보였다. 디어유의 의무보유 확약 비율은 37.46%로 가장 낮은 지니너스에 비해 374배 가량 높았고 공모청약 경쟁률 역시 1598대 1로 5개 종목 가운데 가장 높았다. 수요예측에서는 2001대 1을 기록하며 아스플로(2142.7대 1), 지아이텍(2068.17대 1)에 이어 국내 IPO 역사상 3위에 올랐다.

수요예측 경쟁률이 1600대 1 내외로 비슷했던 지오엘리먼트와 아이티아이즈, 비트나인 등 세 종목의 수익률은 의무보유 확약 비율과 공모청약 경쟁률에 따라 차이가 났다. 세 종목 중 의무보유 확약 비율과 공모청약 경쟁률이 가장 높은 지오엘리먼트는 수익률 면에서도 가장 뛰어난 성적을 기록했다.

상장 첫날 66%의 수익률을 기록한 지오엘리먼트는 수요예측에서 15.23%의 기관투자자가 의무보유 확약 조건을 건 것으로 나타났다. 아이티아이즈와 비트나인의 의무보유 확약 비율은 각각 9.11%와 5.96%였다.

지오엘리먼트는 공모청약에서도 1537대 1의 경쟁률로 633대 1, 590대 1을 기록한 아이티아이즈와 비트나인에 앞섰다. 아이티아이즈와 비트나인의 수익률은 각각 40%, 36%로 지오엘리먼트에 비해 다소 아쉬웠다.

상장 첫날 유일하게 공모가 대비 손실을 기록한 지니너스는 수요예측에서 0.1%의 기관투자자만 의무보유 확약 조건을 내건 것으로 나타났다. 수요예측과 공모청약 경쟁률 역시 각각 66대 1, 162대 1로 타 종목에 비해 인기가 확연히 떨어졌다.

비슷한 시기에 상장한 종목들이 상장 전 흥행 결과에 따라 차별화된 수익률을 보이면서 수요예측과 공모청약 결과는 향후 공모주 투자의 성패를 가를 지표가 될 것으로 보인다.

나승두 SK증권 연구원은 "기관 의무보유 확약 비율이 높다는 것은 그만큼 기업에 대한 기관투자자들의 관심이 크다는 것을 의미한다"면서 "상장 이후 유통 물량이 적어 수급 부담을 덜 수 있다는 점도 주가에 긍정적인 영향을 미친 것으로 보인다"고 분석했다.