JB금융지주가 배당금 확대와 함께 200억원 규모의 자사주 소각까지 발표하자 증권가의 호평이 이어지고 있다. 지방은행 중 처음으로 주주 환원율이 30%를 넘어선 JB금융지주에 대해 증권가는 목표주가와 투자의견 상향으로 화답했다.

JB금융지주는 2023년도 결산배당금을 전년도(715원)보다 늘린 주당 735원으로 결정했다고 지난 6일 밝혔다. 또 총발행주식수의 약 1% 규모인 200억원어치 자사주를 소각한다고도 했다.

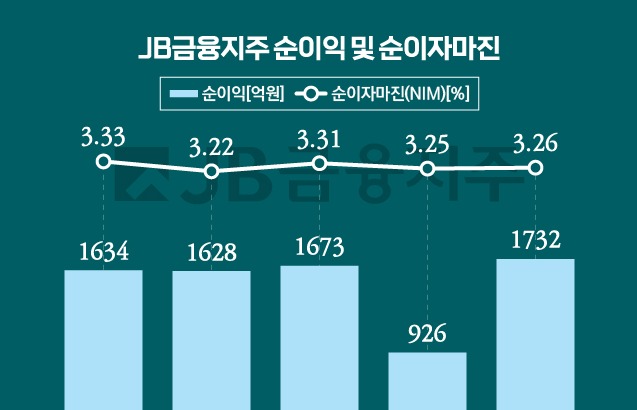

JB금융지주의 지난해 연간 당기순이익은 5860억원으로 전년(6010억원) 대비 2.5% 가량 줄었다. 지난해 연간 이자 이익은 1조9066억원으로 전년(1조7401억원) 대비 9.6% 증가했으나, 충당금 순 전입액이 70%가량 늘어난 탓이다.

하지만 증권가는 JB금융지주의 실적 부진보다는 주당 배당금을 늘리고 주주 환원율을 높인 것에 주목했다.

설용진 SK증권 연구원은 JB금융지주의 목표주가를 1만2000원에서 1만3500원으로 올리고 투자 의견도 '중립'에서 '매수'로 높였다. 설 연구원은 "이익 감소에도 결산 배당을 확대하고 자사주를 소각하면서 주주환원율이 33.1%에 달한다"며 "지방은행 중 최초로 (주주환원율)이 30%를 상회하는 수준"이라고 평가했다.

그는 이어 "올해 하반기부터 토스뱅크와 (JB금융지주의 자회사) 광주은행이 공동 상품을 출시하면서 연간 6000억원 수준의 자산 성장이 예상된다"며 "실적 추정치 변경과 총주주환원율 확대 등을 반영해 목표주가를 상향한다"고 밝혔다.

신한투자증권도 JB금융지주의 높은 자기자본이익률(ROE)과 자본 비율 등을 바탕으로 투자 의견을 '트레이딩 매수'에서 '매수'로 높이고, 목표주가도 1만1500원에서 1만4000원으로 올렸다.

은경완 신한투자증권 연구원은 "JB금융지주의 연말 기준 보통주자본비율(CET1)이 12.17%를 기록했는데 국내 시스템적 중요은행(D-SIB)이 아니기에 시중은행 기준 13% 이상의 자본 비율을 확보한 셈"이라며 "높은 자본비율은 지방은행 가운데 차별화된 주주환원율 개선으로 이어졌다"고 평가했다.

CET1은 위기 손실 흡수 능력을 보여주는 지표로, 보통주 자본(분자)을 위험가중자산(분모)으로 나눈 수치다. CET1 비율을 높이기 위해서는 순이익을 늘리고 위험가중자산을 안정적으로 관리해야 한다.

삼성증권도 JB금융지주 목표주가를 기존 1만2300원에서 1만3000원으로 올렸다. 김재우 삼성증권 연구원은 안정적 실적과 CET1 비율 제고, 사업 다각화 등을 통한 주주환원을 목표주가 상향의 이유로 꼽았다.