대우증권 매각이 가시권으로 들어왔다.

금융위원회와 산업은행의 매각 의지가 확고한 데다, 인수 의향자도 속속 등장하고 있어서다. 다만 최종 매각이 성사되려면 아직 넘어야 할 산이 많다. 특히 최고 3조 원에 달할 것으로 보이는 높은 몸값과 중국 자본의 진출 여부가 중요한 변수로 작용할 전망이다.

현재로선 KB금융그룹이 가장 유력한 인수 후보로 거론되고 있지만, 경우에 따라선 현대증권에 이어 국내 최대 증권사인 대우증권마저 외국계로 넘어갈 가능성도 배제할 수 없게 됐다.

◇ 임종룡과 홍기택, 매각 의지 확고

금융위원회와 산업은행은 이달 말 매각 주관사 선정을 시작으로 대우증권 매각 작업을 본격화한다.

임종룡 금융위원장은 최근 대우증권 매각 시기와 방식 등을 구체적으로 거론하며 의지를 피력한 바 있다. 임 위원장은 앞서 우리은행 매각 과정에선 매각 의지가 없는 게 아니냐는 비판에 시달려야 했다. 인수 의향자가 마땅치 않은 데다, 헐값 매각 논란에서도 자유롭지 못하자 매각 연기 가능성을 언급하기도 했다.

반면 대우증권은 우리은행과는 달리 몸값이 높아 공적자금 회수 논란에서 자유로운 편이다. 우리은행 매각 연기의 비판을 벗어나기 위해서라도 임 위원장이 머뭇거릴 이유가 없다.

임기가 얼마 남지 않은 홍기택 산업은행 회장역시 대우증권 매각이 '마지막 과제'가 될 가능성이 크다. 대우조선해양을 비롯해 대기업 구조조정에 잇달아 실패하면서 사면초가에 몰려있는 만큼 대우증권 매각은 꼭 해결해야 할 과제로 여겨진다.

◇몸값 3조 원 육박…일단 전량 매각으로

인수 의향자도 속속 등장하고 있다. 일단 우리투자증권을 놓쳤던 KB금융이 가장 많이 거론된다. 한국투자금융과 신한금융, 시틱그룹을 비롯한 중국계 자본 등도 잠재적 인수 후보자로 꼽힌다.

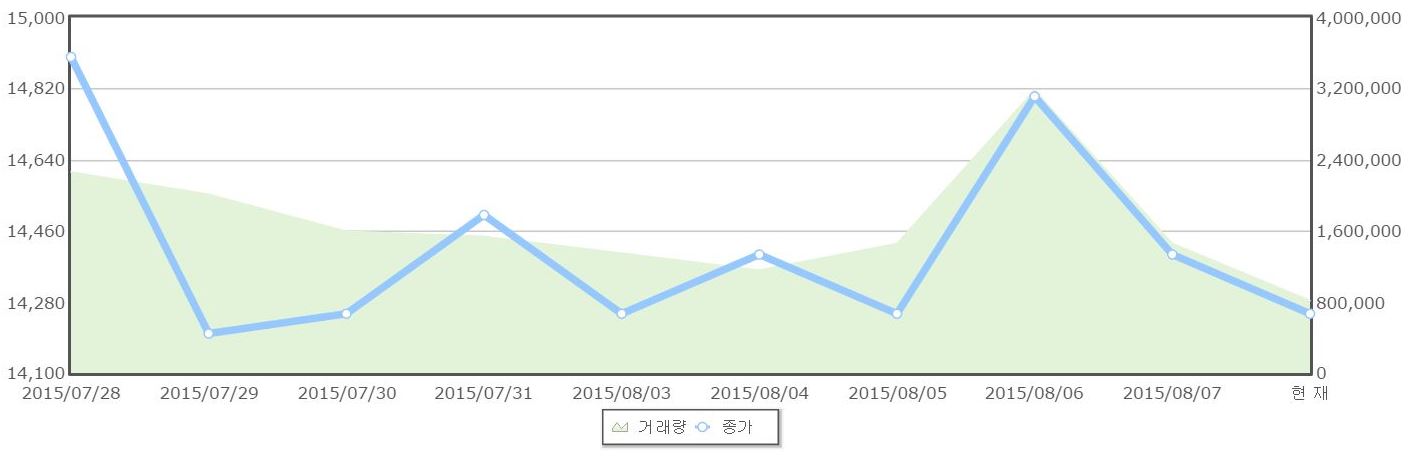

문제는 3조 원에 달하는 몸값이다. 1만 4500원을 오르내리는 주가에 경영권 프리미엄까지 따져봤을 때 매각 가격은 최소 2조 5000억 원에서 최고 3조 원에 달할 전망이다.

일각에서는 산업은행이 매각하려는 지분 43% 중 금융지주사 편입에 필요한 최소 지분인 30%+1주만 매각하는 방안이 거론되지만, 아직 가능성이 크지 않다. 금융당국 고위 관계자는 "현재로선 최소 지분만 매각할 이유가 없다"고 말했다.

금융위와 산업은행은 일단 대우증권을 KDB자산운용과만 묶어서 파는 방안을 추진한다. KDB캐피탈과 KDB생명의 경우 소유 구조도 다른 데다가 덩치도 큰 만큼 패키지 매각은 적절치 않다는 판단에서다.

| ▲ 대우증권 주가 추이(자료 : 대우증권 홈페이지) |

◇자본력 앞세운 중국 기업 변수

그러나 매각가가 높으면 문제가 생긴다. 우선 매각 성사 가능성이 떨어진다. 국내에서 KB와 한국투자금융 등이 적극적인 모습이지만, "매각 방안이 나오면 결정하겠다"는 조건을 달고 있다. 그만큼 높은 가격이 부담스러운 것으로 풀이된다.

매각가가 올라가면 그만큼 자본력에서 앞선 중국계 자본이 유리해진다는 점도 부담이다. 시장에서는 중국 금융그룹인 시틱과 안방보험 등이 인수 후보로 거론되고 있다. 이들이 문을 두드릴 경우 몸값이 더 치솟을 가능성도 있다. 물론 최종 인수자를 가격만으로 판단하지는 않겠지만, 가격을 높이 냈는데 특별한 이유 없이 떨어뜨리는 것도 쉽지 않다.

금융위는 일단 우리은행처럼 중국 자본에 대해서돈 문을 열어 두고 있다. 다른 금융당국 관계자는 "은행과는 달리 증권이나 보험사는 외국계 자본이 인수하는 데 따른 반대 여론이 크지 않으리라고 판단하고 있다"고 밝혔다. 다만 대우증권이 국내 최대 증권사라는 점에서 금융당국 역시 부담이 클 수밖에 없어 매각 과정에서도 적지 않은 변수로 작용할 것으로 보는 시각이 많다.