| ▲ 그래픽 = 김용민 기자 |

금호산업 채권단의 지분 매각 제시가격이 7228억원으로 확정됐다. 다음 주 채권단의 공식 제안을 우선매수청구권을 가진 박삼구 금호아시아나그룹 회장이 받아들이면 추석 연휴 전에도 양 측간 계약이 이뤄질 수 있을 것으로 관측된다.

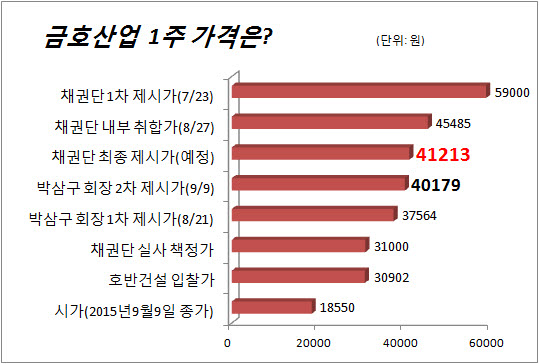

금호산업 채권단 관계자는 18일 "박 회장에게 제시할 경영권 지분(50%+1주)에 대한 인수가격을 주당 4만1213원, 총 7228억원으로 책정하는 안에 55개 금융기관으로부터 동의서를 취합한 결과 75% 이상 동의가 이뤄졌다"고 말했다.

이 관계자는 "최종 집계 후 오는 21일 박 회장 측에 통보할 것"이라고 말했다. 채권단은 지난 7월 말 협상을 시작하면서 처음에 1조213억원을 제시했으나, 박 회장은 6503억원을 불렀고 박 회장이 다시 7047억원을 제시하자 채권단은 7228억원으로 지분 가격을 최종 조정했다.

금호아시아나그룹 측은 채권단의 매각가 확정 소식에 대해 "채권단으로부터 공문이 오면 그때 공식 입장을 내놓겠다"고 밝혔다. 다만 채권단 측에는 이번 최종제시가격을 통보받으면 그 주중 조기에 주식매매계약을 체결할 의향이 있다는 뜻을 전해온 것으로 알려졌다.

박 회장은 매매계약 체결 한 달 내에 자금조달 계획서를 제출해야 한다. 절차가 순조로울 경우 박 회장 측은 올 연말까지 인수대금을 납부하게 되고, 매각작업도 종료되며 금호산업은 워크아웃에서 완전히 졸업하게 된다.

금호아시아나그룹의 유동성 위기기 심화하면서 2009년 12월 금호산업과 금호타이어가 워크아웃(기업재무구조개선작업)을 신청했고 금호석유화학과 아시아나항공은 채권단과 구조조정 방식의 일종인 자율협약을 체결했다.

박 회장은 이보다 앞선 2009년 7월 이른바 '형제의 난'으로 동생 박찬구 회장과 경영 일선에서 동반 퇴진했지만, 워크아웃 중인 2010년 10월 그룹 회장으로 복귀했고 2013년 11월부터 그룹지주사 격인 금호산업의 대표를 맡아왔다.