아시아나항공 인수전이 결국 현대산업개발-애경그룹-KCGI 등 3파전으로 압축됐다. SK와 GS등 기대를 모았던 대기업들의 추가 참여는 없었다.

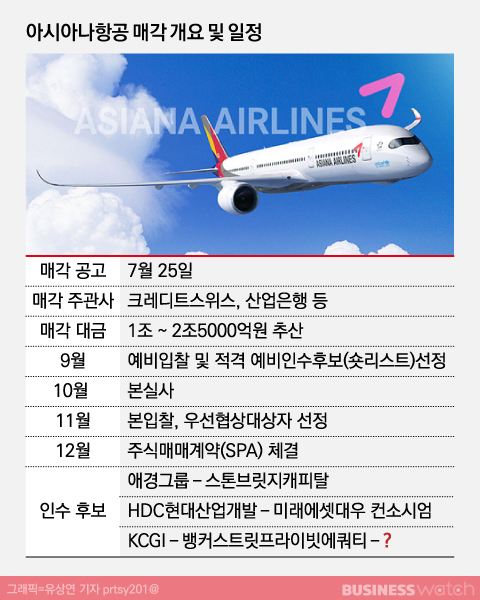

7일 금호산업과 인수합병(M&A) 업계에 따르면 매각 주체인 금호산업과 채권단인 산업은행, 매각 주관을 맡은 크레디트스위스(CS)증권이 본입찰 마감인 이날 오후 2시까지 입찰 제안서를 받은 결과 현대산업개발-미래에셋대우 컨소시엄, 애경-스톤브릿지캐피탈 컨소시엄, KCGI-뱅커스트릿 컨소시엄 등 세 곳만이 참여한 것으로 확인됐다.

이들은 모두 지난 10월 초 있었던 예비입찰에 참여한 업체로, 본입찰 참여가 일찍이 유력했던 후보들이다.

하지만 깜짝 후보는 없었다. 지난 7월 아시아나항공 매각 공고 직후부터 유력한 인수 후보로 거론된 SK, GS 등 대기업의 참여는 이뤄지지 않았다. 베일에 가려진 KCGI의 전략적 투자자(SI)는 아직 공개되지 않았지만, 이 역시 대기업 집단은 아닌 것으로 파악됐다. 그동안 KCGI는 호텔신라-하림-신세계 등과 접촉하며 이번 딜의 다크호스로 부상하기도 했지만, 끝내 이들과의 연대는 실패한 것으로 전해졌다.

이번 매각은 금호산업의 아시아나항공 지분 31%( 6868만8063주·구주)와 아시아나항공이 제3자 배정 유상증자 방식으로 발행하는 신주를 모두 인수하는 방식이다. 6일 종가(5600원) 기준 구주 인수대금은 약 3849억원이다. 신주 경영권 프리미엄과 채권단 상환금액 등을 포함하면 인수가액은 1조5000억원을 넘길 것으로 전망된다.

여기에 에어서울, 에어부산 등 6개 자회사까지 한꺼번에 통매각되면 매각가는 2조원 안팎까지 높아질 것으로 예상된다.

관건은 본입찰에 참여한 세 후보가 인수 희망가를 얼마로 제시했는지, 그만한 자금 조달 능력을 갖추고 있는지에 달려 있다. 본입찰에서 우선협상대상자로 선정되기 위해선 인수 희망가가 매각 주체인 아시아나항공의 의사에 근접해야 하기 때문이다. 또한 이를 차질없이 조달할 수 있는 재무능력도 갖추고 있어야 한다.

그런 면에선 이들 후보중 현대산업개발-미래에셋대우 컨소시엄, 애경-스톤브릿지캐피탈 컨소시엄이 조금 더 유리한 것으로 파악되고 있다.

현대산업개발의 경우 올 2분기 기준 현금 및 현금성 자산이 1조1772억원에 달하고 단기금융상품(4542억원)까지 합하면 현금 보유고는 1조6000억원까지 늘어났다. 여기에 미래에셋대우가 재무적투자자(FI)로 참여하고 있어 인수자금 확보에는 여유가 있는 상황이다.

애경그룹은 지주사인 AK홀딩스의 현금성 자산이 5000억원을 밑돌고 있어 자금 측면에선 상대적으로 열악하다. 다만 FI로 참여하는 스톤브릿지캐피탈이 1조원 이상의 실탄을 보유하고 있고 한국투자증권을 통해 인수금융을 계획하고 있어 조달 능력에는 큰 무리가 없다는 주장이다.

금호산업은 향후 1~2주 간의 심사를 거쳐 이달 내로 우선협상대상자를 선정할 예정이다. 이후 주식매매계약(SPA)을 체결하면 연내 매각이 가능해진다.