코로나 사태로 기업 자금조달 시장의 양과 질이 모두 악화되고 있다. 안전한 조달수단인 '회사채(공모채)'는 국내기업들의 펀더멘탈 약화를 우려하는 투자자들의 외면으로 발행량이 급감했고, 이 안에서도 우량과 비우량 회사채 간의 수요는 극명히 갈리고 있다.

반대로 만기가 짧고 금리가 높아 고위험 채권으로 분류되는 기업어음(CP) 발행은 크게 늘어나는 등 전반적으로 기업들의 부채의 질(質)은 나빠졌다.

◇회사채 발행, 전년 대비 1조 감소...양극화 심화

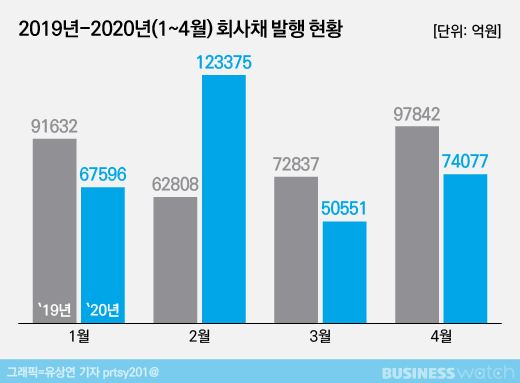

국내 기업들이 올해 1월부터 4월까지 발행한 회사채 규모는 총 31조6055억원으로, 작년 같은 기간 32조5120억원보다 1조원 가까이 감소했다. 올해 갚아야 할 회사채(21조8055억원)가 지난해 만기 회사채(18조3002억원) 보다 3조5053억원(17%)더 많은 점을 감안하면, 그만큼의 차환이나 신규 발행이 이뤄지지 않았음을 의미한다.

월별로 보면 코로나 사태가 본격적으로 체감된 3월을 전후로 회사채 발행 추이가 급변했다. 2월까지만 해도 회사채 발행 규모는 12조3375억원에 달했다. 전년(6조2808억원)과 견줘 2배 이상 더 많은 수치다. 저금리 기조와 더불어 코로나에 따른 자금 경색 여파에 미리 대응하기 위해 기업들이 선제적으로 자금 확보에 나선 결과다.

하지만 3월부터 분위기가 급변했다. 3월 발행은 총 5조551억원으로, 전년(7조2837억원)보다 2조2386억원(30%)감소했다. 4월 발행량도 1년전보다 2조3766억원 줄어든 총 7조4077억원에 그쳤다.

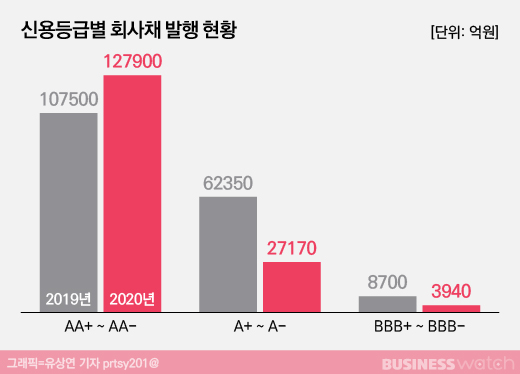

그중에서도 A+등급 이하의 회사채 발행이 가장 많이 줄어 들었다. A+~A- 발행 규모는 2조7170억원으로, 지난해 같은 기간 6조2350억원 보다 3조원(60%) 넘게 감소했다. 비우량 등급인 BBB+~BBB- 회사채 발행량도 3940억원 수준으로 전년(8700억원)대비 반토막 났다.

이들에 대한 수요가 그만큼 줄었기 때문이다. 흔히 A등급까진 우량 등급으로 분류하지만, 코로나 확산세로 기업들의 경영 환경이 나빠졌고, 이로 인해 신용위험이 부각되자 기관 등 회사채 투자자들이 등을 돌린 것으로 파악된다. 여기에 최근 정부가 AA-등급 이상의 우량 채권에 한해서만 채안펀드(채권시장안정펀드)를 도입하면서 회사채 시장의 고질적 문제인 '양극화 현상'을 더욱 부추겼다는 분석이다.

실제 최근 회사채 발행을 위한 수요예측에 나선 기업 중 AA-급 이상에선 한화솔루션을 제외하고, 일제히 오버부킹에 성공했다. CJ대한통운(AA-)은 1500억원 회사채 수요예측에서 4600억원의 수요를 확보했고, 포스코에너지(AA-) 역시 1500억원 어치의 투자자 모집에 3600억원의 주문이 몰렸다. 이밖에도 롯데지주, 롯데쇼핑, 메리츠증권, 한화에어로스페이스 모두 당초 모집액을 훨씬 넘는 투자 수요를 모았다.

반면 A등급에선 롯데손보가 회사채 수요예측에 나섰지만, 900억원 모집에 600억원 어치의 수요만 확보하며 300억원의 미매각 물량을 냈다.

업계 관계자는 AA등급 이상의 우량 채권도 '채안펀드'가 도입되지 않았다면 수요예측에서 좋은 실적을 내기 어려웠을 것"이라며 "이들에 대한 우려가 A급 이하 회사채에 대한 기피현상으로 이어지면서 양극화가 심화됐다"고 진단했다.

◇CP 발행 증가...유동성 리스크 확대

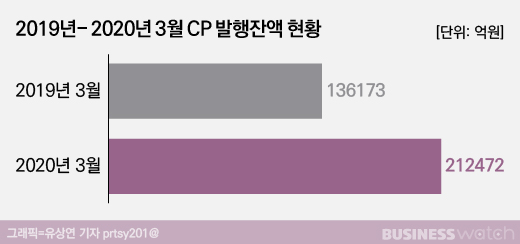

회사채 시장에서 조달이 어려워지면서 기업어음(CP) 발행으로 눈을 돌린 기업들이 많아졌다. 코로나 사태가 가장 심했던 3월말 국내기업들의 CP 발행 잔액은 21조2472억원으로, 지난해 3월 13조6173억원보다 7조6299억원(40%)늘어났다.

문제는 CP의 경우 조달 금리가 높고, 만기가 대개 1년 미만의 단기여서 고위험 채권으로 분류된다는 점이다. 코로나 사태가 자칫 장기화 국면에 접어들게 되면 비우량 뿐만 아니라 우량기업 역시 유동성 리스크에 노출될 수 있다.

그럼에도 기업들이 CP 발행을 늘리는 건 그만큼 회사채 발행이 여의치 않은 측면과 함께 절차도 상대적으로 복잡하기 때문이다. 자본시장통합법상 회사채 발행은 이사회 의결이 필요하고, 금융감독원에 증권신고서를 제출해야 한다. 기관 상대로 '수요예측' 이라는 심사를 받아야 하고, 그 결과 역시 공시해야 한다.

반대로 CP는 대표이사 직권으로 발행이 가능하고, 발행과정에서 금융 당국의 심사나 제재를 받을 일이 거의 없다. 이 때문에 비우량 기업들은 CP를 주요 조달 수단으로 삼아왔다. 이런 가운데 최근 회사채 수요에 불안감을 느낀 우량 기업들까지 CP로 갈아타면서 발행량이 급증한 것으로 분석된다.

실제 기업어음 중에서도 우량등급인 'A1' 발행 규모는 지난해 3월 11조6167억원에서 올해 3월 16조9193억원으로 5조원 넘게 증가했다.

업계 관계자는 "회사채 발행이 줄고, CP 발행이 늘었다는 건 기업들의 차입구조가 고금리 및 단기화 되고 있다는 의미"라며 "코로나 사태 3개월 만에 기업들의 부채의 질이 급격하게 나빠지고 있다"고 평가했다.