공기청정기, 가습기, 의류건조기 등 가전제품을 만들어 판매하는 위닉스, 많이 들어보셨죠. 이 회사가 지난 10일 교환사채를 발행한다는 내용을 공시했어요. 동시에 자사주를 처분한다는 내용의 공시도 올렸는데요.

▷관련공시: 위닉스 3월 10일 주요사항보고서(교환사채권발행결정)

▷관련공시: 위닉스 3월 10일 주요사항보고서(자기주식처분결정)

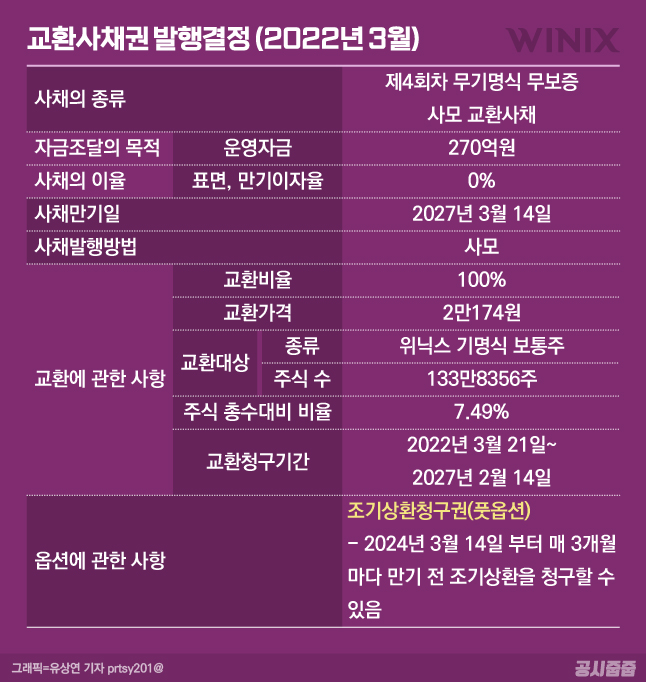

공시내용을 보면 270억원 규모의 교환사채를 발행한다는 내용. 자사주 처분 공시도 270억원 규모의 자사주를 처분하겠다는 내용이에요. 채권 규모와 자사주 처분 규모가 동일하죠.

교환사채 발행과 자사주 처분은 어떤 상관관계가 있을까요. 지금부터 알아볼게요.

자사주 활용해 교환사채 발행

교환사채는 채권자의 의사에 따라 원금과 이자를 받거나 추후 채권을 발행한 회사의 주식 또는 발행회사가 보유한 다른 회사 주식으로 교환받을 수 있는 채권의 종류 중 하나예요. 전환사채나 신주인수권부사채와 다른 점은 신주를 발행하지 않고 기존에 보유한 회사 또는 회사가 보유한 다른 회사 주식을 준다는 점이 차이.

위닉스는 운영자금 확보를 위해 미래에셋증권 등 증권사와 투자전문회사 15곳에 270억원 규모의 교환사채를 발행했어요.

교환사채 발행 공시를 보면 사채의 이자율(표면, 만기)이 0%. 교환사채의 만기일이 2027년 3월 14일까지인데 만기까지 5년간 채권자는 위닉스로부터 이자를 한 푼도 받지 못한다는 뜻이죠. 최근 금리가 올라서 시중 예·적금 금리도 3%가 넘는 상황에서 이자율이 0%인 채권을 투자할 이유가 전혀 없겠죠.

더군다나 교환가격(2만174원)도 현재 시세보다 높은데요. 23일 기준 위닉스의 주가(종가기준)는 1만7750원. 위닉스 주가가 하락한다고 교환가격을 조정하는 조건(시가하락 리픽싱)도 없어요.

이처럼 이자도 받지못하고 교환가격 조정 조건도 없지만 채권자가 위닉스 교환사채를 샀다는 건 다른 기대감을 가지고 있다는 뜻이죠. 바로 반드시 주식으로 교환해서 교환가격(2만174원) 이상으로 주가가 올랐을 때 차익을 실현하겠다는 뜻.

교환사채 발행규모(270억원)를 교환가격으로 나누면 위닉스가 발행해야 하는 주식 수는 133만8356주가 나와요. 앞서 본 자사주 처분 주식수와 동일하죠.

그럼 이제 같은 날 올라온 자사주 처분 공시를 볼까요.

133만8356주를 270억원에 처분한다는 내용이에요. 위닉스는 1주당 2만174원에 시세보다 비싸게 자사주를 파는 건데요.

14일 자사주 처분결과보고서가 올라왔으니 이미 처분을 완료한 상태인데요. 다만 자사주를 '처분'했다고 하지만 실제 주식시장에 위닉스 자사주가 매물로 나온 것은 아니에요.

공시규정에서는 자사주를 활용하는 교환사채 발행 때는 자사주 처분공시도 함께 내도록 하고 있어요. 이 때 자사주 처분의 의미는 일반적인 ’자사주 매각’과 달리 예탁결제원에 자사주를 위탁했다는 의미인데요.

당장 자사주를 매각한 것은 아니지만, 자사주를 담보로 채권을 발행한 것이어서 해당 자사주는 회사의 손을 이미 떠난 주식이죠. 또한 교환사채 투자자가 요구하면 언제든 교환 해줘야하기 때문에 해당 자사주는 회사가 마음대로 꺼내 쓸 수 없어요.

따라서 자사주를 활용하는 교환사채 발행 때는 예탁결제원에 자사주를 맡겨놓았다가 채권자가 주식을 달라고 요구할 때마다 순차적으로 자사주를 채권자에게 넘겨줘요. 위닉스 교환사채의 교환청구 기간은 2022년 3월 21일부터 2027년 2월 14일까지.

2년전 교환사채 발행은 실패

위닉스가 자사주를 활용해 교환사채를 발행한 것은 이번이 처음이 아닌데요.

▷관련공시: 위닉스 2020년 3월 4일 주요사항보고서(교환사채권발행결정)

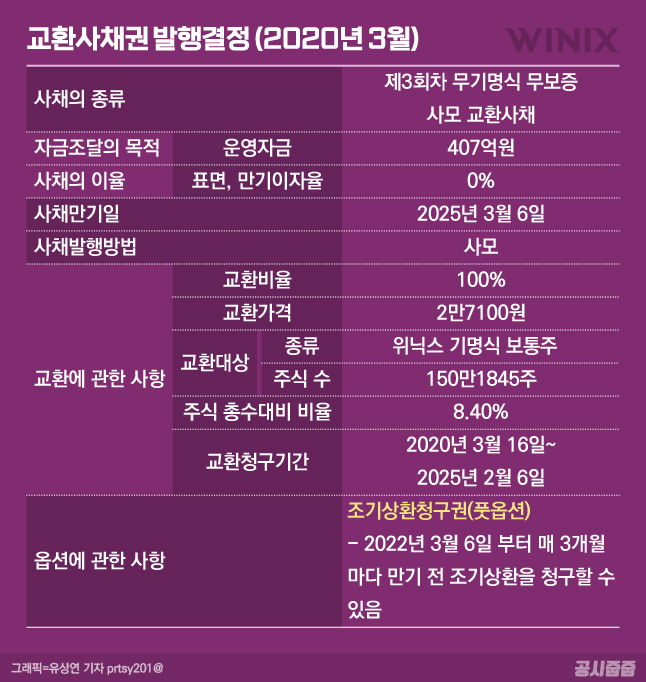

2년 전인 2020년 3월에도 똑같은 방식으로 자사주 150만1845주(총 발행주식수의 8.4%)를 활용해 교환사채 발행했어요.

당시 위닉스는 신제품 개발을 위한 투자비용 확보를 위해 407억원 규모의 교환사채를 증권사 및 투자전문회사 17곳에 발행했는데요.

이자율(표면, 만기)은 0%, 교환가격은 1주당 2만7100원. 교환사채 발행결정 당시 위닉스 주가(종가기준)는 2만3450원이었어요. 이때도 이자율 없이 시세보다 교환가격이 높은 점은 같죠.

하지만 위닉스는 2년 만인 지난 7일 교환사채로 조달한 자금 407억원 중 367억원을 채권자(17곳 증권사 및 투자전문회사)에게 도로 갚았어요. 원하는 수익을 얻을만한 상황이 아니라고 판단한 채권자들이 위닉스에 채권 만기가 오기 전에 원금을 갚으라고 요구하는 조기상환청구권(풋옵션)을 행사했기 때문이에요.

이번에는 성공할까

채권자가 풋옵션을 행사하면서 위닉스는 회삿돈으로 367억원을 갚고, 대신 예탁결제원이 맡겨둔 자사주 135만4243주를 돌려받았어요. 사실상 2년 전에 발행한 교환사채로 자금 확보에 실패한 것이죠.

이후 위닉스는 다시 확보한 자사주를 활용해 지난 10일 270억원 규모의 교환사채를 발행한 것이에요.

이번 교환사채도 2년 전과 마찬가지로 시세보다 교환가격(2만174원)이 높아요. 따라서 채권자 입장에서는 교환가격보다 위닉스 주가가 반드시 올라야만 채권을 산 의미가 있어요. 만약 주가가 원하는 수준만큼 오르지 않는다면 채권자는 다시 위닉스에 풋옵션을 행사할 수 있어요.

위닉스 역시 주가상승을 바랄 수밖에 없는데요. 2년 전과 달리 이번 교환사채의 발행목적은 운영자금 확보이기 때문.

2년 전에는 신제품 개발을 위한 투자비용 확보를 위해 교환사채를 발행했지만, 당시 교환사채로 조달한 자금의 대부분을 투자자 풋옵션 행사로 돌려준 상황인 만큼 이번에는 회사 운영에 필요한 기본적인 자금이 부족해서 교환사채를 발행한 것이죠. 그만큼 회사에 자금여력이 부족하다는 의미.

주주 입장에서 바라볼 점

교환사채는 회사가 자금을 조달하는 대가로 자사주를 넘겨줘야 때문에 일반 주주들에겐 약간의 부담이 생길 수밖에 없어요.

그동안 회사가 자사주를 보유하고 있을 때는 유통제한물량으로 묶여었던 주식들이 교환사채 발행으로 인해 잠재 매물로 바뀐 만큼 주주들에게는 부담 요인이죠.

또한 위닉스가 이번에 교환사채 발행을 위해 사용한 자사주 규모는 총 발행주식수의 7.49%로 적지않은 수준이에요. 교환사채를 사간 투자자들이 모두 주식으로 바꿔가면 위닉스의 자사주 133만8356주를 받아 가는데요. 이들은 이자율도 포기하고 위닉스의 교환사채를 샀기 때문에 반드시 확보한 주식으로 차익실현에 나설 수밖에 없어요.

즉, 교환가격(2만174원)보다 위닉스 주가가 올라가면 차익실현을 위해 적지않은 매물을 시장에 쏟아낼 수 있다는 것이죠.

다만 위닉스가 자사주를 시간외대량매매 등의 방법으로 곧장 팔아버리면 주가에도 즉시 영향을 미치는 것과 달리 교환사채로 발행하면 향후 매물이 나오더라도 좀 더 늦게, 순차적으로 나온다는 점은 그나마 다행스러운 부분이죠.