글로벌 증시 한파 속 국내투자자들의 미국 주식 보관금액이 연초 대비 20% 넘게 줄어들면서 500억달러 밑으로 '쑥' 내려갔다. 증시 부진이 장기화하면서 국내투자자들이 그간 쓸어모은 테슬라를 비롯해 프로셰어즈울트라프로QQQ(TQQQ), 프로셰어즈 울트라프로 숏QQQ ETF(SQQQ) 등을 대거 매도한 영향으로 보인다.

그러던 서학개미들이 최근 다시 빅테크주로 눈길을 돌리고 있어 주목된다. 어닝 쇼크로 주가가 급락하자 이를 저가 매수 기회로 인식하고 '사자'에 나선 것으로 보인다. 증시 전문가들은 채권금리 불안정 등을 고려할 때 기술주 투자에 신중할 필요가 있다고 조언한다.

보관액 400억달러대…작년 3월 이후 처음

8일 한국예탁결제원에 따르면 지난 3일 기준 국내투자자의 미국 주식 보관금액은 488억달러로 집계됐다. 이는 올 1월 말 623억달러 대비 135억달러가량 쪼그라든 규모다. 월말 미국주식 보관금액이 400억달러대로 내려간 것은 작년 3월 이후 1년8개월 만에 처음이다.

보관금액이 줄어든 건 시가총액 감소로 평가액이 낮아졌기 때문이다. 여기에 투자자들의 지속적인 매도 역시 영향을 줬다. 지난해까지만 하더라도 국내투자자들은 '국장보다는 미장'을 외치며 미국 주식에 대해 매수 우위를 보여왔지만 글로벌 증시 부진이 길어지면서 손절에 나서고 있다.

실제 국내투자자들은 테슬라(146억달러), TQQQ(104억달러), SQQQ(93억달러) 등 그간 차곡차곡 사들인 보유액 상위 종목들을 처분하고 있다. 아울러 디렉시온 데일리 세미컨덕터 불 3X SHS ETF(SOXL)(78억달러), 애플(35억달러), 엔비디아(32억달러) 등도 순매도했다.

'급락' 빅테크 붙잡는 용감한 개미들

그러나 이런 와중에도 일부 투자자는 급락하는 기술주를 오히려 적극적으로 사들이고 있다. 주요 빅테크 기업들의 실적 발표 이후 일주일간 이들 종목에 대한 순매수 규모가 급증하는 모습이다.

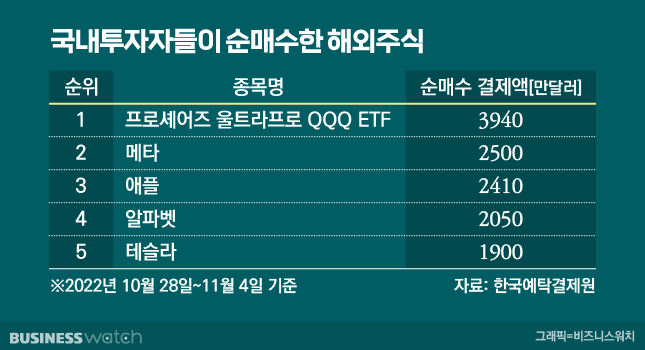

10월28일부터 11월4일까지 국내투자자들은 메타를 2503만달러 순매수했다. 같은 기간 애플과 아마존은 2405만달러, 2052만달러씩 사들였다. 테슬라는 1897만달러어치 순매수했다.

국내투자자들은 아울러 기술주 상승에 베팅하는 레버리지 상품도 집중적으로 사들이고 있다. TQQQ를 3940만달러, 마이크로섹터 FANG+ 인덱스 3X 레버리지 상장지수증권(ETN)(FNGU)도 528만달러어치 담았다. TQQQ는 나스닥100 지수를 3배 추종하는 상품이며, FNGU는 애플, 알파벳, 메타, 아마존 등 빅테크 종목 8곳과 중국 알리바바, 바이두 등으로 구성된 지수를 3배 추종한다.

이처럼 다시 기술주를 찾는 투자자들이 나타나는 건 아이러니하게도 빅테크주들의 실적 부진 때문이다. 실적에 대한 실망감으로 주가가 급락하자 이를 저가매수 기회로 인식한 투자자들의 추종 매수가 이어지고 있는 것이다.

지난달 말 실적 발표에 나선 빅테크 기업들은 잇달아 '어닝쇼크'를 냈고, 그 결과 이들 기업의 시가총액은 대량 증발했다. 영국 파이낸셜타임스(FT)에 따르면 어닝시즌 전후로 알파벳, 애플, 아마존, 메타, 마이크로소프트 등 5개 기업의 시총은 약 7700억달러나 줄어든 것으로 파악된다.

그러나 미국 연방준비제도(Fed·연준)가 매파적 태도를 유지하면서 채권금리가 불안정한 모습을 보이는 가운데 기술주 투자에 대한 경계감 역시 아직까지 높은 편이다.

연준은 이달 연방공개시장위원회(FOMC) 정례회의에서 최종금리 수준이 기존 예상치인 4.6%를 상회할 수 있다고 시사했다. 더욱이 10월 고용보고서에 공개된 비농업 취업자수와 실업률 등 고용지표는 여전히 탄탄한 모습을 보여 연준의 긴축 강화 기조를 뒷받침했다.

이에 전문가들은 기술주에 대해 신중히 접근해야 한다고 입을 모은다. 이정훈 유진투자증권 연구원은 "인플레이션 압력이 정점을 지났다고 하지만 내년 2분기에나 큰 폭으로 둔화될 것으로 예상된다"며 "연준이 5% 수준까지 금리를 인상하는 데는 무리가 없을 것"이라고 전망했다.

고금리 기조속 개별 종목 장세가 이어질 것이란 관측도 뒤따르고 있다. 인플레이션과 고금리 환경에서 버텨낼 수 있는 기업을 선별해야 한다는 것이다.

김세환 KB증권 연구원은 "이익이 지속적으로 감소하는 환경에서 기업들은 주주환원으로 이익을 방어하려 하지만, 높은 조달 비용이 이를 막고 있다"며 "조달비용 부담이 적고, 원활한 현금으로 이익을 방어할 수 있는 기업을 찾아낼 필요가 있다"고 말했다.

정다운 이베스트투자증권 연구원은 "멀티플(배수) 레벨에 밀접한 긴축, 금리보다도 이익 컨센서스 둔화가 더 우려된다"며 "추세 전환을 위해선 강달러 완화 등 선행지표가 개선되어야 한다"고 전했다.