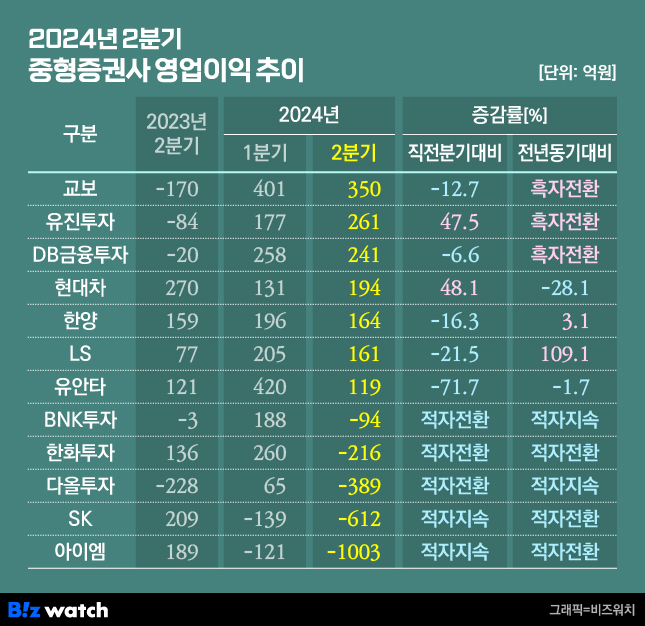

중소형 증권사들의 겨울이 길어지고 있다. 올해 2분기 중형사 12곳 중 5곳이 영업손실을 기록했다. 부동산 프로젝트파이낸싱(PF) 의존도가 높았던 상황에서 부동산 시장이 좀처럼 살아나지 못하자 신규 딜이 자취를 감추면서다.

금융당국이 PF 정상화에 본격적으로 속도를 낸 점도 한몫했다. 기존 사업장의 사업성 평가를 다시 진행하면서 부실 자산을 골라냈다. 이 결과에 따라 상반기에 충당금을 추가로 쌓아야했다. 중형 증권사들이 2분기에 새로 적립한 충당금 평균 액수는 280억원에 달한다. 무려 1500억원의 충당금을 쌓은 아이엠증권은 가장 큰 폭의 영업손실을 기록했다.

교보증권, 중형사 수성 차지

자기자본 11~22위 증권사가 제출한 반기보고서에 따르면, 12곳의 2분기 영업손실(이하 연결 기준) 합계는 824억3700만원으로 집계됐다. 지난해 2분기에는 656억원, 올 1분기에는 2041억원 영업익을 냈지만 2분기 적자로 전환했다.

1분기 양호한 실적 덕 상반기 누적 기준으로는 흑자를 유지하긴 했지만 1년 전보다 68.8% 뒷걸음 쳤다.

중형사 실적 상위권에는 채권 운용이나 회사채 인수금융, 금융상품 판매로 PF 수익을 커버할 수단을 찾은 곳들이 포진했다. 2분기 이익 선두는 교보증권이 차지했다.

교보증권은 2분기 영업이익이 350억원으로 작년 2분기대비 흑자 전환에 성공했다. 올해 1분기와 비교하면 12.7% 감소했다. 상반기 누적기준 영업이익은 730억원으로 중형사 중에선 압도적인 1위를 기록했다.

금리가 안정기에 들어서면서 채권 운용수익이 실적을 견인했다. 자기매매 부문 수익은 730억원으로 전년동기 대비 18배 넘게 성장했다.

기업금융 인수, 주선과 PF 채무보증 수수료는 1년 전보다 줄었지만 IB부문 수익은 소폭 상승했다. 이는 충당금 적립 압박을 덜어낸 덕분이다. 교보증권은 2분기 100억원의 충당금을 새로 쌓으며 중형사 평균 대비 충당금이 적었다. 올 한해 회사가 적립한 충당금 총액은 217억원이다. 회사 측은 "작년 선제적 리스크 관리로 충당금을 쌓은 결과 올해는 상대적 충당금 반영이 감소한 영향으로 IB 실적을 개선했다"고 설명했다.

다만 교보증권이 강한 면모를 보여오던 파생상품 부문은 홍콩 H지수 주식연계증권(ELS) 사태 여파로 위축된 모습이다. 관련 부문 수익은 2493억원으로 전년동기대비 반토막이 났다.

'PF 대체재' DCM·WM에서 실적방어

유진투자증권은 2분기 영업이익 261억원, 순이익 206억원으로 달성해 흑자 전환을 이뤘다. IB 부문 실적이 전년대비 49% 증가하며 실적을 견인했다. 유진투자증권에 따르면 작년 동기 대비 회사채 인수 실적이 2배 이상 늘며 채권자본시장(DCM)에서 성과를 거둔 덕분이다.

이 회사는 올 상반기 충당금을 추가로 쌓지 않았다. 지난해 선제적으로 충당금을 쌓아둔 덕분이라는 설명이다. 채무보증 규모는 1년 전과 비교해 60억원 가량 줄였다.

DB금융투자의 2분기 영업이익과 순이익은 각각 241억원, 169억원으로 집계됐다. 위탁매매 부문 수익이 1년 전보다 114%나 증가하며 실적에 기여했다. IB부문도 71% 늘었다. 회사는 "중점 전략인 PIB(PB+IB) 연계 영업 강화를 토대로 기업금융, 트레이딩 등의 영업부문에서 견조한 실적을 기록했다"고 설명했다.

랩신탁 돌려막기 이슈 여파로 법인고객 자산이 줄며 자산관리(WM) 부문 수익은 7% 감소했다. 다만, 고객자산 자체는 전년 동기 대비 1조8000억원 증가하며 신탁보수는 성장세를 이어갔다.

이 회사는 지난해 900억원의 충당금을 쌓은데 이어 올 상반기에도 419억원의 충당금을 새롭게 쌓았다. 2분기 신용손실 충당금 전입액으로 잡힌 액수는 200억원 안팎이다.

현대차증권의 2분기 영업이익은 28.1% 감소한 194억4800만원을 기록했다. 순이익은 149억6500만원으로 38.9% 줄었다. 작년 회사에 들어오는 수수료 수익 중 가장 비중이 컸던 채무보증 관련 수수료는 올 2분기 123억원으로 45.9% 줄었다. 매출 기여 비중 역시 위탁수수료(149억원) 대비 낮아졌다.

충당금 압박이 이어지고 있다. 이 회사는 2분기 81억원, 상반기 통틀어서는 165억원의 충당금을 추가로 누적했다. 이에 따라 올해 2분기 말 기준 자기자본 대비 우발채무 비중 또한 전년 동기 대비 8.3% 하락했다.

최근 인수합병(M&A) 시장 매물로 나온 한양증권이 차지했다. 한양증권의 대주주인 한양학원은 우선협상대상자로 선정한 KCGI와 주식 양수도계약 체결 협의를 진행 중이다.

한양증권의 영업이익은 163억9100만원으로 전년동기대비 3.2% 증가했다. 전 분기대비로는 16.3% 줄었다. 당기순이익은 125억3100만원으로 1년 전보다 0.25% 증가했다.

흑자를 쌓아올릴 수 있었던 배경에는 주축인 부동산 금융에 다시 드라이브를 건 것도 이유다. 인수 및 주선수수료는 80억원으로 12곳 중 1위를 차지했다. 1년 전과 비교해 3.6% 감소하는데 그쳤다. 여전채와 유동화증권 주관이 실적 상승에 기여했다. 또한 부동산 PF 관련 수수료가 턴어라운드했다는 설명이다.

한양증권이 매입보장을 약정하는 자산유동화전자단기사채(ABSTB) 규모는 502억원으로 전년대비 100억원 늘었다. 지난 4월 대구 수성구 공동주택 개발사업을 진행하는 더플라잉제일차 PF 주관을 맡으면서다. 한양증권 관계자는 "올해 초 다시 PF 인력을 영입하면서 사업을 키워온 것이 6월 흑자전환으로 이어졌다"고 설명했다. 그 결과 기업금융(IB) 부문 매출액은 420억원을 기록했다.

다만 리테일과 브로커리지에선 약세를 보였다. 한양증권이 이번 분기 벌어들인 수탁수수료는 23억원으로 12개사 가운데 가장 적었다. 펀드 등 집합투자증권 취급수수료도 3억원에 불과했다.

사명 변경 후 처음 실적을 발표한 LS증권은 2분기 영업이익 161억2400만원을 기록했다. 이는 전년동기대비 110.2% 증가한 규모다. 순이익도 107.6% 늘어나 103억4500만원을 기록했다. 영업이익과 순이익 모두 증가율로는 12개사 중 가장 높았다.

유안타증권은 119억4800만원으로 전년동기대비 1.1% 감소했다. 순이익은 69억300만원으로 흑자로 전환하는데 성공했다. 공모주펀드와 단기채, 해외주식형 랩 상품이 잘 팔리면서 WM부문 수익이 증가한 덕분이다.

충당금에 발목…아이엠 1500억 쌓아

반면 BNK투자증권, 한화투자증권, 다올투자증권, SK증권, 아이엠투자증권 등 5개사는 영업손실과 당기순손실을 기록했다. 이중 다올투자증권, SK증권, 아이엠투자증권은 상반기 누적기준으로도 적자를 면치 못했다. 이들의 공통점은 PF 손실에 대비한 충당금을 수백억원에서 많게는 1000억원까지 쌓았다는 점이다.

BNK투자증권의 영업적자는 94억2300만원으로 집계됐다. 당기순손실은 74억3300만원을 기록했다. PF에 주력해 온 만큼 부동산 경기 침체 여파를 피할 수 없었던 것으로 보인다. 채무보증 수수료는 1년 전 보다 45%나 감소해 55억원에 그쳤다.

지주 계열사인만큼 충당금도 보수적으로 쌓았다. 2분기 414억원의 충당금을 쌓았으며, 상반기 누적 적립금은 총 725억원에 달한다. 이는 작년 상반기와 비교해 10% 늘어난 수준이다.

한화투자증권의 영업손실은 216억2400만원으로 흑자에서 적자로 전환했다. 당기순손실은 192억9900만원으로 집계됐다.

WM, 홀세일은 견조한 실적을 보였지만 IB 부문에서 순영업적자를 기록한 탓이다. IPO와 DCM 영업에서는 65억원의 순영업손실을 기록한데 이어 PF와 신기술금융본부에서 305억6700만원의 순영업손실을 보였다.

부동산 금융에서 큰 적자가 발생한 건 역시나 충당금 설정 때문이다. 회사는 2분기 327억원의 충당금을 새로 추가 적립했다. 올해 들어 쌓은 충당금 액수가 476억원이다.

작년 4분기와 올해 1분기 흑자 행진을 보이던 다올투자증권은 3분기 만에 다시 적자로 돌아섰다. 올 2분기 영업적자는 389억9300만원로 집계됐다. 당기순손실도 283억7100만원에 달한다.

역시나 충당금 이슈가 발목을 잡았다. 다올투자증권은 2분기에만 249억원의 충당금을 쌓았다.

동시에 보유한 채권을 매각, 상환하며 익스포져를 계속 줄여나가고 있다는 설명이다. 다올투자증권에 따르면 개발 단계 부동산을 다루는 브릿지론 규모는 2022년 말 2100억원대에서 올해 6월말 1100억원대로 절반 가까이 줄였다. 대손충당금 추가 적립으로 현재 브릿지론 순익스포져는 500억원 이하다.

SK증권은 612억2900만원의 영업손실을 기록하며 2분기 연속 적자를 이어갔다. 같은 기간 당기순손실은 476억400만원으로 집계됐다. SK증권 역시 2분기 376억원의 충당금을 추가로 쌓은데 따른 영향이 컸다. 상반기 총 전입액은 524억원에 이른다.

본업에서도 아쉬운 성적을 거뒀다. 채무보증관련 수수료는 91.1% 감소했으며, 인수 및 주선수수료도 35.7% 깎였다.

하이투자증권에서 이름을 바꾼 아이엠증권은 1002억7800만원 적자를 기록하며 12개사 중 가장 큰 폭의 손실을 기록했다. 이 회사는 작년 4분기 적자로 돌아선 이후 계속 흑자로 돌아서지 못하고 있다. 지난 1분기 영업손실 120억원에서 적자 폭이 9배 가량 커졌다.

PF를 포함한 IB 수익이 64.3% 확 꺾인 모습이다. 아이엠증권 지난해부터 PF 사업조직을 줄이는 작업 중이다. 본부 체제를 PF금융단으로 변경하고 금융단 산하 팀을 3개로 줄였다. 아울러 회사는 2분기 1509억원, 상반기 1874억원의 대규모 충당금을 적립했다. 회사는 "상품운용 부문의 우수한 실적에 따라 충당금 적립 전 당기순익은 586억원"이라며 "적극적인 충당금 적립으로 재무 안정성을 확보하고 있다"고 설명했다.

회사의 자기자본 대비 전체 우발채무 비율 66%로 전년 동기 대비 15.5%포인트 감소했다.