"월세를 받아 고정수입을 만들려고 수익형 부동산에 투자한다고 해서 무조건 임대수익률만 따지면 절반은 놓치는 거죠. 상가든, 주택이든 땅 지분을 가지고 있는 부동산이어야 향후 가치 상승도 기대할 수 있고, 처분할 때도 손실을 볼 위험이 덜합니다."

'따박따박' 월세를 받는 수익형 부동산이 인기다. 오피스텔과 상가, 분양형 호텔 등 종류도 다양하다. 주택 중에서도 월세를 받을 수 있는 소형주택이, 땅 중에서는 집도 짓고 상가에서 월세도 받는 점포겸용단독주택용지의 인기가 많아진 시대다.

비즈니스워치가 27일 서울 여의도 금융투자협회 불스홀에서 개최한 '머니워치쇼 시즌2'에서 네 번째 강연자로 나선 김규정 NH투자증권 부동산연구위원은 "월세 받는 부동산도 팔 때 제값을 받을 수 있어야 투자리스크를 줄일 수 있다고 조언했다.

김 위원은 우선 수익형 부동산 투자가 당분간 계속 인기를 끌 수밖에 없다고 봤다. 고령화로 은퇴후 수입에 대한 관심이 많고 부동산 시장도 집값이 오르기 기대하기 어려워지는 방향의 저성장세로 접어들고 있기 때문이라는 게 큰 이유다.

그는 "요즘은 신규분양 아파트나 기존 아파트도 월세를 받을 수 있는 소형아파트가 가장 관심이 많은 상황"이라며 "수익률이 높아봐야 연 4% 안팎이지만 가장 리스크가 적은 것이 소형아파트"라고 소개했다.

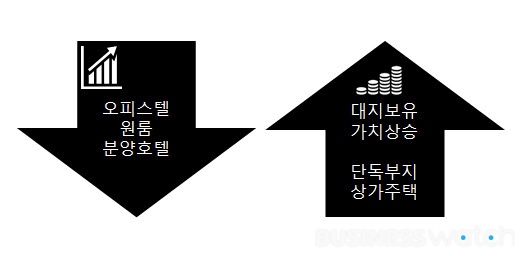

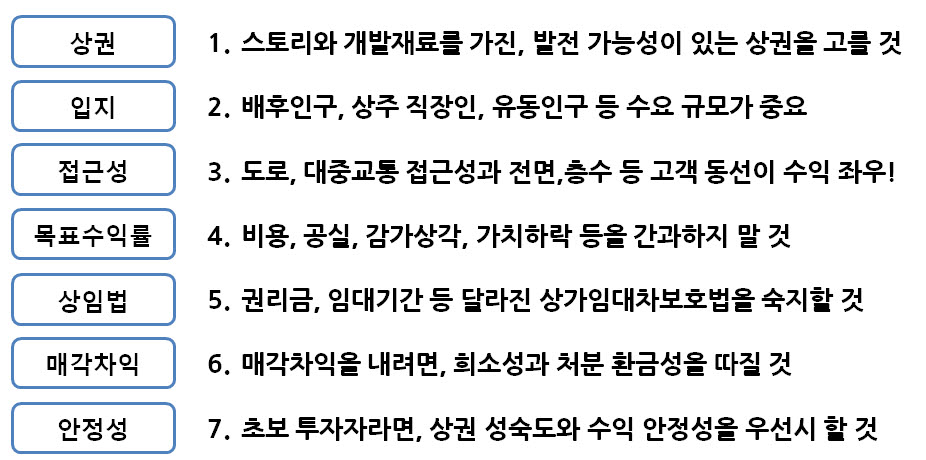

그는 수익형 부동산에 투자할 때 가장 중요한 점으로 임대수익률과 함께 매각 차익을 꼽았다. 원하는 때에, 부가가치를 높여 되팔 수 있어야 임대사업의 리스크를 덜어낼 수 있다는 것이다.

김 위원은 "다소 투자자금은 크더라도 땅 지분을 가지고 있고 상가 등으로 리모델링해 임대할 수 있는 노후주택 등을 잘 살펴볼만 하다"며 "실질적인 자산가치 상승으로 매각차익도 기대할 수 있는 상품을 골라내는 선구안이 필요하다"고 귀띔했다.

| ▲ 자료:NH투자증권 |

이런 예로 서울 이태원 경리단길 한 노후주택의 경우 과거엔 총 보증금 1억원, 월세 400만원을 받던 3층 단독주택이었지만 리모델링해 1층에 상가를 넣어 총 보증금 8000만원, 월세 800만원으로 임대료를 높인 경우를 들었다. 수익률이 연 2.8%에서 5.5%로 오른 데다 되팔 때 투자차익도 기대할 수 있는 경우다.

최근 택지시장에서 인기가 많은 점포겸용주택용지 역시 "땅을 받은 뒤 되팔거나, 집을 지어서 팔 때 등 투자금을 회수하는 시점을 고민해야 한다"며 "해당 택지지구의 상권이 어느정도 성숙했는지가 투자 판단의 관건"이라고 짚었다.

아울러 "점포겸용 단독주택용지에 투자를 할 때도 역세권 주변에서 동네 상권이 될 만한지, 학교 주변이 아니라서 업종 제한이 없는지 등을 따져야 한다"며 "이주민 보상 필지와 가격을 비교하면 무리한 투자를 피할 수 있을 것"이라고 귀띔했다.

최근 공급물량이 쏟아져 나온 오피스텔에 대한 투자에는 다소 유보적인 입장을 보였다. 1억~2억원의 비교적 소액으로 투자를 할 수 있지만 2011년이후 전국적으로 26만실 정도가 집중 공급돼 원하는 임대수익을 얻기 어려운 경우가 생길 수 있다는 이유에서다.

김 위원은 "오피스텔은 최근 분양가도 많이 올랐기 때문에 새로 공급되는 신규 물량보다 입주한지 4~5년된 기존 상품 가운데 안정적으로 임대가 나가는 것을 고르는 게 좋다"며 "다만 너무 노후하면 매각이 어려울 수 있기 때문에 15년차 정도에는 교체하는 게 좋다"고 조언했다.

| ▲ 김규정 NH투자증권 연구위원의 '수익형 부동산 투자팁 7' |