한국은행의 기준금리 인하로 사실상의 제로금리 시대를 맞았다. 엎친데 덮친격으로 영국의 유럽연합 탈퇴(브렉시트) 결정이라는 사상 초유의 사건이 일어나면서 시장의 불확실성은 더욱 커졌다. 예금만을 고집할 수도 없고, 무턱대고 투자결정을 내리기도 어렵다. 어느 때보다 재테크가 어려운 시기에 길라잡이를 자청한 용감한(?) 네 명의 전문가를 만났다. 난세에도 돈을 벌 수 있는 방법을 알아봤다.[편집자]

"누구나 가입할 수 있는 절세금융 상품인 연금저축계좌는 요즘처럼 절세상품을 찾아보기가 어려운 상황에서 눈에 띌만큼 장점이 많은 상품입니다."

지난달 27일 서울 강남구의 한 카페에서 만난 세무법인 다솔 손문옥 세무사는 비과세 혜택 상품이 열 손가락에 꼽히는 등 절세 금융상품이 희귀한 요즘 연금계좌에 주목할 필요가 있다고 조언했다.

| ▲ 손문옥 세무법인 다솔 세무사 /이명근 기자 qwe123@ |

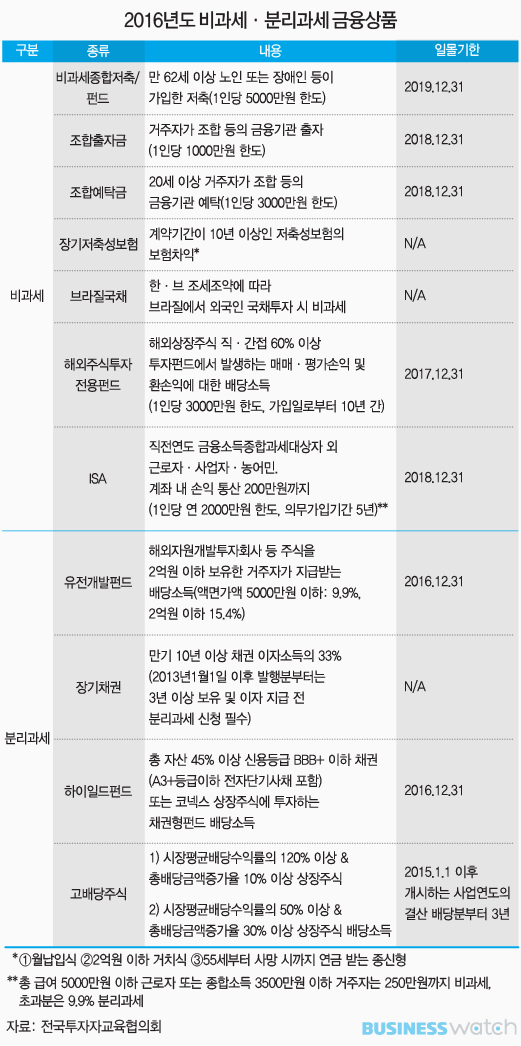

절세 금융상품은 크게 ▲비과세 ▲분리과세 ▲소득공제 ▲세액공제 등 4가지로 나뉜다. 상품에서 얻은 금융소득에 세금을 전혀 부과하지 않는 것이 비과세, 급여소득 등 다른 소득에 합산시키지 않아 종합소득세율 상승에 영향을 주지 않는 분리과세, 연말정산 시 소득 또는 세액에서 공제해주는 소득·세액공제 혜택 상품이다.

그런데 대표적인 비과세 혜택 상품이었던 재형저축 상품과 소득공제 혜택이 커 인기를 끌었던 소득공제 장기펀드 등이 모두 지난해를 끝으로 더 이상 가입할 수 없는 상품이 됐다. 금융투자에서 절세효과를 볼 방법이 올들어 크게 줄어든 셈이다.

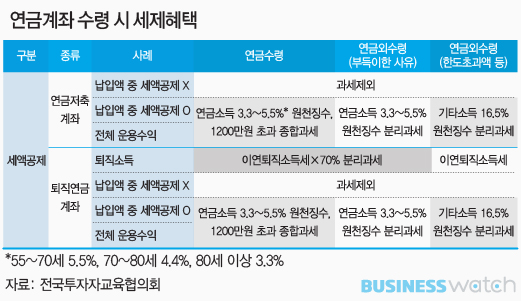

이러한 가운데 연금계좌는 종합소득세 절세효과에 더해 과세 이연효과까지 누릴 수 있어 눈여겨 볼만하다는 조언이다.

"연금계좌에 돈을 넣으면 그 시점에 세액공제가 되고, 나중에 연금을 수령할 때까지 관련 세금을 내지 않아도 된다는 장점이 있습니다. 연금계좌는 연간 최대 1800만원까지 납입할 수 있고, 이 중 400만원까지 연말정산 시 지방소득세를 포함해 13.2%의 세액공제가 가능합니다. 매년 최대 52만8000원의 소득세 절세효과를 누릴 수 있는 셈이죠."

다만 손 세무사는 "연금계좌 세제 혜택에는 조건이 있다"며 "적어도 5년 이상 납입해야 하고, 55세 이후 10년 이상에 걸쳐 연금으로 수령해야 받을 수 있다"면서 "중도에 해지하거나 일시금으로 수령할 경우 기타소득으로 과세가 되니 이 점을 유의해야 한다"고 강조했다.

절세 상품으로 요즘 주목받는 것이 또 하나 있다. 개인종합자산관리계좌(ISA)인데, 일종의 투자 바구니로 예금이나 펀드 등 여러가지 상품을 담을 수 있다. 의무 가입기간 5년 동안 연 2000만원씩 넣어 투자할 수 있으며, 투자수익 총 200만원까지 비과세 혜택을 주는 절세 상품이다. 손 세무사는 ISA 투자땐 수익률 높은 상품을 중심으로 넣으라고 조언한다.

"ISA처럼 다양한 상품으로 투자가 가능하다면 당연히 자신의 포트폴리오에서 과세가 되는 상품 중 수익률이 높은 것을 먼저 편입하는 것이 좋습니다. 주가연계증권(ELS)나 고수익채권, 채권형펀드, 채권혼합형펀드 등을 담으면 가장 큰 절세효과를 누릴 수 있습니다."

손 세무사는 "국내 주식형펀드나 해외 주식투자전용펀드 등은 굳이 ISA계좌에 투자하지 않아도 그 이익에 대해 과세되지 않기 때문에 투자한도에 제한이 있는 ISA를 통해 투자할 필요가 없다"고 설명했다.

특히 금융투자로 많은 돈을 벌고자 하는 '투잡 투자자'라면 ISA에 담을 상품과 안 담을 상품을 철저히 구별해야 한다고 강조했다.

| ▲ 손문옥 세무법인 다솔 세무사 /이명근 기자 qwe123@ |

"투잡 투자자의 경우, 연간 금융소득이 2000만원을 넘을 경우 2000만원 초과 부분이 다른 소득과 합산돼 누진세율을 적용받게 됩니다. 누진세로 내야 할 세금이 급격하게 늘어날 수 있죠. 이러한 경우 금융소득종합과세를 피하려면 비과세나 분리과세 혜택이 있는 금융상품에 적극적으로 투자해야 합니다."

금융소득종합과세란 2000만원을 초과하는 금융소득을 다른 소득과 합산해 누진세율을 적용하도록 한 제도다. 이 경우 자신의 종합소득 수준에 따라 최소 6.6%에서 최대 41.8%의 세율이 적용돼 세부담이 크게 늘 수 있다. 다만 이 '2000만원'엔 비과세·분리과세 상품에서 얻은 소득은 포함되지 않는다.

가령 연 6000만원을 버는 직장인 김씨가 같은 기간 금융투자로 4000만원의 추가 소득을 냈다면, 김씨는 금융소득에 대해서만 총 836만원(2000만×0.154(308만원)+2000×0.264(528만원))의 세금을 내야 한다.

금융소득 첫 2000만원까지는 다른 소득과 무관한 세율 15.4%가 적용되지만 초과 2000만원에는 김씨의 6000만원에 대한 종합소득세율인 26.4%가 적용된다. 김씨는 누진세 220만원을 내는 셈이다. 이 때문에 직접 투자할 땐 비과세·분리과세 상품을 적절히 활용해야 세금을 줄일 수 있다는 얘기다.

손 세무사는 최근 비과세 혜택이 부활한 해외주식투자전용펀드에도 주목하라고 조언했다. 그는 "내년 말까지 누구나 3000만원 이내로 가입 가능하고, 운용기간 10년 동안 매매차익은 물론 환차익도 비과세 돼 직접 투자상품으로 고려해볼 만하다"고 말했다.

이밖에 고액 자산가의 경우 '사전 증여'를 통한 절세 또한 염두에 둘 방안이라고 설명했다.

손 세무사는 "사전증여는 합법적으로 소득을 분산할 수 있는 방법"이라며 "분산된 금융재산에서 발생되는 금융소득은 증여를 받은 가족의 소득이 되기 때문에 적절히 활용한다면 금융소득종합과세제도 등에 따른 세금을 줄일 수 있다"고 말했다.

다만 "실제 '사전증여' 목적이 없는데 절세수단으로 활용하려 한다면 유의해야 한다"며 "배우자 6억원, 성인자녀 5000만원, 미성년자녀 2000만원까지 세금 없이 증여할 수 있지만, 비과세 한도는 10년에 걸쳐 적용되는 최대 한도"라고 덧붙였다.