최근 반도체 품귀 현상이 심화되면서 관련 시장에 일대 지각변동이 감지된다. 코로나19로 인해 수요가 폭증하면서 메모리 반도체는 공급 부족에 시달리고 있고, 차량에 탑재되는 시스템 반도체 또한 상황이 크게 다르지 않다. 특히 이번 품귀 현상의 경우 단기적 해결이 어렵다는 진단에 힘이 실리는 분위기다.

증권가에서는 반도체 시장이 장기 가격 상승 추세를 의미하는 슈퍼사이클에 진입했다는 분석이 나오고 있다. 공급이 수요를 따라가지 못하면서 가격 인상이 어느새 자연스러운 수순이 됐기 때문이다. 반도체 생산 또는 장비 개발 업체들이 수혜를 입을 것으로 예상되면서 관련 기업에 투자하는 펀드에도 관심이 집중되고 있다.

◇ 수급 대란 반도체 품귀 현상…가격 인상 불가피

반도체 주식의 투자지표로 활용되는 필라델피아 반도체지수는 올 들어 두 달 남짓한 기간에 10% 넘게 뛰었다. 이는 최근 부각되고 있는 반도체 품귀 현상과 무관하지 않다. 전 세계를 덮친 코로나19 팬데믹(대유행) 속에 언택트(비대면) 산업이 성장을 거듭하며 반도체 수요가 급증했다. 컴퓨터와 노트북, TV 등의 가전기기에 사물인터넷(IoT)이 결합하면서 공급 니즈가 커졌고, 클라우드 업체들을 중심으로 서버 증설이 늘어나는 점도 반도체 부족 현상을 부추기고 있다.

대만의 반도체 시장조사업체 트렌드포스는 지난해 메모리 반도체 중 하나인 D램 수요 비율이 모바일 40%, 서버 33%를 기록했다고 전하고 계약 가격이 올 2분기 최대 15%, 한 해 동안 40% 이상 상승할 것으로 전망했다.

차량에 탑재되는 시스템 반도체 상황도 심상치 않다. 코로나19에 더해 예상치 못한 자연재해까지 겹치면서 생산에 차질을 빚고 있다. 사실 전체 반도체 시장에서 차량용 반도체가 차지하는 비율은 크지 않다. 이에 생산업체들은 자연스럽게 차량용 제품을 줄이고, 봉쇄 조치, 재택근무 등으로 특수가 기대되는 메모리 반도체 생산에 집중했다.

그러나 예상치 못한 악재가 발생했다. 주요 반도체 기업들이 위치한 미국 텍사스에 때아닌 한파가 몰아치면서 공장 가동이 중단된 것이다. 세계 1, 2위 차량용 반도체 기업인 NXP와 인피니언은 지난달 17일 이후 2주째 공장 가동을 못하고 있는 상태다. 시장 전반에 걸쳐 수급이 불안정해지자 주요 업체들은 반도체 단가 인상을 예고하고 나섰다.

외신 보도를 종합해 보면 세계 최대 반도체 위탁생산 기업인 대만의 TSMC는 이달 말부터 차량용 반도체 단가를 최대 15%까지 올릴 것으로 예상되고, 일본의 르네사스 테크놀로지 역시 최소 10%에서 최대 20%까지 공급가를 인상할 방침이다. NXP 또한 비슷한 수준에서 가격 인상을 고려하고 있는 것으로 알려지는 등 추세적인 가격 상향 움직임이 감지되고 있다.

이승우 유진투자증권 연구원은 "고용량 서버 D램부터 스페셜티 D램, 비메모리까지 전 반도체 제품에 대한 공급 부족 여파에 라인 할당을 통한 대응마저도 제한적"이라며 "메모리 제품가 인상과 동시에 시설투자 확대가 불가피하다"고 진단했다.

◇관련 펀드·ETF 주목…전문가 추천 전략은 '위성펀드'

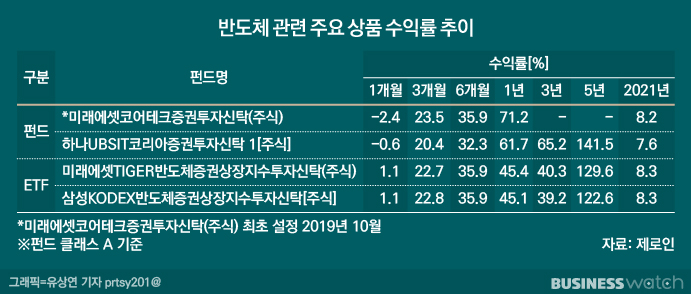

공급 가뭄에 따른 가격 인상 등으로 관련 업체들에 수혜가 기대되자 반도체 섹터에 집중하는 펀드나 상장지수펀드(ETF)와 같은 상품에 시장의 관심이 쏠리고 있다.

지난 2019년 출시된 '미래에셋코어테크펀드'의 경우 많은 비중을 반도체 관련 기업에 할애하고 있다. 4일 기준 삼성전자가 34%에 가까운 비중을 차지하고 있는 가운데, SK하이닉스와 삼성전기가 각각 10%, 5% 비율로 이름을 올리고 있다.

펀드 내 주식 자산이 95%에 가까운 이 펀드는 1개월짜리 초단기 수익률을 제외하면 준수한 성과를 내고 있다. 펀드평가사 제로인에 따르면 최근 석 달 수익률은 23%에 달하고, 6개월로 범위를 넓히면 36%를 웃돈다. 올해 들어서는 약 8%가량의 수익률을 기록하고 있다.

펀드 규모는 이보다 작지만 유사한 포트폴리오로 구성된 '하나UBSIT코리아증권투자신탁 1'도 눈여겨볼 만하다. 지난 2007년 최초 설정된 이 펀드는 국내 주식에 90% 넘게 투자하고 있다. 삼성전자와 SK하이닉스를 각각 25%, 10% 가까이 편입하고 있고, 삼성전기도 6% 이상 들고 있다. 연초 이후 8%에 가까운 수익률을 올리고 있으며 최근 3개월과 6개월 수익률은 각각 20%, 32%를 상회한다.

ETF도 반도체 슈퍼사이클 무드에 올라탈 수 있는 대안으로 꼽힌다. 한국거래소에서 산출하는 반도체산업지수(KRX Semicon)를 비교지수로 삼는 'TIGER 반도체 ETF'는 '전기·전자' 산업군에 포함된 반도체칩 제조사와 다른 산업에 속해 있지만 반도체 부품과 장비를 제조하는 기업들에 주로 투자하는 상품이다.

포트폴리오 구성 내역에는 중·대형 기업들이 포진해 있는데, 비중 1순위는 SK하이닉스로 22%가량을 차지하고 있고, 그 뒤로 DB하이텍, 원익IPS, 리노공업 등이 각각 7%, 6%, 5%의 비율로 자리하고 있다.

수익률 분포도는 일반 펀드와 크게 다르지는 않다. 1개월은 1%를 소폭 웃도는 수준인데, 최근 3개월의 경우 23%에 가까운 성과를 내고 있다. 6개월 전과 비교해보면 기준가가 약 36%가량 상승했고, 작년 동기와 비교해 보면 45% 넘게 올랐다. 장기 수익률은 3년과 5년이 각각 40%, 129% 수준을 나타내고 있다.

이외에 삼성자산운용에서 출시한 'KODEX 반도체 ETF'도 눈여겨볼 만하다. 이 상품은 TIGER 반도체 ETF와 비교지수가 같고 구성 종목들도 흡사해 기간 수익률도 크게 차이 나지 않는다. 다만 운용 전략이 약간 다른데, 운용 자산의 일부를 비교지수에 포함된 종목들에 투자하는 TIGER 반도체 ETF와 달리 KODEX 반도체 ETF는 지수 구성종목에 신탁재산 전체를 투자하는 완전 복제 방식을 채택해 운용하고 있다.

전문가들은 반도체 관련 펀드를 핵심 자산으로 가져가지 말고, 전체 자산에 일부만 투자하는 위성펀드 개념으로 접근하라고 조언한다. 수급 차질과 이에 따른 단가 인상 등으로 인해 호황이 예상되지만 시장 상황이 급변할 수 있는 만큼 안정성 확보 차원에서 고른 분산 투자가 필요하다는 설명이다.

김후정 유안타증권 연구원은 "반도체 시장의 수급 불균형이 쉽게 해소될 것 같진 않다"면서도 "시간이 지나 시장 분위기가 반전될 가능성도 있는 만큼 위성펀드 전략을 활용해 접근하는 게 바람직하다"고 말했다.