푸르덴셜생명이 KB금융지주 품에 안겼다. KB금융은 이번 인수를 통해 생명보험업계 자산규모 17위에서 단숨에 9위 수준으로 뛰어오르게 됐다.

다만 보험업계에서는 저금리 기조 하에서 푸르덴셜생명의 확정형 고금리 부채규모가 커 향후 리스크관리가 필요할 것이란 지적이 나오고 있다.

◇ 푸르덴셜 재무건전성·설계사조직·KB생명과 시너지 기대감

KB금융은 10일 이사회를 열어 푸르덴셜생명 인수를 위한 '주식매매계약(SPA) 체결 및 자회사 편입승인 안건'을 결의하고 SPA를 체결했다고 밝혔다.

지난 3월19일 푸르덴셜생명 본사인 미국 프루덴셜파이낸셜이 본입찰을 실시하면서 KB금융과 한앤컴퍼니, IMM 프라이빗에쿼티(PE), MBK파트너스 등이 인수전에 참여했다. 이번 매각 과정은 우선협상대상자 선정 없이 본입찰 참여자들을 대상으로 재입찰 프로세스를 통해 SPA협상을 동시에 진행하는 방식으로 이뤄졌으며 최종적으로 KB금융이 인수자로 선정됐다.

매매대금은 총 2조3400억원 규모로 인수방식은 'Locked-box' 구조로 이뤄졌다. 지난해 12월 31일을 특정시점(Locked Box Date) 기준으로 정해 기초매매대금 2조2650억원을 선정하고 거래종결일까지 합의된 지분가치 상승에 해당하는 이자 750억원을 합산한 금액이다. 별도의 가치유출(leakage)이 발생하지 않는 경우 금액변동 없이 매각 작업이 이뤄지는 방식이다.

KB금융지주의 푸르덴셜생명 100%지분 인수 금액은 PBR(주가순자산비율) 0.78배 수준이다. 최근 한화생명 PBR이 0.08배 수준까지 떨어지며 2조원이 넘는 가격에 대한 의문이 제기되기도 했으나 높은 사차익(위험률차이익)과 지급여력(RBC)비율, 견고한 설계사 조직을 통한 이익창출 시너지가 기대되면서 '알짜매물'로 평가받았다.

실제 이번 인수를 통해 KB금융은 생보업계 자산규모 17위에서 단숨에 9위 수준으로 올라서게 돼 규모 확대를 통한 이익증대 효과를 노리고 있다.

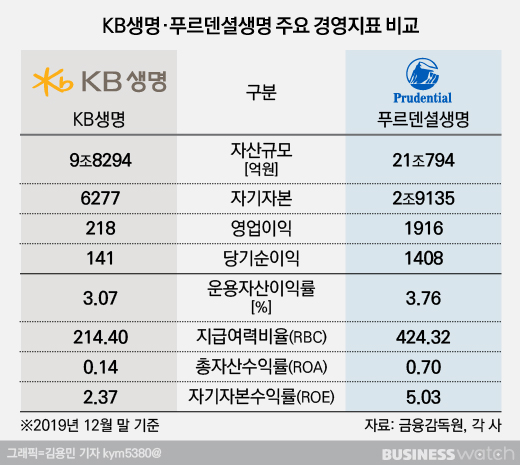

푸르덴셜생명은 자산규모 21조794억원으로 업계 11위, 순이익 기준으로는 업계 6위에 해당한다. 특히 지급여력(RBC)비율이 국내 생보업계에서 유일하게 400%대로 재무건전성 측면에서 견실하다는 평가를 받는다.

여기에 KB생명(9조8294억원) 자산규모를 더할 경우 자산규모가 30조9141억원으로 흥국생명, 메트라이프생명을 제치고 9위권에 자리 잡게 된다.

당기순이익을 단순합산시 KB생명 141억원, 푸르덴셜생명 1408억원으로 업계 5위권 수준에 이른다.

보험업계 관계자는 "KB생명은 방카채널이 견고하고 푸르덴셜생명은 설계사 조직과 GA채널 영업이 튼튼해 판매채널에 있어서 큰 시너지가 날 수 있을 것으로 생각된다"며 "영업조직이 크게 겹치지 않아 잘 맞는 퍼즐이 결합된 것으로 보여진다"고 말했다.

이어 "금융업 가운데 특히 보험업의 경우 자체적으로 규모를 키우는 것은 사실상 불가능하고 매우 오랜시간이 걸리는데 이번 인수로 규모의 경제를 통해 새로운 도약의 가능성을 마련할 수 있을 것"이라고 말했다.

◇ '저금리에 확정형금리 부채 높아' 리스크 대응 과제

반면 푸르덴셜생명 인수 후 리스크관리 부담이 있다는 지적도 나온다. 저금리, 저성장 기조로 생명보험업 자체의 수익성과 성장성이 악화되는 상황에서 푸르덴셜생명이 안고 있는 부채규모가 적지 않기 때문이다.

푸르덴셜생명은 만기가 긴 종신보험 위주로 상품을 판매해 왔다. 보험사 입장에서 수익성이 높은 상품이지만 다른 상품 대비 상대적으로 예정이율이 높다. 지난해말 기준 푸르덴셜생명의 준비금은 18조원 수준이며 전체 준비금 부채의 79.8%가 4% 이상의 확정금리 상품인 것으로 알려졌다.

푸르덴셜생명의 지난해말 기준 운용자산이익률은 3.76% 수준. 기준금리가 0%대로 내려선 가운데 기존의 운용자산이익률을 유지하기 어려울 것으로 예상되는데다 부채의 만기도 길어 장기적인 리스크 요인이 큰 것으로 평가되고 있다.

이와 관련 윤종규 KB금융지주 회장이 제시한 국내 생보사 PBR 수준에 대해서도 논란이 있다.

윤 회장은 지난 3월 주주총회에서 "우리보다 저금리를 먼저 겪은 유럽과 일본 등에서 보험업의 주가순자산비율(PBR)이 은행업보다 높다"며 생명보험사 인수의지와 필요성을 피력한바 있다.

그러나 유럽, 일본과 국내 보험사의 상품 구조가 다른 만큼 PBR을 단순 비교하는 것이 맞지 않다는 지적이 나온다.

업계 관계자는 "일본, 유럽의 보험사와 국내 보험사의 상품구조는 확연히 다르다"며 "확정금리를 내세운 종신보험만 판매해온 푸르덴셜과 같은 회사가 유럽이나 일본에는 거의 없기 때문에 이에 대한 PBR을 근거로 하는 것은 사실상 맞지 않다"고 지적했다.

또 푸르덴셜생명의 신계약규모 감소로 영업력이 이전보다 못하다는 평가도 나오고 있다.

이병건 DB금융투자 연구원은 "푸르데셜생명은 알짜회사로 평가되지만 현재 생보업계 고민거리인 확정형 고금리 문제를 피해갈 수 없는 회사이고 앞으로 리스크가 어떻게, 얼마나 확대될지 알 수 없다"며 "보수적으로 리스크를 감안했다고 해도 계산한 것과 다르게 시장이 흘러갈 경우 문제가 생길수 있어 인수자체에는 부정적 입장"이라고 말했다.

이어 "종신보험이 금리리스크가 크다는 것은 이미 알고 있는 사실인데 이같은 리스크를 가지고 있지 않은 회사가 푸르덴셜 인수를 통해 없던 리스크를 지게되는 격"이라며 "푸르덴셜생명의 리스크가 KB금융이 감당하지 못할 수준은 아니라고 보지만 이같은 측면에서 긍정적인 해석은 어렵다고 본다"고 덧붙였다.

이와 관련해 KB금융 관계자는 "종신보험은 금리확정형 고금리 부채 이차손이 있지만 높은 비차(사업비차) 마진과 안정적인 위험률차 이익으로 이를 커버해 이익을 내고 있다"며 "보유계약의 이차손은 보수적인 계리평가로 매매가격을 낮추는데 반영됐다"고 말했다.