한화생명이 올 3분기 다소 아쉬운 성적을 받았다. 적자였던 작년보단 대폭 나아진 실적(별도기준)이지만 이번 분기에 사옥 매각 이익으로 두둑히 현금을 챙길 것으로 기대했는데 해외 부동산 투자 손실로 빛을 바랬다. 연결기순 순익은 뒷걸음질쳤다.

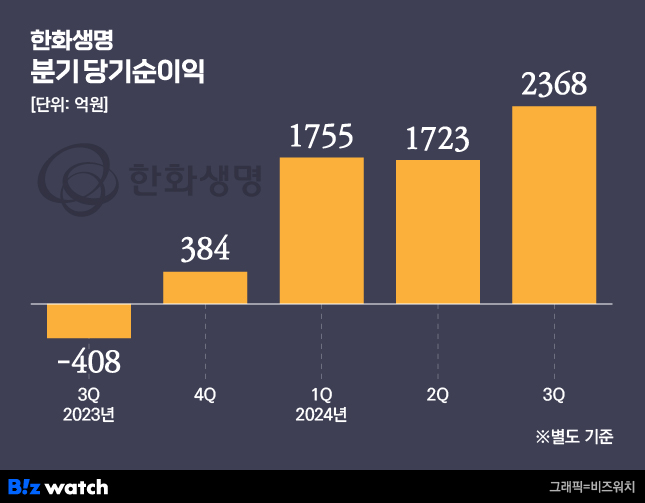

한화생명은 지난 13일 올 3분기 별도 기준 당기순이익이 2368억원이라고 공시했다. 보험부문에서 1068억원, 투자부문에서 1738억원의 이익을 거뒀다. 전년동기와 비교하면 408억원의 적자에서 흑자로 전환했다.

사옥 매각했지만 해외 부동산이 발목

보험손익의 경우 보험계약마진(CSM) 잔액이 감소하면서 상각액 작년 2170억원에서 2110억원으로 2.5% 감소했다. 금리 하락에 따른 손실계약 부담비용 등이 확대되며 예실차도 470억원 발생했다.

투자손익은 사옥 매각으로 간신히 방어한 모습이다. 지난 8월 장교동 사옥을 매각하면서 약 2800억원의 매각익이 발생했지만, 동시에 해외 상업용 부동산에서 1400억원의 손실이 발생했다.

한화생명은 "작년부터 해외 상업용 부동산 워치리스트를 관리했는데, 이 중 2건에 대한 상각을 3분기에 진행하면서 손실이 발생했다"며 "이제 추가적으로 워치리스트에 있는 부동산은 없다"고 설명했다.

올해 1~3분기 누적 당기순이익은 5846억원으로 전년 동기 대비 1.1% 증가했다. 자회사인 한화손해보험, 한화생명금융서비스 등을 포함한 누적 연결 순이익은 7270억원이다. 전년 동기 8448억원에서 14% 감소했다.

3분기 말 CSM 잔액은 9조1300억원으로 전년 동기(9조7990억원) 대비 약 7% 감소했다. 금융당국의 규제로 부채 할인율이 강화된 영향이다. 3분기 신계약 CSM은 5420억원으로 전체 수익성은 56%로 집계됐다.

건전성 지표인 지급여력(K-ICS·킥스) 비율은 상반기보다 개선된 164.5%로 당국 권고치(150%)를 웃돌았다.

당국 규제에도 "킥스 비율 유지할 것"

배당 가능성은 멀어진 모습이지만, 희망의 끈은 놓지 않았다. 해약 환급금 준비금 제도 개선 등 제도 완화를 요청하는 등 배당 가능 이익을 확보하기 위해 노력 중이란 설명이다.

남은 4분기와 내년도 역시 순탄하진 않을 전망이다. 최근 금융당국이 무·저해지보험 해지율에 대한 가이드라인을 제시하면서 연말부터 보험업권 전반에 CSM 및 킥스 비율 하락이 예상된다. ▷관련 기사: "무·저해지보험 관련, 거역하면 내년 검사 1순위" 말바꾼 금감원(11월 11일)

다만 한화생명은 가이드라인에 따른 킥스 비율 하락은 미미하며, 아울러 연말까지 킥스 비율을 175%로 끌어올리겠다고 밝혔다.

한화생명은 "무·저해지 상품 해지율은 당국의 원칙 모형을 선택할 예정이며, 단기납 종신보험이 장기납보다 해지율이 높다는 특성은 이미 반영했다"며 "자회사인 한화손보 영향으로 연결 기준 킥스 비율은 소폭 하락할 수 있다"고 말했다.