동국제강그룹의 지주사 동국홀딩스가 최근 유상증자를 발표했습니다. 동국홀딩스가 발행하는 신주와 자회사인 동국제강, 동국씨엠 기존 주식을 맞바꾸는 현물출자 방식으로 진행되는데요. 청약 기간은 오는 16일까지입니다.

하지만 이번 증자의 주요 참여 대상인 동국제강, 동국씨엠 개인 주주들의 참여율은 저조할 것으로 보입니다. 이번 동국홀딩스의 신주 가격에 할인율이 적용되지 않아 가격이 높게 책정됐기 때문입니다. 이런 상황에도 동국홀딩스는 차질 없이 지주사 전환을 추진할 수 있을까요.

지주사 전환 위한 마지막 단추=증자

동국제강그룹은 지난 6월 인적분할 방식을 통해 기업을 분할했습니다. 지주사 '동국제강홀딩스', 열연사업 부문 '동국제강(신설법인)', 냉연사업 부문 '동국씨엠(신설법인)' 등 총 3개사로 분할한 것이죠. 존속 법인이었던 동국제강은 동국홀딩스로 사명을 변경했습니다.

이번 동국홀딩스 유상증자는 지주사 전환을 위한 마지막 단계라고 볼 수 있습니다. 지주사 전환을 위해서는 몇 가지 요건을 충족해야 하는데요. 우선 지주사의 개별 기준 자산 규모가 5000억원을 넘어야 합니다. 자회사 지분가액의 합계액이 자산총액의 50%(지주비율) 이상이어야 합니다. 동시에 지주사의 자회사 지분도 30% 이상(비상장사는 50%) 보유해야 하죠.

동국홀딩스의 지난 상반기 말 기준 자산 총액은 5873억원으로 자산 규모 요건은 충족한 상황입니다. 하지만 지주비율 요건은 충족하지 못했습니다. 동국홀딩스의 지난 상반기 말 기준 자회사 지분가액 비율은 40.39%입니다. 동국홀딩스의 동국제강, 동국씨엠 지분율은 각각 4.12%로 자회사 지분 요건도 충족하지 못했습니다.

동국홀딩스의 이번 유상증자는 현물출자 방식으로 이뤄집니다. 동국제강, 동국씨엠의 주식을 동국홀딩스에 넘기면 동국홀딩스가 그 대가로 자사의 신주를 지급하는 방식입니다. 동국제강홀딩스의 유상증자 참여 대상은 동국제강, 동국씨엠 주주가 되는 겁니다.

동국제강홀딩스의 공개매수설명서에 따르면 동국홀딩스와 동국제강의 교환비율은 0.86대 1입니다. 동국홀딩스와 동국씨엠의 교환비율은 0.67대 1로 책정됐고요. 만약 동국제강 주식 10주를 보유한 주주가 동국홀딩스에 주식을 전량 넘길 경우 동국홀딩스 신주 8주를 지급받게 된다는 의미입니다. 0.6주에 대한 가치는 현금(5724원)으로 지급받게 될 예정입니다.

증자 할인율 0%

하지만 이번 증자의 주요 참여 대상인 동국제강, 동국씨엠 개인 주주들의 증자 참여율은 저조할 것으로 예상됩니다. 동국제강, 동국씨엠 개인 주주 입장에서 주식을 맞바꾸는 교환비율 조건이 그리 만족스럽지 않기 때문입니다.

이는 동국홀딩스의 신주발행가액에 할인율이 적용되지 않아서인데요. 이번 동국홀딩스의 신주 가격은 1주당 1만1450원으로 정해졌습니다. 청약 시작일 (9월27일) 전 과거 3거래일부터 5거래일(9월 20~22일)까지의 가중산술평균주가를 기준으로 정해진 가격입니다.

보통 기업이 증자에 나설 경우, 기준 주가에 할인율을 적용하는 게 일반적입니다. 신주 발행으로 주식수가 증가하면 주식 가치가 희석될 가능성이 높기 때문이죠. 특히 동국홀딩스의 예상 신주 발행수(2197만2084주)는 동국홀딩스가 현재 발행한 주식수(1582만6064주)보다도 많습니다.

현재 주식 수보다 더 많은 신주가 시장에 풀리면 주가 하락 가능성도 높아집니다. 동국홀딩스의 현재 주가(4일 종가 1만60원)를 보면 신주 발행 가격(1만1450원)보다도 낮은 상황입니다. 오히려 주식 시장에서 동국홀딩스 주식을 사는 게 합리적인 선택입니다.

동국홀딩스 관계자는 "동국홀딩스는 앞으로 CVC(벤처캐피털) 설립해 다양한 사업분야에 진출할 계획을 갖고 있다"며 "이에 대한 대한 기대감이 높은 개인 투자자라면 공개매수에 응할 것으로 본다"고 말했습니다.

이번 증자에 할인율을 적용하는 게 오히려 부담이었을 것이란 시각도 있습니다. 할인율을 적용할 경우, 동국홀딩스는 더 많은 신주를 발행해야 하는데요. 그렇게 되면 기존 동국홀딩스 기존 주주들의 주식 가치는 더욱 희석될 가능성이 높습니다. 통상 지주사 전환 과정에서 적극적으로 증자에 나서는 대주주에게 할인율 혜택이 돌아갈 것이란 비난도 피할 수 있습니다.

업계 관계자는 "대주주들은 지주사 전환 과정에서 자회사 지분을 내놓고 최대한 많은 지주사 지분을 확보하려 한다"며 "이런 상황 속 동국홀딩스가 이번 증자에 할인율을 적용했다면 대주주는 싼 가격에 동국홀딩스 주식을 확보하려한다는 비난에 휩싸일 수 있다"고 말했습니다.

이어 "이번 증자의 초점이 지주사 전환에 있는만큼 할인율을 적용하는 게 오히려 더 어려웠을 것"이라며 "다만 대규모로 신주가 발행되는 만큼 (할인율 적용 유무와 상관없이) 동국홀딩스 개인 주주들의 주식 가치는 희석될 수밖에 없다"고 덧붙였습니다.

지주사 전환 무리 없을 듯

개인 주주들의 참여율이 저조할 것으로 예상되는 만큼 지주사 전환에 제동이 걸리는 것은 아닐까요. 결론부터 말하면 그렇지는 않아보입니다. 장세주 회장, 장세욱 부회장 등을 포함한 동국제강 대주주 일가 모두 동국홀딩스 증자에 참여할 것으로 예상되기 때문입니다. 동국홀딩스의 지분만 많이 확보하게 되면 동국제강, 동국씨엠에 대한 간접적인 지배력을 행사할 수 있습니다.

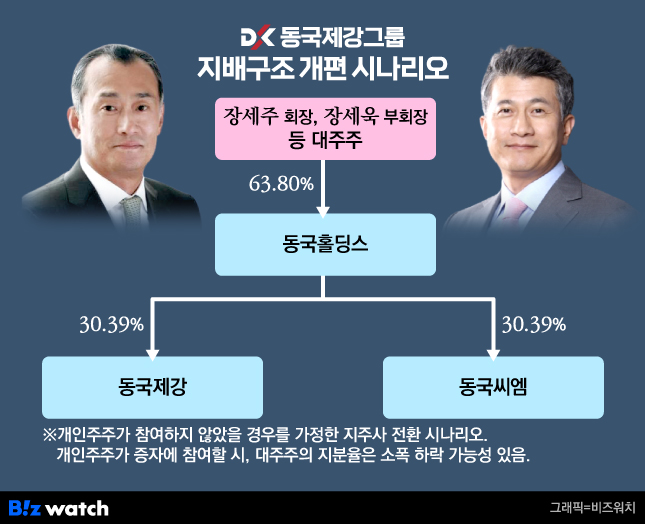

모든 개인 주주가 증자에 참여하지 않고 장 회장을 포함한 대주주 일가만 참여하는 경우를 가정해보겠습니다. 동국제강과 동국씨엠의 반기 보고서에 따르면 최대주주 및 특수관계인의 지분율은 각각 26.27%씩 입니다. 이들이 보유한 동국제강, 동국씨엠 주식을 동국홀딩스에 넘기면 동국홀딩스는 동국제강, 동국씨엠 지분 30.39%씩 확보(기존 4.12%씩 보유)하게 됩니다. 자회사 지분율 30% 요건을 충족하게 되는 것이죠. 동국홀딩스는 이 과정에서 1646만8384주의 신주를 발행하게 됩니다.

다만 이 과정에서 최대주주 및 특수관계인의 동국홀딩스 영향력은 한층 더 강화될 것으로 보입니다. 증자가 완료되면 최대 주주 및 특수관계인의 동국홀딩스 지분율은 기존 26.3%에서 63.8%로 대폭 높아지게 됩니다. 일부 개인주주가 증자에 참여하더라도 지분율이 소폭 감소할 뿐 지배력을 유지하는데 큰 무리는 없어보입니다.

다만 동국홀딩스 주식을 보유 중인 개인 주주들은 향후 회사의 주가 흐름을 눈여겨 볼 필요가 있어 보입니다. 이번 증자에 대주주만 참여하더라도 현재 발행 주식(1582만6064주)보다 더 많은 신주(1646만8384주)가 발행되기 때문입니다. 앞서 언급했던 것처럼 신주가 발행되게 되면 주당 주식 가치는 희석될 가능성이 매우 높습니다.