공기청정기, 에어컨 등을 만드는 대유위니아 그룹의 계열사 대유에이텍이 지난 22일 전환사채를 발행하겠다고 발표했어요. 대유에이텍은 스포티지, 쏘울, 캐스퍼 등 자동차에 들어가는 시트(자동차 좌석)를 만드는 회사.

▷관련공시: 대유에이텍 4월 22일 주요사항보고서(전환사채권발행결정)

공시내용 살펴보기

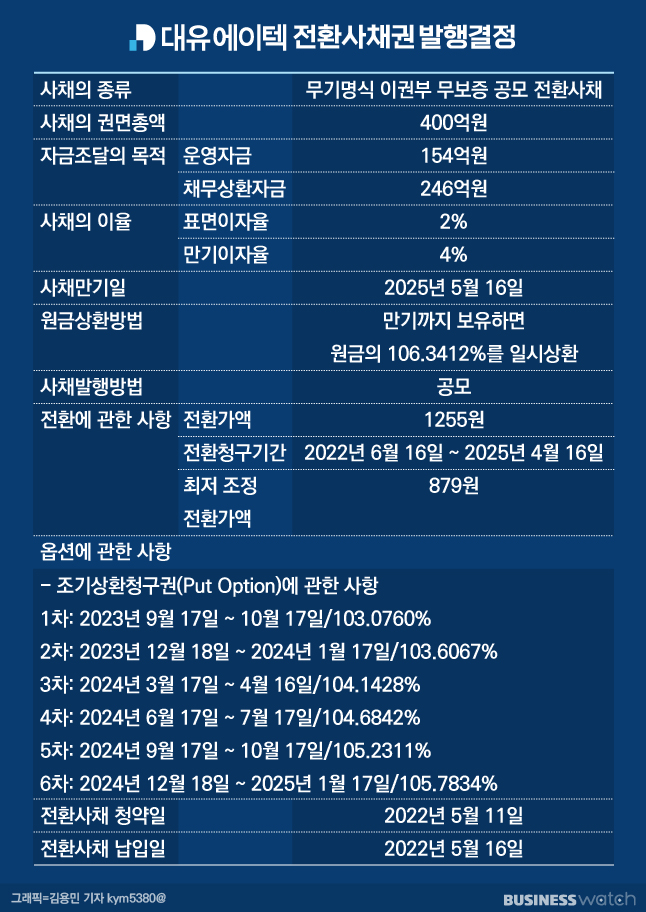

대유에이텍은 400억원 규모의 전환사채를 공모 방식으로 발행하기로 결정. 공모는 50인 이상의 불특정 다수의 투자자들에게 주식이나 채권을 파는 방식. 즉 누구나 대유에이텍 전환사채를 살 수 있다는 것! 반대로 49인 이하의 특정 투자자에게 발행하는 것은 사모 방식이죠.

전환사채는 이자를 받다가 나중에 주식으로 바꾸거나 이자까지 더해 원리금으로 돌려받을 수 있는 채권. 대유에이텍 전환사채의 표면이자율(연간 지급할 이자율을 3개월마다 나눠서 주는 것)과 만기이자율(채권 만기 때 연복리로 계산한 이자, 이미 지급한 표면이자는 빼고 줌)은 각각 2%, 4%.

채권자는 주식으로 전환 시 1주당 1255원에 대유에이텍 주식으로 바꿔갈 수 있어요. 만약 기대한 것보다 주가가 오르지 않아 주식 전환을 하기 싫다면 채권 만기일(2025년 5월 16일) 전에 풋옵션(조기상환청구권)을 행사해 이자와 함께 원금을 돌려받을 수 있어요.

대유에이텍은 전환사채를 팔아 얻는 400억원으로 채무상환과 운영자금에 사용할 예정. 246억원은 2018년 투자목적회사에 팔았던 전환사채(250억원 규모)를 되갚기 위한 자금이고 79억원은 시설투자를 위해 기존해 발행했던 어음을 갚기 위한 돈이에요. 남은 75억원은 자동차 시트를 만들기 위해 원재료를 구매하는 협력사에 지불한 매입대금으로 사용할 계획.

주식전환보다 원리금+이자?

보통 전환사채는 주식으로 전환하는 것이 유리할 때가 많아요. 향후 주가가 올라갈 가능성이 높으면 소정의 이자를 받기보단 주식으로 전환해 차익실현을 하는 쪽이 이익이 크기 때문.

대유에이텍 전환사채도 향후 주가가 오를 가능성이 높으면 주식으로 전환하는 것이 유리하죠. 하지만 주가가 반드시 오른다는 장담은 할 수 없어요. 이번 전환사채는 공모방식이라 일반 투자자들도 대유에이텍 전환사채에 투자할 수 있죠. 만약 주가가 내려간다면 일반 투자자들은 불안할 수밖에 없겠죠.

더군다나 이번 전환사채는 4년 전 발행한 사모전환사채의 원금과 이자를 되갚기 위한 성격이 커요. 즉 4년 전 투자자도 대유에이텍 주식으로 바꿀 만큼 주가에 매력을 느끼지 못했다는 뜻.

4년 전 전환사채의 전환가액은 1주당 1444원이었는데 현재 대유에이텍의 주가는 1205원(26일 종가 기준). 이 투자자는 아직 전환청구기간이 남아있는 상태지만 중간에 풋옵션을 행사해 무려 22.4%(미상환 금액 200억원 기준)에 달하는 이자를 받아갈 예정이에요.

따라서 향후 주가흐름이 이전과 비슷하게 흘러간다면 이번 전환사채 투자자들도 사실상 주식전환보다는 중간에 풋옵션을 행사하는 것이 더 이득일 수 있어요.

대유에이텍은 이번 전환사채에도 풋옵션에 높은 이자율 조건을 붙였어요. 만기가 오기 전 원리금 상환을 요구하는 채권자에게 풋옵션 행사시점에 따라 최소 3%에서 최대 5.8%의 이자율을 지급하기로 한 것. 따라서 대유에이텍 전환사채에 투자한 투자자들은 주가변동에 민감할 필요 없이 추후 풋옵션 행사를 통해 원리금과 이자를 받아 가면 돼요.

참고로 이번 채권의 이자율은 만기에 가까워질수록 높아지는데요. 앞서 전환사채 만기이자율은 4%였죠. 만약 만기일까지 보유하고 있는 채권자는 원금과 6.34%의 이자를 받을 수 있어요. 만약 주식으로 전환할 생각이 없다면 중간에 풋옵션을 행사하거나 만기까지 채권을 보유하고 있다가 원리금을 받는 것이 낫겠죠.

투자자가 주의할 점!

높은 이자율 조건이 붙어있지만 그래도 대유에이텍 전환사채에 투자할 분들은 이 점을 꼭 알아둬야 해요. 공모방식의 전환사채여도 예금자보호법의 적용을 받지 않기 때문에 이자부터 원리금까지 갚아야할 책임은 오로지 대유에이텍에만 있어요. 만약 채권자가 풋옵션을 행사해도 회사가 내어줄 돈이 없다면 투자로 인한 피해는 고스란히 투자자가 짊어져야 한다는 점.

이번 전환사채와 2018년 발행한 전환사채를 제외하고도 아직 유효한 전환사채가 두 개나 더 남아있다는 점도 눈여겨볼 필요가 있어요. 2021년 2월 발행한 50억원 규모와 같은해 4월 발행한 110억원 규모의 전환사채인데요. 두 채권 모두 풋옵션 행사가 가능하고 행사 시 받을 수 있는 최대 이율이 4~8%로 결코 낮지 않다는 점.

추가로 대유에이텍의 지난해 기준 부채비율(연결재무제표 기준)은 600%에 달해요. 최근 3년간 대유에이텍의 부채비율 변화는 2019년 373.3%, 2020년 387.5%에서 2021년 596.4%로 크게 뛰었어요. 대유에이텍은 자회사(지분율 89%) 딤채홀딩스의 전환사채(160억원 규모) 발행때문이라고 설명하고 있는데요. 모회사와 자회사 모두 채권 발행으로 부채가 늘어나고 있다는 점은 주의할 필요가 있어요.

* 공시줍줍의 모든 내용은 독자들의 이해를 돕기 위한 분석일 뿐 투자 권유 또는 주식가치 상승 및 하락을 보장하는 의미를 담고 있지 않습니다.

* 독자 피드백 적극! 환영해요. 궁금한 내용 또는 잘못 알려드린 내용 보내주세요. 열심히 취재하고 점검하겠습니다.