원·달러 환율이 치솟으면서 대표적인 달러 투자 상품인 상장지수펀드(ETF) 시장에서도 투자자들의 희비가 교차하고 있다. 방향성에 투자하는 상품이 대부분이기 때문이다.

하반기 최대 관심사는 달러 값어치의 향배다. 다만, 예측은 쉽지 않다. 증권가에서도 달러를 두고 전망이 엇갈리고 있다.

환율 등락에 웃고 우는 개미

22일 펀드평가사 KG제로인에 따르면 현재 유가증권시장(코스피)에 상장돼 거래되고 있는 외환 관련 ETF는 총 16개다. 펀드 규모(순자산) 기준으로는 미래에셋자산운용에서 2019년 이 맘 때 내놓은 'TIGER 미국달러단기채권액티브' ETF가 3500억원 수준으로 가장 크다.

수익률 측면에서는 큰 온도차를 보이고 있다. 관련 상품 대부분이 달러의 방향성에 투자하는 ETF이기 때문이다. 달러 강세에 베팅하는 상품들의 경우 신바람을 내고 있고 반대로 약세에 투자하는 상품들은 부진이 계속되고 있다.

기초자산 수익률의 2배를 추구하는 레버리지 상품의 성과가 눈에 띈다. 펀드 순자산 430억원 수준의 중소형 펀드인 'KOSEF 미국달러선물 레버리지(합성)'은 연초 이후 현재까지 24%에 육박하는 수익률을 자랑하고 있다.

다소 차이는 있지만 'TIGER 미국달러선물레버리지'나 'KODEX 미국달러선물레버리지' 또한 21~23% 가량의 성과를 내고 있다. 이 기간 코스피지수가 20% 넘게 떨어진 점을 감안하면 달러화 가치의 정방향에 투자하는 상품들의 성과는 더욱 도드라진다.

기초 자산의 수익률 만큼을 수렴하는 일반 ETF들의 수익률도 양호한 편이다. △KODEX 미국달러선물△KOSEF 미국달러선물 △TIGER 미국달러단기채권액티브 등은 11% 수준의 수익을 내고 있다.

달러화 약세에 베팅하는 상품들은 이와 정반대의 상황을 마주하고 있다. 치솟는 달러의 몸값이 이들의 희비를 갈랐다. 실제 달러의 가치를 잘 보여주는 지수인 달러 인덱스(DXY)는 90포인트 초반 수준에 머물렀다. 기준점인 100포인트에서 7~8% 밑도는 수치다. 그만큼 달러 가치가 절하된 상태였다.

현재 이 지수는 106포인트 선을 유지하고 있는데, 이마저도 연중 최고점인 108포인트 대에서 소폭 하락한 수준이다. 기준 가치보다 6~8%포인트 비싸졌다는 의미다. DXY는 일정 수준의 경제 규모와 함께 통화 안정성을 겸비한 세계 주요 6개국(유로·일본·영국·캐나다·스웨덴·스위스)의 통화와 비교해 달러의 평균 가치를 수치화한 지수다.

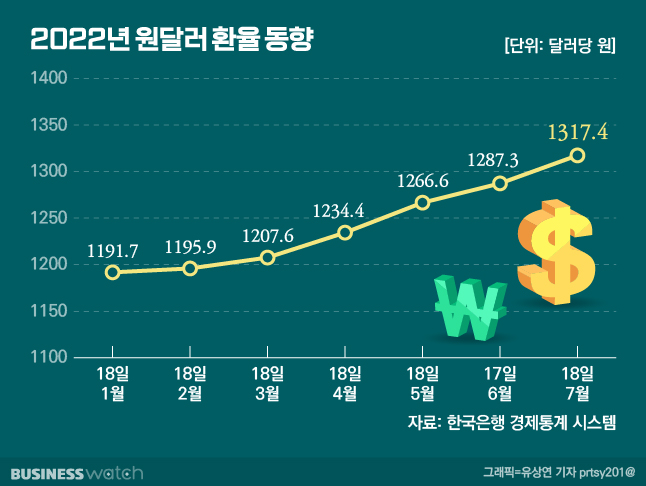

달러 가치가 치솟으면서 원화 가치는 곤두박질쳤다. 올해 초 1100원 후반 대에서 형성됐던 원달러 환율은 2월 하순 이후 1200원 대에 안착했고, 이달 초를 기점으로 1300원 대에 진입했다. 1달러를 사기위해 필요한 원화가 그만큼 많아지고 있다는 의미다.

증권가에서는 우크라이나와 러시아 간 충돌로 촉발된 지정학적 불안정성이 달러 강세를 촉발했다는 분석을 내놓고 있다.

정원일 유안타증권 연구원은 "최근의 강세 기조는 다른 요인이 상당히 반영된 것으로 생각된다"며 "결국 달러 인덱스를 구성하는 통화중 전쟁 리스크가 반영되고 있는 유로화 약세가 크게 반영된 것으로 보인다"고 평가했다.

관건은 향후 달러 몸값

투자자들 사이에서 향후 달러 몸값은 최대 관심사일 수밖에 없다. 증권가에서는 전망이 엇갈리고 있다. 현재와 같은 달러 강세가 지속될 것이라는 시각과 곧 진정될 것이라는 견해가 충돌하고 있다.

우선 달러 초강세의 배경으로 꼽히는 유로화 약세가 심화될 기미를 보이고 있다. DXY 내 상당한 비중을 차지하고 있는 유로화 가치가 떨어지면 달러 강세가 이어질 수 있다는 분석이다. 일단 주변 환경은 유로화에 비우호적으로 전개되고 있다.

김대준 한국투자증권 연구원은 "유로화는 달러 인덱스내 비중이 57.6%를 차지할 정도로 다른 통화보다 달러에 더 큰 영향력을 행사한다"며 "문제는 올해 유로존 성장세가 날이 갈수록 약해지면서 유로화도 힘이 빠지고 있다"고 설명했다.

이탈리아의 불안정한 상황이 유로화 몸값을 낮추는 요인으로 지목되고 있다. 김 연구원은 "이탈리아의 공공부채 비율은 국내총생산(GDP)에서 150%에 육박한다"며 "이런 상황 속에서 오는 21일 예정된 유럽중앙은행(ECB) 통화정책회의에서 이탈리아에 선별적 지원없이 금리만 올린다면 유로화는 역내 분열 및 전염 리스크로 더욱 흔들릴 가능성이 높다"고 진단했다.

실제 이탈리아는 유로존 내 국가들 가운데 부채 비중이 가장 높다. 여기에 마리오 드라기 총리의 지지 기반이 무너지면서 조기총선 논의가 불거지는 등 정국 불안이 심화되고 있다.

반대로 전 세계적으로 확대될 조짐을 보이고 있는 경기침체 우려는 강달러 국면을 종료시킬 요인으로 부상하고 있다. 인플레이션 억제를 위한 금리 인상 등 강력한 긴축 정책이 진행되고 있지만 점차 악화하고 있는 글로벌 경제 상황이 달러의 가치에 더 큰 영향을 미칠 것이라는 견해다.

정원일 연구원은 "절대적인 경제 환경 측면에서 달러 강세가 지속될 가능성을 언급하기는 쉽지 않다"며 "물가를 통제하기 위한 긴축적 통화정책이 진행되고 있지만 이로 인한 경기침체 우려가 확대되고 있다"고 진단했다.

그는 "실제로 실질임금 하락 등 구매력 측면에서 부진이 예상된다"며 "수요 둔화를 걱정할 필요가 있는 국면에서는 달러 가치를 긍정적으로 보기 어렵다"고 덧붙였다.