제주항공 곳간에 현금이 빠르게 차고 있다. 지난해 실시한 대규모 증자와 업황 호조의 결과다. 역대급 실적을 달성한 지난 1분기 영업활동현금흐름이 2000억원을 넘기도 했다.

제주항공은 코로나 기간 빌린 돈도 상환하고 있다. 특히 제주항공은 작년 5월 발행한 790억원 규모의 영구채를 조기 상환했다. 영구채 이자율이 뛰는 스텝업 시기 전 상환해 재무 부담을 덜기 위함이다.

영업활동현금, 코로나 전보다 좋아

제주항공의 지난 1분기 현금성 자산(이하 별도재무제표 기준)은 4984억원(단기금융자산 포함)으로 전년동기대비 127.8% 증가했다. 코로나 직전이었던 2019년 말 제주항공의 현금성 자산은 2100억원 수준이었다.

현금성 자산 증가의 가장 큰 이유는 유상증자다. 제주항공은 지난해 11월 주주배정 유상증자를 실시한 바 있다. 증자 규모는 2173억원으로 코로나 이후 실시한 세 번의 유상증자 중 최대 규모였다. 모회사 AK홀딩스도 증자에 참여하며 1098억원의 현금을 수혈했다.

여기에 지난 1분기 영업활동으로 인한 현금 유입 역시 상당하다. 제주항공의 지난 1분기 영업활동현금흐름은 2019억원을 기록했다. 코로나 직전과 비교해도 약 2~3배 증가한 수준이다. 이 기간 현금성 자산의 순증가는 1041억원에 달했다.

영업활동현금이 큰 폭으로 증가한 배경엔 업황 회복이 있다. 작년 하반기 코로나 방역규제 완화가 본격화되면서 여행 수요가 급증하기 시작했는데, 제주항공 영업활동현금흐름이 플러스(+) 전환된 것도 작년 3분기 때 부터다. 여객 운송 사업을 통해 다시 돈을 벌기 시작했다는 의미다.

실적도 회복세다. 제주항공은 작년 4분기 영업이익 185억원을 기록하며 15개 분기 만에 적자 고리를 끊었다. 지난 1분기에는 매출 4223억원, 영업이익 707억원을 기록하며 역대 최대 실적을 내놨다.

항공업계 비수기로 꼽히는 2분기도 잘 넘겼다. 올 2분기는 여행 수요가 견조한데다 매출원가의 약 30%를 차지하는 연료비도 내림세를 보였다. 금융정보업체 에프앤가이드가 추정한 제주항공 2분기 매출과 영업이익은 각각 3605억원, 225억원이다.

한상원 토스증권 연구원은 "인천국제공항에 따르면, 올해 5월 여객 수송은 440만명으로 작년 5월대비 368% 증가했다"며 "올 4월 80달러(WTI 기준)를 넘어섰던 국제 유가는 현재 70달러 수준으로 낮아진 상황"이라고 밝혔다.

양지환 대신증권 연구원도 "엔데믹에 따른 여객 수요 회복 강도가 예상을 상회하는 중"이라며 "국제선 여객 운임도 공급 증가가 제한적이어서 하락 속도가 더디게 진행되고 있다"고 분석했다.

영구채도 조기상환

제주항공은 현금흐름이 개선되자 빚 갚기에 돌입했다. 제주항공은 790억원 규모의 영구채를 지난 5월 조기 상환했다. 제주항공 관계자는 "지난해 5월 발행한 영구채를 스텝업 조항이 반영되기 전 전액 상환했다"고 밝혔다.

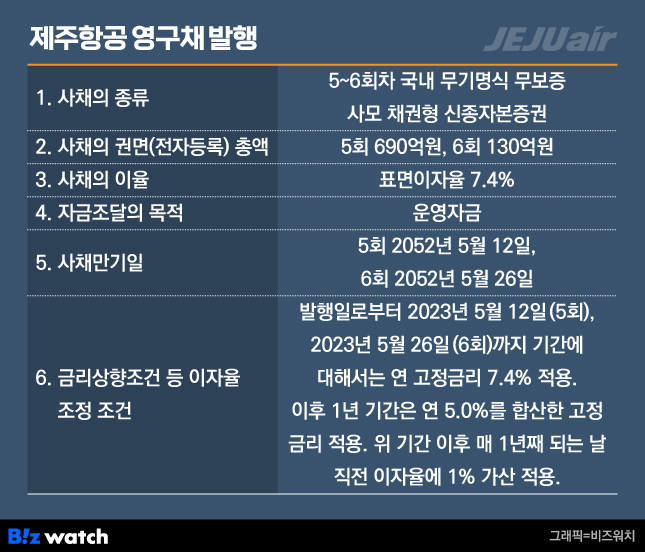

제주항공은 작년 5월 두 차례에 걸쳐(5회 630억원, 6회 160억원) 영구채를 발행했다. 영구채는 원금 상환 의무가 없다고 간주, 회계상 자본으로 분류된다. 코로나 기간 어려움을 겪던 제주항공이 빚을 내고도 자본을 확충했던 셈이다.

자본 확충 효과를 본 제주항공이 1년 만에 영구채 상환에 나선 것은 높아지는 이자 부담을 지우기 위함이다. 영구채는 보통 매년 이자가 가산되는 스텝업 조항이 포함된다. 만기가 없는 대신 이자가 매년 뛰는게 특징이다.

제주항공이 발행한 영구채는 올 5월12일(5회)과 26일(6회)부터 연 이자 12.4%가 적용될 예정이었다. 이는 전년대비 5%포인트(p) 증가한 수치다. 지급할 이자액도 지난해 58억원에서 올해 98억원으로 늘어날 예정이었다. 이후 매년 이자가 1%p씩 가산되는 구조여서 내년 이자는 100억원을 넘길 예정이었다.

업계 관계자는 "코로나 기간 어려움을 겪던 LCC(저비용항공사) 업계는 영구채를 사실상 1년 단기 회사채로 활용했다"며 "진에어도 영구채를 발행한 뒤 조기 상환해 스텝업 조항에 대한 부담을 지우고 영구채를 재발행하기도 했다"고 말했다.

제주항공은 현재 2020년 12월 산업은행 대상으로 발행한 764억원 규모(2~4회차) 영구전환사채(CB)를 미상환한 상태다. 산업은행 대상으로 발행한 2~4회차 CB의 연 이자율은 현재 5.0~7.68%다. 내년에는 CB의 연 이자도 5.5~8.18%로 오르게 되지만, 두자릿수로 뛰어오른 영구채 이자보다 부담이 덜하다.

다만 이번 영구채 상환으로 제주항공의 자본 감소는 불가피하다. 영구채를 상환하는 동시에 790억원의 자본도 함께 감소해서다. 지난 1분기 별도재무제표 기준으로 단순 계산했을 때 제주항공의 부채비율(부채를 자본으로 나눈 비율)은 405.5%에서 520.2%로 오르게 된다.