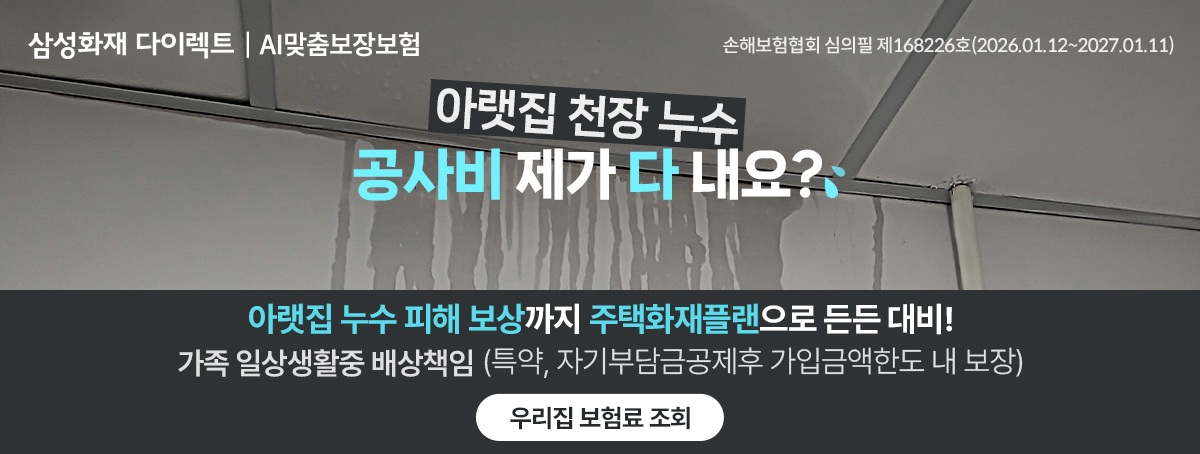

| ▲ 지난 4월 P2P금융 누적 대출액이 1조원을 돌파해 작년 말의 두 배 수준으로 성장했다. (사진: 크라우드연구소 2017년 4월 말 기준 P2P금융 성장 보고서) |

P2P금융이 인기를 끄는 이유는 10% 전후의 수익률 때문인데요. 높은 수익을 주는 만큼 원금을 보장하지 않습니다. 저금리 기조로 급격히 돈이 몰리자 위기 시 적잖은 타격을 입을 것이라는 우려도 나옵니다.

금융당국은 최근 P2P금융의 안전장치를 강화한 'P2P 가이드라인'을 발표했습니다. 가이드라인을 잘 지키는 회사만 골라도 억울하게 예치금을 떼이는 일은 피할 수 있습니다. 크라우드연구소와 함께 '안전한 P2P 투자 가이드'를 차근차근 알아보겠습니다.

◇ 안전장치 확인하세요

제대로 된 P2P업체라면 제3자 예치금 관리 시스템을 써야 합니다. 투자자의 예치금을 자사가 아닌 은행 등 제도권 금융회사에 맡긴다는 얘긴데요. 이 시스템에선 P2P업체가 도산해도 맡긴 돈을 떼이지 않습니다. 제도권에서 예치금을 관리해 P2P업체에서 마음대로 유용할 수 없기 때문이죠.

투자한도를 지켜 분산 투자하는 것도 중요합니다. 가이드라인에 따르면 개인 투자자의 1개 업체당 투자한도는 1000만원인데요. 한도를 넘겨 투자하도록 하는 P2P업체는 피해야 합니다.

나름의 투자자 보호장치를 갖춘 곳이라면 더욱 좋습니다. 다만 원금 보호나 보장, 확정 수익 같은 표현을 쓰면 안 됩니다. P2P 투자는 기본적으로 원금을 보장하지 않습니다. 고객에게 잘못된 정보를 주는 업체인 셈이죠.

◇ 투명한 정보 공개는 필수

P2P업체는 가이드라인에 따라 홈페이지에 사업정보를 알아보기 쉽게 공시해야 합니다. 상위 P2P업체인 테라펀딩 홈페이지를 살펴 볼까요. 이 회사는 홈페이지 첫 화면에 누적 대출금액, 대출잔액, 부실률, 연체율을 올려놨습니다. 정보를 투명하게 공개하는 곳일수록 믿을 만하겠지요.

| ▲ P2P업체는 P2P 가이드라인에 따라 홈페이지에 사업정보를 공시해야 한다. (사진: 테라펀딩 홈페이지) |

투자상품 구조도 보여줘야 합니다. 가이드라인은 대출 목적, 사업 내용, 신용도, 재무 현황, 상환 계획, 담보가치와 추심 절차를 공시하도록 규정했습니다. 그 외 이용약관과 투자상품 내용의 일치 여부, 계약 해지 시 조기 상환 조건도 파악해야 합니다.

구성원의 이력과 사진도 공개해야 합니다. 피플펀드는 대표와 직원들의 이력을 상세히 공개했네요. 직원들의 이력을 살펴 투자와 부실 관리 능력이 있는지 파악하는 게 좋습니다.

| ▲ 대표와 직원들의 이력과 사진을 공개하는 P2P업체는 좀 더 신뢰할 만하다. (사진: 피플펀드 홈페이지) |

업체의 성격도 명확히 표시해야 합니다. P2P업체는 현재 관련 법이 없어서 전자상거래법상 통신판매업체나 대부업법상 대부업체로 사업자 등록을 하는데요. 이 같은 정보를 홈페이지 하단에 기재해야 합니다.

안전장치를 제대로 갖추면서 높은 수익을 챙긴다면 금상첨화겠지요? 거래하는 회사가 P2P 가이드라인을 잘 지키는지 꼼꼼히 따져 P2P금융을 이용하시길 바랍니다.