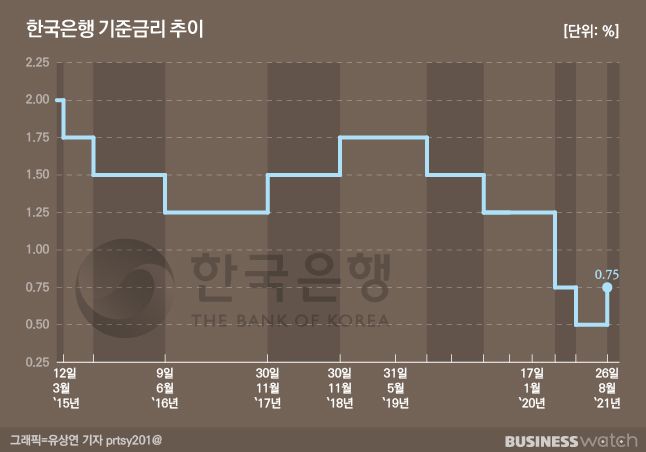

한국은행의 기준금리 인상으로 여수신 금리가 꿈틀대고 있다. 5대 시중은행들이 초저금리 수준으로 낮췄던 예·적금과 대출 금리 잇따라 올리고 있어서다.

하지만 수신금리가 기준금리 인상분만큼 소폭 오른 것과 달리 대출금리는 당국의 대출 규제와 맞물려 큰폭의 오름세가 예고되면서 여수신 고객 간의 체감온도차가 크게 나타나고 있다.

6일 은행권에 따르면 KB국민은행은 지난 3일부터 정기예금 금리를 0.15%~0.4%포인트 인상했다. 정기적금은 0.2%~0.25%포인트 올렸다. MMDA(단기저축성예금)는 0.05%포인트에서 0.1%포인트로 인상폭을 결정했다. 정기적금과 MMDA 금리 적용일은 이날부터다.

하나은행도 지난 3일부터 예·적금 금리를 연 0.1~0.3%포인트 올렸다. 정기예금은 최고 연 0.2%포인트, 정기적금은 최고 연 0.3%포인트 올렸다.

앞서 케이뱅크가 지난달 28일 정기예금 금리를 0.2%포인트 올린 것을 시작으로 신한은행은 30일부터 예·적금 상품 기본금리를 0.25~0.30%포인트 올렸다. 우리은행과 NH농협은행은 지난 1일부터 각각 0.1~0.3%포인트, 0.05~0.35% 수신금리를 인상했다.

대출 가산금리 계속 오를 것…수신금리와 낙차 커져

5대 시중은행이 모두 기준금리 인상에 따른 수신금리 인상을 마친 가운데 시차를 두고 이뤄질 것으로 얘기됐던 대출금리도 인상되고 있다.

국민은행은 지난 3일 전세자금대출과 주택담보대출 등 대출 금리도 함께 올렸다. 전세자금대출은 신규 코픽스(COFIX, 자금조달비용지수) 6개월 주기 기준 0.15%포인트, 코픽스와 연동된 주택담보대출도 0.15%포인트 올렸다.

국민은행 관계자는 "대출 규제에 따른 풍선 효과 확대와 가계대출 적정 관리를 위함"이라고 대출금리 인상 이유를 설명했다.

이에 따라 국민은행 주담대 금리는 2.65~4.15%에서 2.80~4.30%로 변경된다. 수신금리 인상에도 1년 기준 예·적금 금리가 1%에도 미치지 못하는 것과 비교하면 현재재도 차이가 큰데 대출금리 줄인상이 예고돼 있어 낙차가 커질 전망이다.

앞서 다른 은행들도 정부의 가계대출 총량 관리 지침으로 우대금리를 축소하는 방식을 통해 대출 금리를 일부 조정해 왔다. 우대금리 축소는 사실상 대출금리 인상 효과가 있는데, 대출금리에 기준금리 인상분이 아직 반영되기 전이어서 앞으로 대출금리 인상은 이어질 것이기 때문이다.

주담대 금리 기준이 되는 코픽스는 은행연합회에서 매달 15일 공시된다. 지난달 기준금리 인상분이 아직 반영되지 않은데다 시중은행들이 이달들어 일제히 올린 수신금리 변동분이 다음달 반영되는 것을 감안하면 이달에 이어 내달 주담대 등 코픽스 연동금리는 일제히 더 오를 전망이다.

수신금리에 비해 대출금리가 연이어 오르는 것은 정부의 대출규제 영향이 크다. 은행들은 한도 축소나 가산금리, 우대금리 조정을 통해 가계대출 총량을 관리해 왔는데, 기존 가계대출 총량 규제에 더해 최근 금융당국의 대출 관리 지침 상황이 더해지면서 가산금리 인상 가능성이 더 커졌기 때문이다.

시중은행 관계자는 "당국이 대출억제 의지를 강하게 밝히고 있는데 사실상 대출 수요 자체를 줄이거나 억제하는 것은 어렵다"라며 "결국 대출을 억제하기 위한 방법으로 한도 축소와 가산금리 인상, 우대금리 축소는 계속 될 것으로 보인다"라고 말했다.

연내 기준금리 추가 인상 가능성이 있는 걸 감안하면 대출금리 인상폭은 더 커질 전망이다. 결국 향후 대출고객을 비롯해 일명 '영끌'로 대출을 끌어모은 변동금리 차주들의 부담이 늘어나는 셈이다.

시중은행 관계자는 "앞으로 대출이 어려워지는 것도 있지만 기존 차주들의 부담이 커질 것"이라며 "변동금리 선택 주기에 따라 해당 시기에 인상된 금리만큼 부담이 커질 것"이라고 말했다.