윤석열 대통령의 핵심 공약이었던 은행별 예대금리차 공시가 22일 부로 시작됐다.

애초 윤석열 대통령은 이를 통해 금융소비자의 선택 폭을 넓히고 은행간 대출금리 인하 경쟁이 시작될 것이라고 내다봤다.

하지만 정작 뚜껑을 열어보니 이같은 효과를 기대하기 힘들 것이란 분석이 나온다. 주요 은행간의 예대금리차이는 크지 않아 굳이 은행들이 경쟁에 나설 필요가 없다는 이유에서다.

나아가 지나치게 '단편적'인 정보를 공시한다는 지적도 제기된다. 일례로 중·저신용자에게 대출의 문턱을 넓혀줬던 일부 은행들의 경우에는 예대금리차이가 크게 벌어져 자칫 이자장사를 한다는 오명만 뒤집어쓰게 됐다는 불만도 나온다.

예대금리차 뚜껑 열어보니…대출금리 낮아질까 '물음표'

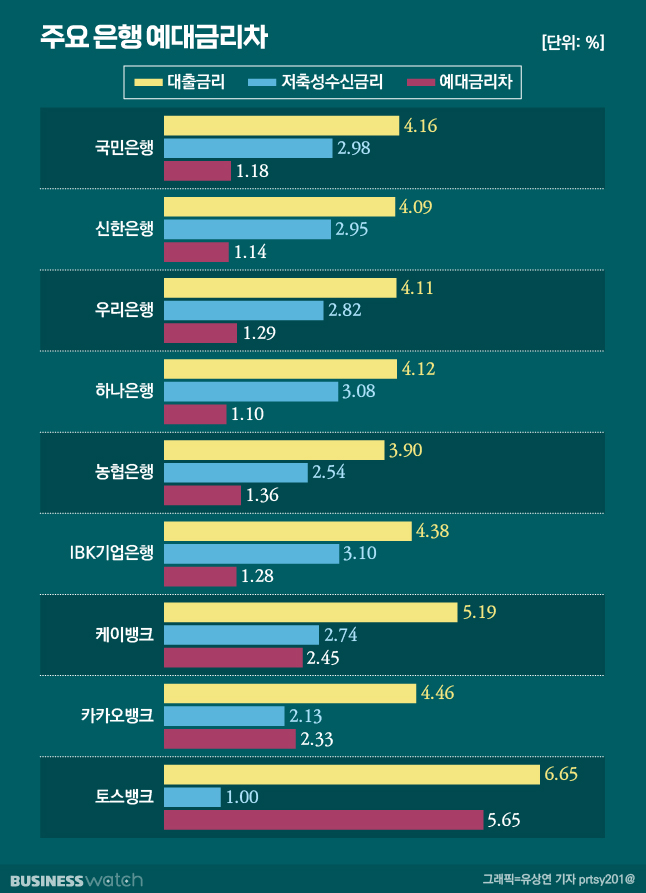

22일 은행연합회에 따르면 지난달 16개 시중은행(KDB산업은행, 씨티은행 제외)의 평균 예대금리차이는 1.97%로 집계됐다.

쉽게 설명해서 은행에게 100만원의 예금이 들어와 이를 대출로 내어주고 이에 따른 각종 비용들을 모두 제외했을 때 은행들이 1만9700원을 벌었다는 이야기다.

가장 여수신 취급액 비중이 높은 5대 시중은행의 경우 △농협은행 1.36% △우리은행 1.29% △국민은행 1.18% △신한은행 1.14% △하나은행 1.10%의 순으로 집계됐다. 평균보다 더 낮았다.

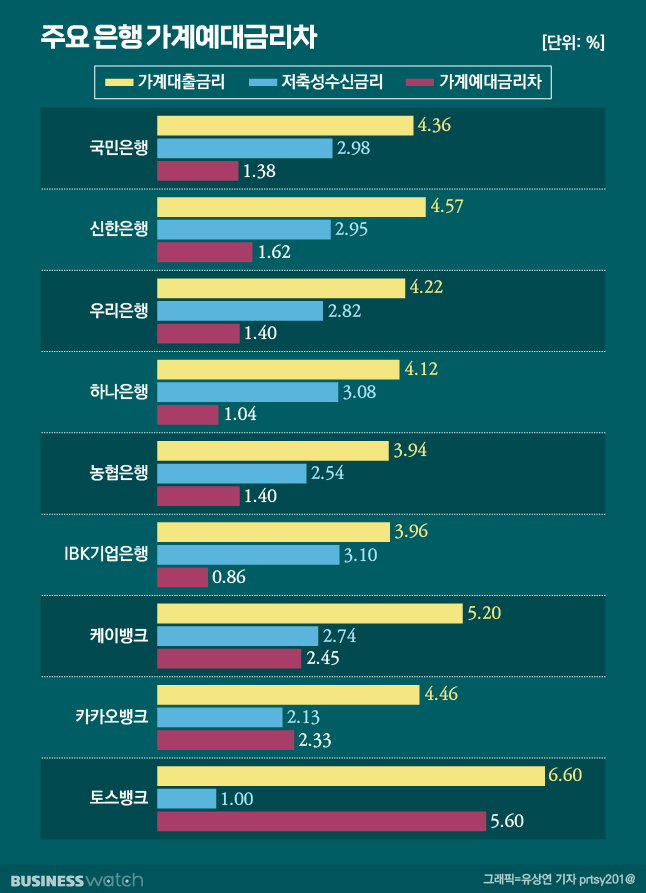

이 공약의 핵심이 가계의 이자 부담 절감이라는 측면에 따라 가계 대출만을 따져봐도 차이는 크지 않다. 이들 은행의 가계 예대금리차는 2.08%로 전체 예대금리차이보다 0.11%포인트가량 높았다. 5대 시중은행의 평균은 1.37% 였다.

은행 관계자는 "은행 예대금리차가 2%라는 것은 일반 기업으로 따지면 하나의 재화를 팔아 벌어들이는 남는 돈이 2% 수준이라는 이야기"라며 "글로벌 은행과 비교할 경우 국내 은행들의 예대마진은 적정 예대마진을 하회한다고 볼 수 있다"고 설명했다. 이와 관련 글로벌 은행들의 예대금리차는 3%이상이라는 게 이 관계자의 설명이다.

이같은 상황에서 예대금리차를 매달 공시하는게 이 공약의 핵심이었던 대출금리 인하로는 이어질 가능성도 적다고 봤다.

다른 은행 관계자는 "은행들이 자금을 조달하고 운용하는 시장은 사실상 다 같은 시장이다. 은행간 예대마진의 차이가 크게 벌어질 수 없는 상황이었다"라며 "이를 분기별로 공시하던 걸 매달 공시한다고 해서 대출금리가 인하되는 효과가 있을 것이라고 보진 않는다"고 설명했다.

이어 "이번 금리공시로 바뀔 것이 있다면 금융당국의 주문에 은행들이 여력이 있는가를 판단할 수 있는 가늠자 역할 정도를 할 수 있을 것 같다"라며 "대출금리 인하와 수신금리 인상 압박에 은행들이 어느정도 가능한 수준에서 상품을 운용할 수 있을지 예상하는 지표 그 이상으로도 이하로도 활용하긴 힘들 것"이라고 짚었다.

'수박 겉핥기 공시'에 난감한 은행들

이번 공시를 두고 일부 은행권에서는 보여지는 숫자로만 산출하는 예대금리차 공시의 특성에 부정적인 이미지를 피할 수 없게 됐다고 토로한다. 전북은행, 광주은행 등 JB금융지주 계열 지방은행 두 곳과 케이뱅크, 카카오뱅크, 토스뱅크 등 인터넷 전문은행 3곳이다.

전북은행과 광주은행의 경우 전라도라는 거점지역의 지역특성상 기업대출 등을 적극 취급하기 힘들어 사실상 가계대출에 대한 의존도가 크다. 가계대출중 핵심인 주택담보대출을 통해 기대할 수 있는 이익규모도 크지 않다. 이 지역의 경우 주택가격 역시 전국적으로도 낮은 지역이라 주택담보대출 1건을 취급한다하더라도 이를 통해 기대할 수 있는 순익이 많지 않다.

이를 타파하기 위해 두 은행이 집중한 곳은 중·저신용자 대출이다. 이 둘 은행은 일찌감치 전국적으로 영업망을 넓힘과 동시에 그동안 은행의 문턱을 넘기 어려웠던 신용점수 800점 이하(과거 5등급 이하)에게도 적극 대출을 내줬다. 중·저신용자 등에게 대출의 문턱을 내어준 만큼 금리는 다른 은행에 비해 높았다.

이번 예대금리공시에서 이들의 노력은 허사가 된 모습이다. 두 은행의 예대금리차는 전북은행 4.59%, 광주은행 2.50%로 은행권 최고 수준을 기록했다. 중·저신용자에게 대출의 문턱을 낮춰준 것이 오히려 이자장사를 한다는 지적의 근거가 된 셈이다.

인터넷전문은행 3사도 상황은 비슷하다. 카카오뱅크, 케이뱅크, 토스뱅크의 예대금리차는 각각 2.45%, 2.33%, 5.65%로 기록됐다. 은행권의 평균을 큰 폭 상회했다.

이들 은행에게도 변명의 거리는 있다. 이들은 가계대출중 일부는 중·저신용자에게 내줘야 한다는 주문을 금융당국으로 부터 받은 상황이다. 게다가 기업대출의 경우 코로나19(코로나19 바이러스 감염증)으로 어려움을 겪고 있는 소상공인들에게만 내줬다. 부실 가능성이 큰 차주들에게 대출을 내준 만큼 금리가 높을 수 밖에 없었고 예대금리차도 그만큼 클 수밖에 없는 상황인 셈이다.

특히 전 은행권을 통틀어 가장 높은 예대금리차를 기록한 토스뱅크의 경우 억울함이 더 크다. 토스뱅크는 출범 직후부터 수시입출금식 예금에 2%금리를 주는 파격적인 금융상품을 내놓았다. 토스뱅크의 수신 22조원중 절대다수가 이 예금에 들어가 있다.

문제는 이 상품은 요구불예금에 해당한다는 점이다. 요구불예금은 예대금리차이를 계산할 때 반영되지 않는다. 요구불예금이 언제나 인출이 가능하며 일반 시중은행의 경우 금리가 현저하게 낮기 때문에 저축성 상품으로 보기 힘들다는 이유에서다. 이에 토스뱅크의 수신금리는 1.00%로 공시됐다. 토스뱅크의 예대금리차가 지나치게 높은 이유로 꼽힌다.

토스뱅크 관계자는 "예대금리차 공시에서 요구불예금의 금리는 반영되지 않아 고객이 실제 체감하는 금리 대비 낮게 공시된 측면이 있다"고 설명했다. 인터넷 전문은행 관계자는 "신용점수가 낮아 금리가 높은 차주들에 자금을 공급하고 그 리스크는 온전히 은행이 지고 있다"라며 "단순 숫자만 나열하게 하면서 일부 은행들의 노력은 전혀 고려되지 않은 공시"라고 토로했다.