새마을금고가 올해 60주년을 맞이했다. 새마을금고는 상호금융만의 경쟁력과 우리나라 특유의 향토정서를 바탕으로 성장했고 이제는 주요 은행 못지않은 금융기관으로 자리매김했다. 다만 최근에는 건전성에 대한 우려가 깊어지면서 새마을금고를 둘러싼 시선이 엇갈리는 모습이다. 새마을금고의 과거와 현재를 짚어보고 최근의 시선에 대해 조명해 본다. [편집자]

새마을금고가 금융소비자들로부터 사랑받는 데에는 단순 '지역사랑'이라는 키워드로만 압축하기는 힘들다. 새마을금고가 제공하는 금융서비스의 '질'이 제 1금융권인 은행 못지않다는 점도 금융소비자의 꾸준한 선택을 받는 이유로 꼽힌다.

특히 '금리 노마드'라는 말이 생길 정도로 금융소비자들이 현명한 선택을 하기 시작하면서 새마을금고는 각광받기 시작했다. 은행보다 더 높은 금리를 제공하는 수신상품에 비과세 혜택, 나아가 금고에 출자할 경우 기대할 수 있는 배당금까지 재테크 '알짜' 금융기관으로 자리 잡은 새마을금고다.

여기에 더해 '안전함' 역시 새마을금고의 장점이다. 새마을금고중앙회를 중심으로 고객의 자산을 보호할 수 있는 여러 안전장치를 갖추면서 새마을금고는 시중은행과 경쟁할 수 있는 힘을 갖추게 됐다는 평가다.

고금리·비과세·배당 '삼총사'

새마을금고는 최근 시중은행과 저축은행의 예금금리가 3~4%대로 내려앉았을 때도 5~6%대의 특판 예금을 내세웠다. 금융당국의 압박으로 전 금융권의 정기예금 금리가 연 3%대로 내려가는 상황에서 고금리 예금으로 금융소비자들의 눈길을 사로잡는 것이다.

최근까지도 일부 지역 새마을금고에서는 연 5%대 정기예금 특판을 내놓고 있다. 시중은행 정기예금 금리가 연 3% 중반대, 저축은행이 연 3% 후반대라는 점에 비춰보면 높은 수준의 금리다.

18일 기준 금융상품 비교 기업 마이뱅크에서 예금금리가 연 5%대를 넘기는 상품은 모두 새마을금고 상품으로 집계됐다. 시중은행에서는 볼 수 없는 연 4%대 후반의 상품들도 모두 새마을금고 상품이었다.

이런 고금리 예금만이 새마을금고의 장점은 아니다. 새마을금고 조합원(준조합원)이면 1인당 최대 3000만원 예·적금까지 비과세 혜택도 볼 수 있다. 조합원이 되면 예·적금 3000만원까지 이자소득세 14%가 부과되지 않는다. 농어촌특별세(농특세) 1.4%만 부담하면 된다. 65세 이상은 1인당 5000만원까지 이자소득세와 농특세 15.4% 면제 혜택을 누릴 수 있다.

따라서 조합원(준조합원)에 주어지는 비과세 혜택을 고려하면, 1금융권 은행 예·적금과 상호금융기관의 예·적금 상품의 금리가 같더라도, 새마을금고의 수익률이 더 높아지는 셈이다.

아울러 새마을금고는 매년 전년 실적을 바탕으로 출자금에 대한 배당을 실시하는 만큼 새마을금고 조합원이라면 배당금도 받을 수 있다. 새마을금고중앙회는 새마을금고 회원에게 2022년 기준 배당금으로 총 5956억 원을 지급한 바 있다. 이는 2021년보다 약 2041억원 늘어난 액수다.

조합원이 되는 방법은 직장이나 등본상 주소지 소재 상호금융기관에서 출자금을 내고 출자금통장을 만들면 된다. 조합원의 경우 출자 금액만큼 배당도 받을 수 있고, 출자금 1000만원까지는 소득세(14%)가 면제된다.

IMF도 버텨낸 기초체력

지난 1997년 외환위기(IMF)가 우리나라를 휩쓸었을 당시 많은 금융기관이 부실화돼 문을 닫거나 정부로부터 공적자금을 수혈받아 연명했다. 그 와중에 새마을금고는 유일하게 공적자금을 수혈받지 않고 살아남을 수 있었다.

새마을금고가 IMF 당시 공적자금을 수혈받지 않고도 버틸 수 있었던 데에는 새마을금고중앙회를 중심으로 독립적인 예금자보호준비금을 운용하는 등 금융기관이 갖춰야 하는 '안전장치'를 확보해 둔 것이 결정적이었다.

이와 관련 새마을금고는 중앙회를 중심으로 1983년부터 예금자보호를 위한 안전기금 사업을 펼쳐왔다. 예금자보호준비금은 지역 금고의 부실로 고객(예금자)이 예금을 지급하지 못할 경우 최대 5000만원까지 예금을 보호하는 재원이다. 다른 금융회사가 예금보험공사의 도움을 받는 것과 달리 스스로 자생할 수 있는 기반을 갖춰둔 것이다.

새마을금고는 IMF를 교훈 삼아 예금자보호준비금 관리에도 만전을 기하고 있다. 예금자보호준비금의 독립성을 확보하기 위해 중앙회 결산과 별도로 예금자보호준비금을 운영하고 있다. 특히 예금자보호준비금은 특별회계항목으로 일반회계와 구분되어 관리되고 있다. 지난해 말 기준 새마을금고 예금자보호준비금 특별회계의 총자산은 2조3858억원이다.

또 새마을금고는 상호금융권에서 유일하게 지급준비금 제도를 운영하고 있다. 지불준비금제도는 일종의 비상 자금으로 전국 금고의 여유자금을 중앙회의 상환준비금으로 예치하는 제도를 말한다. 새마을금고는 금고의 부실로 고객에게 예금을 지급할 수 없을 때도 바로 자금을 찾아갈 수 있도록 하기 위해 마련됐다. 이는 2월말 기준 현재 13조1103억원이다.

새마을금고 관계자는 "새마을금고가 IMF를 공적자금없이 견딜 수 있었던 이유로는 기업금융보다는 서민금융 위주로 취급했기 때문도 있지만 예금자보호를 선제적으로 도입했기에 가능했다"면서 "새마을금고는 금융감독원이 예금자보호제도를 설립하기 전인 1983년부터 에금자보호제도를 선제적으로 운영하며 안전성을 확립해 나갔다"고 설명했다.

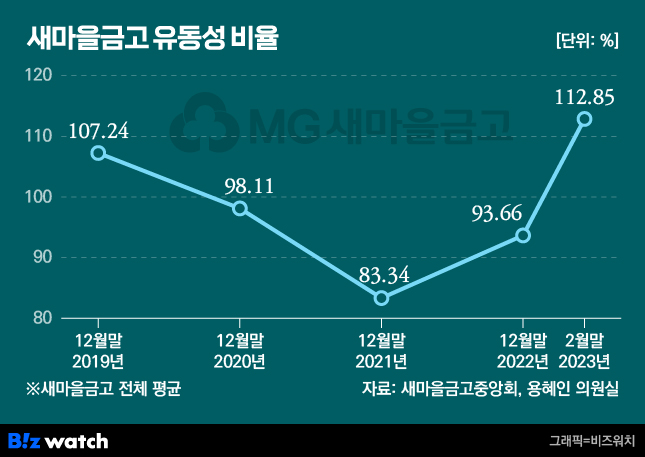

금융회사의 안정성의 지표 중 하나인 유동성 비율도 시중은행과 별반 다르지 않다. 유동성 비율은 금융사가 현금화할 수 있는 유동자산을, 같은 기간내 갚아야 하는 유동부채로 나눈 값이다. 예기치 않은 위기 상황 발생시를 대비한 대표적인 건전성 지표로 100%가 안전선 기준이다. 다만 100%를 넘지 않더라도 유사시에는 상환준비금이나 차입금 등을 통해 리스크를 해소할 수 있다.

행정안전부가 용혜인 기본소득당 의원실에 제출한 자료에 따르면, 전국 새마을금고 1294곳의 평균 유동성 비율은 2월말 기준 112.85%로 나타났다. 지난해 말 기준 은행들의 유동성비율이 △국민은행 99.74% △신한은행 98.91% △하나은행 100.99% △우리은행 102.40% △농협은행 108.99% 수준이라는 점을 고려하면 새마을금고는 은행에 버금가는 자산건전성을 갖췄다는 의미다.

새마을금고중앙회는 "비율이 100% 미만이라고 하더라도 중앙회와 금고에서 자체 보유중인 상환준비금을 통해 예금 지급에 문제가 없고, 즉시 공급이 가능하다"며 "감독기준 개정(행안부 고시) 통해 유동성 비율을 100% 이상 달성토록 해 더욱 안정적으로 관리할 예정"이라고 말했다.