자사주 매입이 반드시 능사가 아니라는 지적도 있다. 자사주를 매입한 후 소각하지 않고 다시 처분하면 일시적 효과에 그칠 수 있다.

자사주 매입이 배당과 함께 기업들의 유보 현금을 활용하는 수단인 만큼 미래를 위한 투자를 위축시킬 수 있다는 우려도 만만치 않다.

◇ 매입만 하면 효과 의문

자사주 매입만으로도 주가에 긍정적인 영향을 미치지만 취득 후 계속 보유와 소각엔 큰 차이가 있다. 매입한 자사주를 소각하면 주식 수가 영구적으로 줄어들지만 계속 가지고 있으면 유통 주식은 당장 줄지만 기업의 필요와 판단에 따라 되팔 가능성이 남아있다.

따라서 자사주 취득 자체만으로는 주식 수 감소 효과가 일시적이라는 평가다. 지난 2015년 이후 취득한 자사주의 76.6%가 소각되면서 자사주 취득 후 소각 비중은 다행히 높아지고 있다. 반면 삼성전자를 제외하면 코스피 기업의 자사주 취득 대비 소각률은 7.3%로 확 떨어진다.

자본시장연구원은 "취득한 자사주 중 일부는 다시 시장으로 들어온다는 점을 고려하면 자사주 취득에 대한 평가가 달라질 수 있다"며 "주주환원이 아닌 주가관리나 자사주를 통한 자금조달 수준으로 활용하고 있을 가능성이 높다"고 지적했다.

실제로 자사주 매입 공시에서 명시된 취득 목적 가운데 '주가 안정'이 차지하는 비중이 가장 높지만 '운영자금 확보'나 '임직원 성과급 지급' 목적도 많았다.

◇ "미래 투자가 먼저" 항상 딜레마

주주환원도 중요하지만 투자가 우선되어야 한다는 반론도 여전히 존재한다.

물론 최근 20년간 한국 기업의 주주 보상은 투자 위주로 이뤄졌고, 주주환원을 확대해야 한다는데 초점이 맞춰진 것이 사실이다. 저성장이 고착화하고 미래 경기에 대한 불확실성으로 과감한 투자를 통한 선제적 대응이 어려워졌다는 분석도 있다.

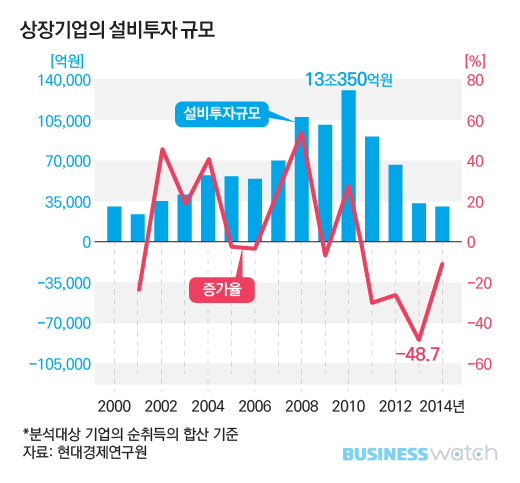

그런데도 기업들의 투자가 줄고 있다는 점은 분명 좋은 신호는 아니다. 실제로 금융위기 이후 설비투자 증가율은 계속 둔화하고 있다. 올해 들어 반도체 등 일부 업종을 중심으로 설비투자가 늘고 있긴 하지만 제조업 평균가동률은 여전히 낮은 수준에 머물면서 추세적 확대가 쉽지 않은 상황이다.

현대경제연구원에 따르면 2000년 이후 상장기업의 투자성향 지수는 계속 하락하고 있는 반면 내부 유보율은 2000년 389.6%에서 2014년 828.3%로 껑충 뛰었다. 상장기업의 설비투자 규모도 2010년 이후 계속 감소하면서 2010년 13조원 수준에서 2014년 3조원대로 급감했다.

설비투자 감소는 기업은 물론 국가적인 차원에서도 바람직하지 않다. 설비투자가 줄면 중장기적으로 미래 먹거리 발굴에 소홀할 수밖에 없고, 자본축적이 줄면서 성장 잠재력을 갉아먹을 수 있다. 국회 예산정책처의 내년 경제전망에 따르면 내년 경제성장률은 2.8%로 전망되고 있는데 건설과 설비투자 감소에 따른 여파가 가장 큰 것으로 분석된 바 있다.