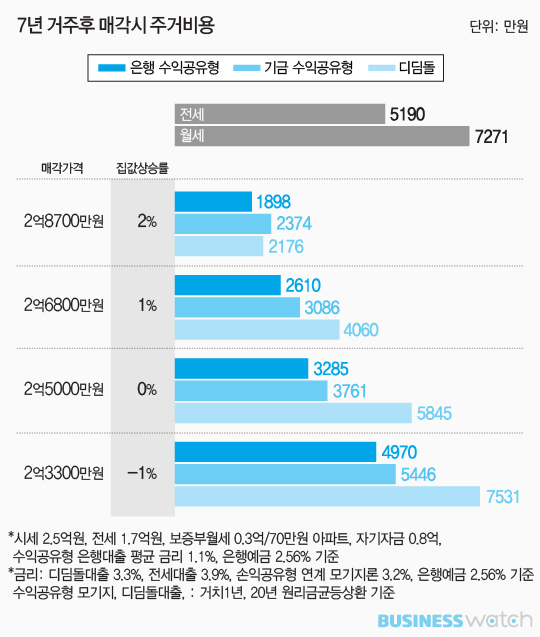

이 상품은 7년간 연 1% 대 초저리 금리가 적용되지만 집값이 2% 이상 오르면 이자부담 절감분보다 차익에서 은행 몫으로 떼주는 부분이 커져 디딤돌대출 등 다른 주택담보대출 등에 비해 손해를 본다. 집값이 연 2% 이상 떨어져도 전세나 월세 방식에 비해 주거비용 부담이 커진다.

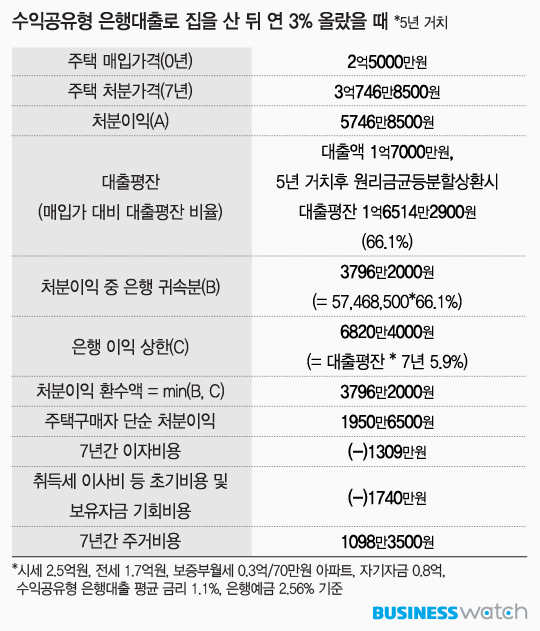

수익공유형 은행대출로 산 집이 7년동안 연 3% 오른 경우를 시뮬레이션을 통해 살펴봤다. 자기자금 8000만원이 있는 사람이 매매가 2억5000만원, 전세가 1억7000만원(월세 3000만원/70만원)짜리 아파트를 20년 만기, 5년 거치 후 원리금 균등분할방식으로 매입한 경우다. 변동금리 상품이지만 7년간 금리는 1.1%로 가정했다.

집값이 매년 3% 오른다면 7년 후 이 집의 가격은 3억747만원이된다. 매입가 2억5000만원을 빼면 단순 처분이익은 5747만원이다. 은행 수익공유형은 처분이익에서 대출평잔 비율만큼 은행 몫으로 내어줘야 한다.

최초 5년은 이자만 내고 6년차부터 원리금을 함께 갚는다고 할 때 대출평잔은 1억6514만원, 매입가 대비 평잔비율은 66.1%다. 처분이익에서 이 비율만큼인 3796만원이 은행 몫이 되고 주택 구입자에게는 1951만원이 남는다.

국토교통부는 이 상품의 은행 이익 상한을 연 7%로 잡을 예정인데, 1.1%는 대출기간 이자로 냈기 때문에 나머지 5.9%를 적용해 은행 이익 상한을 정하게 된다. 이 사례에서는 대출평잔에 따라 6820만원이 은행이 가져갈 수 있는 최대 이익이 된다. 이는 집값이 아무리 많이 올라도 은행이 가져갈 수 있는 상한금액이다.

하지만 1951만원이 주택 구입자에게 고스란히 투자수익이 되는 것은 아니다. 7년간 들인 금융비용과 세금, 이사비용 및 보유자금에 대한 기회비용을 빼야 이 기간동안의 주거비용을 알 수 있다.

1억7000만원에 대한 1.1% 대출의 7년간 이자비용 1309만원과 취득세 재산세 및 이사 비용과 보유자금에 대한 기회비용은 1740만원을 감안하면 돈이 남는 것이 아니라 7년간 주거비용으로 1098만원[(1309만원+1740만원)-1951만원)]이 드는 것으로 나타난다.

이는 같은 기간 이 집을 전세와 월세로 살 때 드는 비용 각각 5190만원, 7271만원과 비교하면 확실히 유리하다. 다만 연 3.3% 금리의 디딤돌대출로 집을 산 경우는 집값 상승분을 집주인이 고스란히 취할 수 있어 이자비용을 제하고도 30만원 가량 수익이 생긴다.

즉 이 상품은 집값 상승률이 연 2%대 후반을 넘어서면 주거비용 절감 및 투자수익 극대화 측면에서 '최적' 범위를 벗어난다. 또 집값 변동률이 -1%대 후반을 넘어가게 되면 아무리 초저금리로 집을 샀다고 해도 전세에 비해 주거비용이 커진다.

다시 말해 은행 수익공유형 대출은 집값 변동률이 낮게는 연 -1%에서 높게는 2% 사이에 있을 때 다른 대출 상품을 통해 집을 산 경우나 전세나 월세로 사는 것보다 주거비용을 최소화 할 수 있다.

| ▲ 자료: 국토교통부, 우리은행 종합. 그래픽= 김용민 기자 |