국내 제약바이오 업계의 기술수출(L/O) 실적이 전년보다 대폭 쪼그라들었다. 다만, 반환 의무가 없는 선급금 규모가 증가한 점은 긍정적이라는 평가다. 이 가운데 에이비엘바이오의 경우 L/O는 물론 선급금 규모도 가장 큰 것으로 나타나며 선방했다. 국내 기업의 주요 수익원인 L/O 거래가 막히면 바이오 산업 기반이 흔들릴 수 있는 만큼 L/O 활성화를 위한 전략이 필요하다는 분석이 나온다.

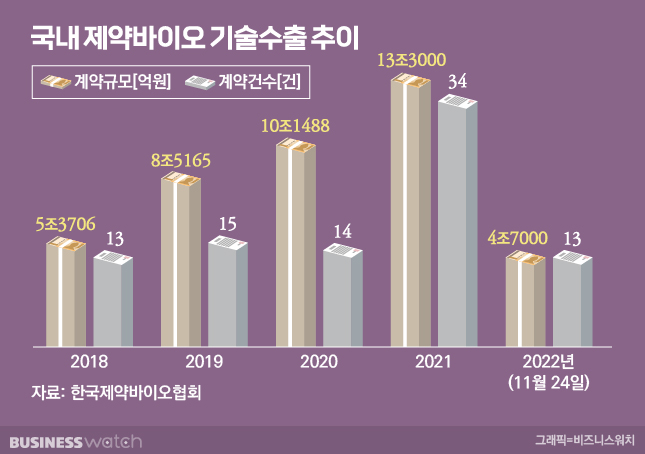

L/O, 지난해 34건→올해 13 '대폭' 축소

25일 제약바이오 업계에 따르면 올해 국내 제약바이오 기업들의 L/O 규모는 4조7000억원이었다. 역대 최고 기록을 세웠던 지난해 L/O 규모(13조3723억원)의 3분의 1 수준이다. 계약 건수 역시 지난해 34건에서 올해 13건으로, 대폭 줄었다.

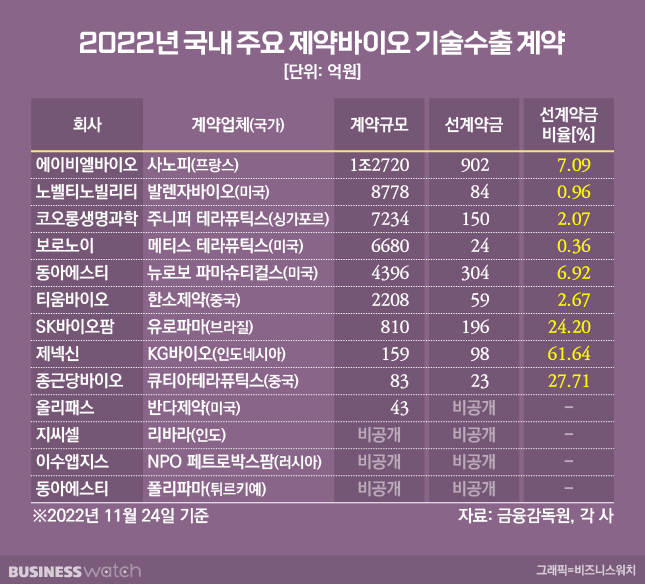

세부적으로 들여다보면, 전통 제약사보단 바이오벤처의 성과가 두드러졌다. 단일 계약 규모가 가장 컸던 곳은 프랑스 사노피에 퇴행성뇌질환 치료체 후보물질 'ABL301'을 L/O한 에이비엘바이오였다. 에이비엘바이오는 지난 1월 사노피와 10억6000만달러(약 1조2720억원) 규모의 L/O 계약을 체결, ABL301의 개발 및 상업화를 위한 전 세계 시장의 독점적 권리를 이전했다. ABL301은 에이비엘바이오의 '그랩바디-B' 플랫폼 기술을 적용한 이중항체 후보물질이다.

이어 노벨티노빌리티, 코오롱생명과학, 보로노이 등이 뒤를 이었다. 노벨티노빌리티는 지난 2월 cKIT 표적 자가면역 질환 치료제 후보물질 'NN2802'를 미국 바이오벤처 발렌자바이오에 7억3325만달러(약 8778억원) 규모로 L/O했다. cKIT는 비만세포 및 신생 혈관의 비정상적인 증식에 관여한다고 알려진 단백질이다. 보로노이는 9월 미국 바이오벤처 메티스 테라퓨틱스와 고형암 치료를 위한 위한 경구용 인산화효소 저해 물질에 대한 L/O 계약을 맺었다. 총계약 규모는 4억8220만달러(약 6680억원)였다.

계약 건수 줄었지만, '선급금'은 늘었다

지난해보다 총계약 규모는 줄었지만, 선급금 규모가 증가한 점은 긍정적이다. L/O 계약의 경우 기술을 이전 받은 기업의 연구개발(R&D) 상황에 따라 권리가 반환되거나 계약이 해지될 수 있다. L/O한 후보물질이 개발이나 상용화로 이어져야만 수령할 수 있는 최대 금액인 총 L/O 계약 규모와 달리, 선급금(업프론트)은 반환 의무가 없다. 업계에선 전체 계약 규모 대비 선급금 비율이 높을수록 개발이나 상용화 가능성이 높다고 본다. 올해 선급금을 공개한 9개 기업의 총선급금 규모는 1840억원으로, 전년 1739억원보다 증가했다.

에이비엘바이오는 L/O에 성공한 국내 기업 중 선급금 규모도 가장 컸다. ABL301 계약의 선급금은 총계약 규모의 7% 정도인 902억원으로 책정됐다. 회사는 지난 3월 선급금을 수령한 데 이어 9월 단계별 기술료(마일스톤) 일부(약 278억원)를 추가로 수령했다. 이를 통해 L/O 수익만으로 흑자 전환이 가능할 것이라는 기대도 나온다. 지난 7월 브라질 유로파마에 뇌전증 신약 '세노바메이트'를 L/O한 SK바이오팜의 선급금 비율도 24%에 달했다.

미국 바이오벤처 뉴로보 파마슈티컬스에 신약 후보물질 2종을 L/O한 동아에스티의 선급금 비율도 7%에 가까웠다. 동아에스티는 L/O 계약과 함께 뉴로보 인수 계획을 밝힌 바 있다. 제넥신은 총계약 규모(159억원)는 작지만, 선급금 비율을 62%까지 높였다. 회사는 지난 3월 인도네시아 KG바이오와 지속형 빈혈치료제 후보물질 'GX-E4'의 L/O 계약을 확장했다. 다만, KG바이오는 제넥신이 인도네시아 의약품 업체 칼베 파마와 함께 설립한 합작사다.

산업 붕괴 우려…"적정 가격 책정 필요"

올해 국내 제약바이오 기업들의 L/O 실적이 부진했던 원인은 녹록지 않은 시장 환경 때문이다. 각국 중앙은행의 금리 인상으로 금융시장이 얼어붙으면서 글로벌 제약사(빅파마)도 투자를 줄이는 분위기다. 경기 침체를 대비해 기술도입이나 전략적 투자 등에 쓸 비용을 줄이고 현금을 비축하려는 경향이 나타난 것이다. 실제 노바티스나 브리스톨마이어스스큅(BMS), 애브비 등 빅파마는 대규모 구조조정에 돌입하거나 관련 계획을 발표한 상태다.

업계에선 글로벌 L/O 시장이 축소되면 국내 바이오 산업 기반이 무너질 수 있다고 우려한다. 국내 기업은 임상 초기 단계의 신약 후보물질을 해외 기업에 L/O해 계약금을 받고, 이를 다시 R&D에 투자하는 수익 모델을 구축해왔다. 신약 개발과 상용화까지 직접 나서기엔 자금력과 기술력이 부족한 탓이다. 특히 L/O 기회가 줄면서 국내 기업공개(IPO) 문턱을 통과하는 게 더욱 힘들어졌다는 지적도 있다. L/O 성과는 기술평가특례 상장을 위한 필수 조건으로 꼽힌다.

전문가들은 국내 기업이 신약 파이프라인의 가격을 낮게 책정하더라도 적극적으로 L/O 계약을 추진해야 한다고 강조한다. 호황기에 지나치게 높아졌던 파이프라인의 가치가 적정 수준을 찾아가고 있다는 설명이다. 또 코로나19 풍토병화(엔데믹) 국면에 접어들면서 국제 학회와 대면 미팅이 늘면 L/O 시장이 서서히 활기를 띨 것이라는 전망도 제기된다.

업계 관계자는 "기술수출은 국내 기업들이 R&D 기반을 마련하고 세계 무대에서 인지도를 쌓기 위해 꼭 필요한 전략"이라며 "그동안 가격 조건이 맞지 않아 계약을 보류했던 기업의 경우 적정 가격을 제시하거나 선급금 비중을 낮춰 리스크를 줄이는 등 L/O 활성화를 위한 노력이 필요하다"고 말했다.