금호아시아나계열 저비용항공사(LCC) 에어부산이 유가증권시장 문을 두드린다. 2014년과 2015년에 이어 세 번째다. 경쟁이 심화되고 있는 LCC 업계에서 상장을 통해 영업력을 강화하는 한편 모회사 아시아나항공 재무 여력에 힘을 보태는 효과가 있을 것으로 기대된다. 하지만 증시가 지지부진해 기업 평가가 제대로 이뤄질지는 지켜볼 일이다.

◇ 영남권 중심으로 사업 확대

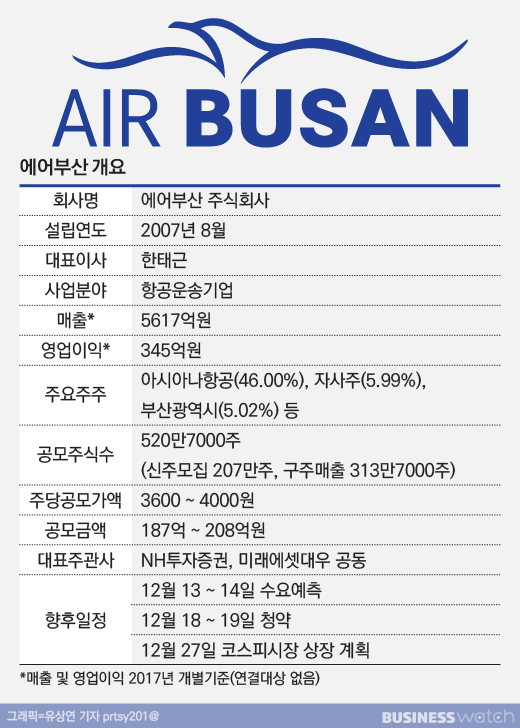

에어부산은 13일 서울 여의도에서 기업공개(IPO) 기자간담회를 개최했다. 한태근 에어부산 대표이사는 연내 유가증권시장 상장 의지를 내보이는 한편 향후 사업 계획에 대해 설명했다.

에어부산은 금호아시아나그룹 LCC 계열사로 2007년 설립됐다. 국내에선 2005년 제주항공 설립에 이어 두 번째로 세워진 LCC다. 김해공항을 거점으로 주로 중국과 일본, 동남아 등지 항로에 주력하고 있다.

모회사는 아시아나항공이다. 아시아나항공의 에어부산 지분율은 46%. 이밖에 에어부산이 자사주로 5.99%, 부산광역시가 5.02%를 보유하고 있다. 나머지 대부분은 부산 지역 내 주주들과 서원유통 동일건설 세일철강 등 중소기업이 갖고있다.

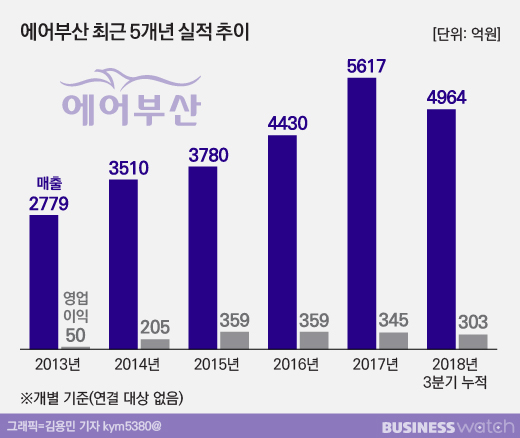

지난해 매출(개별 기준)은 5617억원으로 전년 동기 대비 26.8% 증가했다. 최근 3년간 연 평균 성장률은 21.9%다. 이에 반해 영업이익은 거의 제자리걸음 상태다. 지난해 영업이익은 345억원. 2016년 대비 3.9% 축소했다.

덩치가 커졌음에도 주머니에 돈이 덜 들어온 것은 사드 설치로 인한 중국 한한령 규제와 일본 내 지진 태풍 등 자연재해 등이 관광 수요를 억눌렀기 때문이다. 에어부산은 노선을 다양화하고 부가서비스를 확대해 영업이익을 개선해 나간다는 설명이다.

◇ 두 번의 실패…"삼수는 성공해야"

에어부산의 연내 유가증권시장 상장 시도는 IPO 시장에서 뜨거운 감자였다. 최근 3년간 제주항공에 이어 진에어, 티웨이항공이 잇따라 상장하면서 에어부산의 상장 가능성이 활발하게 거론됐고 올 8월 이사회에서 관련 안건이 결의되면서 기정사실화됐다.

에어부산 관계자는 "국내 LCC 업체 대부분이 상장한 상황에서 영업·마케팅 측면을 강화하기 위해 에어부산도 상장해야 한다는 공감대가 형성됐다"며 "경쟁이 치열한 LCC 시장에서 뒤쳐지지 않기 위해서라도 이번 상장은 성공해야 한다"고 말했다.

2014년과 2015년에 걸쳐 두 차례 상장을 시도한 이력도 상장 추진에 힘을 실었다. 당시 상장 시도에 대해 일부 주주들은 상장 후 아시아나항공이 지분을 털고 나갈 가능성을 제기하는가 하면 상장 후 에어부산의 지역색이 빠질 것이라는 우려의 목소리를 냈다. 상장까지는 아직 더 성장해야 한다는 지적도 잇따랐다.

한 대표는 "현재 증시가 부진하지만 8월 이사회 결의 후 한 차례 더 미루면 시장 신뢰를 잃을 것이란 우려가 있었다"며 "현재 주주들은 전력을 다해 지원할 것이란 의지를 비친 상태"라고 전했다.

상대적으로 낮게 책정된 공모가격은 상장 의지에 대한 반증이다. 에어부산의 주당 공모희망가액은 3600~4000원. 공모주식수는 520만7000주로 신주모집 207만주, 구주매출 313만7000주를 배정했다. 여기에 최근 12개월 수익을 적용하면 PER(주가수익비율)은 6배가 채 안된다. 올 8월 티웨이항공이 PER 9.2배를 적용한 것과 비교해 낮은 수준이다.

◇ 그룹도 '덩실덩실'

에어부산 상장은 그룹 차원에서도 다양한 시너지 효과를 낼 수 있을 것이란 전망이다. 에어부산은 금호아시아나그룹 내 아시아나항공 아시아나IDT 아시아나세이버 에어서울 등 항공 계열사들과의 협력을 통해 금호아시아나그룹이 항공 산업에 특화된 그룹으로 성장할 수 있도록 힘을 보탤 방침이다.

특히 김해 지역을 중심으로 일본 중국 동남아 등 단거리 운행에 집중하고 있어 중장거리 노선에 힘을 싣고 있는 아시아나항공과 장단거리 역할 분담도 거론된다. 한 대표는 "상장 후에는 모회사와 협력할 것은 협력하고 경쟁할 것은 경쟁하면서 각자도생해야한다"며 "영업 측면에서 충돌할 일은 없을 것"이라고 강조했다.

금호아시아나항공의 재무구조 개선에도 적잖은 도움을 줄 것으로 보인다. 비상장 자회사가 상장을 하게 되면 모회사 부채 비율 개선효과가 생긴다. 지난달 말 기준 아시아나항공의 차입금 잔액은 3조3510억원이다. 작년 말 4조570억원에서 7060억원 감소했다. 아시아나항공으로써는 상장이 반가울 수밖에 없다.

최근 증시가 지지부진한 것은 극복해야 할 과제다. 13일 종가 기준 코스피지수는 2095.55. 올 초 2600 언저리까지 올라갔던 것과 비교하면 20% 이상 고꾸라졌다. 미중 무역분쟁부터 내년 세계 성장률 둔화 등 악재가 끊이지 않고 있는 탓이다. 향후 유가 상승과 LCC 업계 경쟁 심화에 따른 수익성 감소도 고려해야 할 사항으로 꼽힌다.

수요예측은 이달 13일부터 14일까지 진행한다. 청약은 18일부터 19일까지다. 이달 말 유가증권시장 상장이 목표다. 공모 자금은 항공기 구입과 항공훈련센터 구축, 정비고 확장 등에 투입할 계획이다. 대표주관사는 NH투자증권과 미래에셋대우다.