찬바람이 불면 배당주의 인기가 쑥 올라간다. 내달 결산을 앞두고 배당 기준일이 다가오기 때문이다. 쏠쏠한 배당 수익률은 물론, 대차거래잔고가 높을 경우엔 숏커버링으로 인한 주가 상승을 기대할 수 있다.

다만 배당 확정 후 매도 물량이 쏟아지면서 주가가 급락할 위험도 있다. 배당 수익률과 배당락 영향 등 여러 측면에서 고민할 필요가 있다.

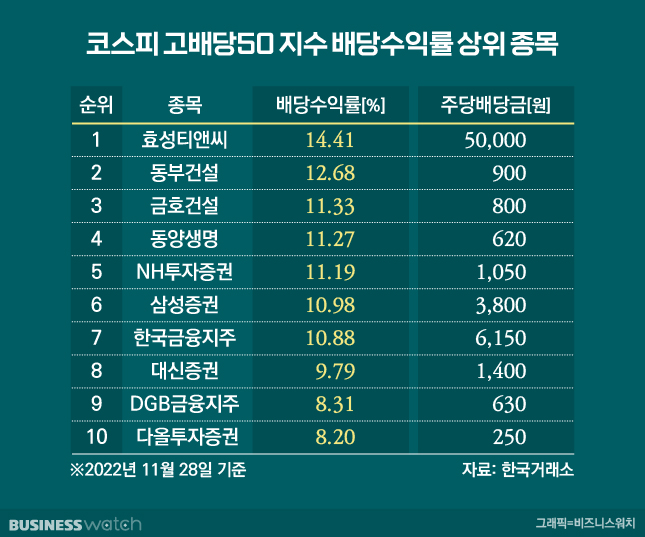

배당 수익률 10% 상회 종목은?

29일 금융투자업계에 따르면 국내 상장사의 투자자들은 12월 결산법인의 배당을 위한 주주 권리를 확보하기 위해 내달 27일까지는 주식을 보유하고 있어야 한다. 다만, 기준일은 회사 정관에 따라 달라질 수 있다. 배당 유무나 규모는 내년 이사회와 주주총회를 통해 결정된다.

배당 기준일이 다가오면 투자자들의 고배당 주에 대한 관심이 높아진다. 최근 배당 수익률 상위 종목을 모아둔 코스피 고배당50 지수는 10월말 대비 6.19% 뛰었다. 이는 같은 기간 코스피지수의 상승폭(4.99%) 대비 약 1%포인트 높다. 고배당50 지수 편입 종목은 삼성전자, 현대차, 기아 등 대형주를 비롯해 금융지주와 증권, 보험 등의 금융주들이 있다. 금융주 비중은 70%가량을 차지한다.

이중에서도 배당 수익률이 10%가 넘는 종목들에 주목할 필요가 있다. 배당수익률이란 주가 대비 배당금의 비율이다. 한국거래소에 따르면 11월28일 기준 효성티앤씨(14.04%), 동부건설(12.73%), 동양생명(11.44%), 금호건설(11.27%), NH투자증권(11.13%), 삼성증권(10.87%), 한국금융지주(10.87%) 등이 있다.

"대차잔고도 감안해야, 배당락 유의"

공매도 잔고가 높은 종목들의 경우 주가 상승 수혜까지 노려볼 만하다. 연말에는 공매도로 빌린 종목을 되갚기 위해 해당 종목을 매수하는, 이른바 '숏커버링'이 발생하기 때문이다. 빌려간 주권을 돌려줘 배당 권리를 본래의 소유주에게 귀속시키는 조치다.

이 때문에 대차잔고가 12월에 대폭 감소하고 연초가 되면 다시 늘어나는 패턴이 반복된다. 대차잔고는 장외에서 외국이나 기관이 빌린 물량이다. 모두 공매도로 이어지진 않지만 공매도 대기물량으로 취급된다. 삼성증권에 따르면 지난해 11월에는 대차잔고가 100만주 줄어든 한편, 다음 달인 12월에는 1억6400만주나 감소했다.

전균 삼성증권 연구원은 "국내 주식시장에서 연말에 대차잔고가 감소하고 연초에 대차잔고가 다시 증가하는 현상은 배당금 관련 업무를 피하기 위한 대차상환과 재대여가 이뤄지기 때문"이라고 설명했다.

고배당50 편입 종목 가운데 대차잔고 잔액 상위 종목은 금호건설(5992억원), 금호석유(5764억원), 기아(4950억원), 기업은행(4938억원), 노루페인트(2969억원) 등이 있다. 주수 기준으로는 노루페인트(5722만주), 대신증권(2310만주), 기업은행(979만주), 금호석유(642만주), 기아(606만주) 등이 상위권이다.

배당 수익률이 높을수록 연말 배당금 압력으로 인해 주가 흐름이 좋은 경향도 나타난다. 교보증권에 따르면 2021년 11월 말 대차잔고 상위 50종목중 31종목(62%)이 코스피지수보다 높은 수익률을 기록했다. 특히, 전년도 배당수익률 1% 이상인 경우엔 18종목 중에서 13종목(72%)가 코스피지수 수익률을 뛰어넘었다.

문제는 배당 기준일 지나면 배당락이 발생할 우려도 있다는 것이다. 배당을 받기 위한 요건을 맞춘 주주들이 배당 기준일 이후 물량을 던지고 나면 주가가 가파르게 하락하는 현상이다. 올해는 12월28일이 배당락일이다.

그러나 배당락을 감안하더라도 배당락 이후에도 주식을 보유하는 게 낫다는 의견도 있다. 신한투자증권에 따르면 2008년 금융위기 이후 코스피의 배당 수익률과 배당락일 시초가 하락률 차이는 평균적으로 1.16%포인트를 기록했다. 이는 배당락으로 인한 주가 낙폭보다 배당수익률이 더 크다는 것을 의미한다.

이정빈 신한투자증권 연구원은 "코스피와 코스닥 모두 실질 배당 수익률 측면에서 배당락 전에 매도하는 것 보다 주식을 보유하는 것이 더 유리하다"고 말했다.

이어 증시가 연초에 우상향하는 추세를 보이는 '1월 효과'를 고려했을 때 소형주의 매력도가 더 높다고 전망했다. 이 연구원은 "사이즈 측면에서 코스피, 코스닥 모두 소형주가 좋았고 스타일 효과는 상대적으로 감소했다"며 "시장 전체로 보면 코스피보다는 코스닥의 수익률이 평균적으로 좋았다"고 덧붙였다.