상장지수펀드(ETF) 경쟁이 심화하면서 자산운용사들의 보수 인하 경쟁도 치열해지고 있다. 운용사가 ETF로 수익을 올리기 위해서는 적정 보수를 받아야 하는데 상품 차별화를 위해 스스로 보수를 낮추는 것이다.

이 과정에서 운용사의 ETF 라인업 중 가장 순자산총액이 많은 인기상품이 '빛 좋은 개살구'로 전락하기도 한다. 운용보수가 낮아 운용 규모 대비 벌어들이는 수수료 수입이 쪼그라들어서다.

수익성을 포기하더라도 경쟁사가 강점을 가진 분야에서 투자금을 이동시키려는 목적도 들어있다. 경쟁에서 밀린 분야의 ETF 보수를 압도적으로 낮춰 자사의 브랜드를 알리는 '미끼상품'으로 만드는 것이다.

점유율 높인 ETF, 수익성 도움 안 된 이유

비즈워치는 자산운용사의 개별 ETF 보고서상 운용보수 수입을 전수조사하는 방식으로 ETF 시장점유율 상위 8개 자산운용사가 지난해 ETF로 벌어들인 수입 내역을 조사했다. 조사 결과 회사의 시장점유율을 높인 대규모 상품이 실제 회사 이익에 크게 기여하고 있지 않았다.

특히 지난해 몸집을 급격하게 키운 금리형 ETF는 조 단위의 운용규모에도 그에 맞지 않는 수준의 보수 수입을 거뒀다. 운용사 보수경쟁 과정에서 운용보수가 낮아지면서다.

지난해 말 기준 삼성자산운용의 ETF 중 규모가 가장 큰 상품 2위와 3위는 금리형 ETF인 'KODEX CD금리액티브(합성)'(5조9745억원), 'KODEX KOFR금리액티브(합성)'(4조4865억원)이다. 미래에셋운용 ETF 중 규모가 가장 큰 상품 1~2위는 금리형 ETF인 'TIGER CD금리투자KIS(합성)'(6조6923억원), 'TIGER KOFR금리액티브(합성)'(5조732억원)이다.

이처럼 금리형 상품은 삼성·미래에셋운용의 ETF 시장점유율 전쟁의 주축 상품으로 떠올랐다. 그러나 정작 수익성에는 높은 기여를 하지 못했다. 두 회사의 보수 경쟁에 의해 운용보수가 저렴하게 책정됐기 때문이다. 마케팅 등 제반 비용을 감안하면 적자나 다름없다.

삼성운용은 지난해 KODEX CD금리액티브(합성)와 KODEX KOFR금리액티브(합성)로부터 각각 1억5905만원, 14억1620만원의 보수를 확보했다. 이는 삼성운용이 벌어들인 ETF 보수 비중의 0.2%, 1.7%에 불과했다. 미래에셋운용은 TIGER CD금리투자KIS(합성)와 TIGER KOFR금리액티브(합성)로부터 10억4800만원, 2억9100만원의 수수료를 받았고 보수 비중 1.5%, 0.4%였다.

두 운용사의 경쟁은 지난 2022년 4월 삼성자산운용이 KODEX KOFR금리액티브(합성)를 출시하면서 시작됐다. 삼성운용은 해당 ETF의 총보수를 0.05%로 출시했다. 앞서 시장에 상장한 미래에셋의 금리형 ETF인 TIGER CD금리투자KIS(합성) 총보수(0.15%)보다 크게 낮은 수준이었다. 투자금이 KODEX KOFR금리액티브(합성)에 몰리자 미래에셋운용은 같은 해 5월 TIGER CD금리투자KIS(합성)의 총보수를 0.03%로 낮췄다.

6개월 뒤 미래에셋운용은 삼성운용과 같은 KOFR금리를 추종하는 TIGER KOFR금리액티브(합성)를 총보수 0.03%로 설정해 출시하기도 했다. 이후 2023년 6월 삼성운용은 미래에셋의 TIGER CD금리투자KIS(합성)와 같은 CD금리를 추종하는 'KODEX CD금리액티브(합성)'를 총보수 0.02%로 설정해 맞불을 놨다.보수 경쟁에 등 터지는 중·소형사

이러한 보수 경쟁의 배경에는 ETF의 특성도 있다. ETF는 일반적인 펀드와 다르게 운용역의 역량과 상관없이 기초지수의 움직임에 따라서만 성과가 갈린다.

특히 같은 기초지수를 추종하는 상품이라면 보수가 더 낮은 ETF를 선택하는 것이 수익 측면에서 유리하다. 투자군이 비슷하더라도 지수가 달라 투자 비중이 갈리면 성과도 달라지겠지만, 기초지수까지 완전히 똑같다면 운용 능력만으로는 큰 차이를 내기 어렵기 때문이다.

따라서 투자자들은 유사한 상품이라면 더 저렴한 보수의 상품을 선택하는 경향을 보인다. 이 지점에서 운용사들은 투자자를 모으기 위해 보수를 더 낮추는 경쟁을 하게 되고, 브랜드 인지도가 낮은 중소형사에는 더 큰 타격으로 작용하는 모습이다.

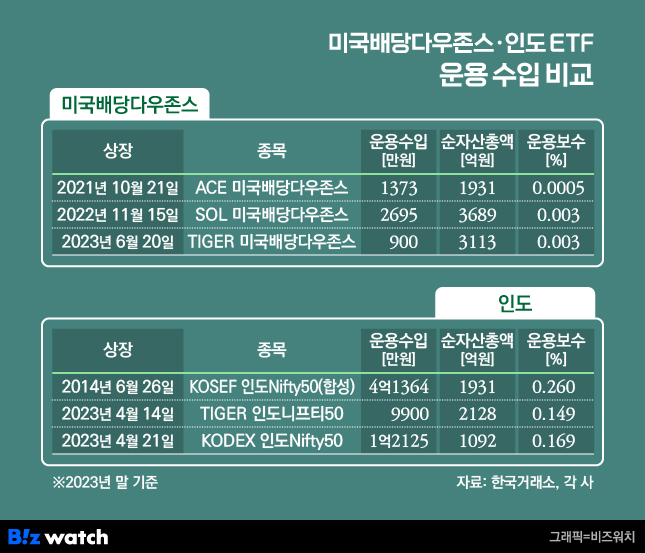

한국판 'SCHD'로 불리는 미국배당다우존스 ETF 시리즈의 출혈 경쟁이 대표적 사례다.

지난 2022년 11월 신한자산운용은 'SOL 미국배당다우존스'를 출시했다. 해당 ETF는 최소 10년 이상 지속해서 배당금을 지급하는 미국 기업 100개로 구성한 'Dow Jones US Dividend 100' 지수를 추종하는 상품이다.

해당 ETF로 투자자가 몰리며 순자산 규모가 커지자 같은 기초지수를 추종하는 ETF를 보유한 한투운용은 신한운용이 설정한 총보수(0.15%)보다 0.09%포인트 낮은 0.06%로 총보수를 낮춰 대응했다.

다음 해인 2023년 6월에는 미래에셋운용이 0.03%라는 파격적 보수를 앞세워 경쟁에 참여했고 결국 3개 ETF의 총보수는 모두 0.01%로 낮아졌다. 총보수 가운데 자산운용사가 받는 운용보수는 한투운용 0.0005%, 미래에셋·신한운용 0.003%로 사실상 제로에 가까운 수준이다.

이 같은 출혈 경쟁은 신한운용의 ETF 수입에 가장 큰 타격을 줬다. 지난해 말 기준 SOL 미국배당다우존스의 순자산은 3689억원으로 전체 ETF 라인업 중 2번째로 큰 규모를 차지했으나 벌어들인 보수 수입은 2695만원에 불과했다. 순자산 규모가 큰 주력 상품인 만큼 수익기여도 높아야 했으나 보수 인하 경쟁 과정에서 운용보수가 과도하게 줄어들면서 수익성이 깎였다.

신한운용은 지난해말 기준 NH-아문디자산운용보다 ETF 운용규모가 더 컸음에도 운용보수수입은 더 적었는데 이러한 경쟁이 원인이 된 것으로 보인다.

한투운용은 9번째 규모의 ETF였고, 미래에셋운용에선 25번째 규모의 ETF여서 타격이 덜했다.

키움투자자산운용도 대형사의 동종 ETF 출시로 수익성에 타격을 입었다.

지난해 4월 삼성운용과 미래에셋운용은 나란히 'KODEX 인도Nifty50', 'TIGER 인도니프티50'을 총보수 0.19%로 출시했다. 이는 기존 키움운용이 운용하는 'KOSEF 인도Nifty50(합성)'과 같은 인도니프티50지수를 추종하는 상품이다.

키움운용은 두 ETF 출시에 앞서 총보수를 0.49%에서 0.29%로 낮췄다. 해당 ETF는 키움운용 보수수입의 핵심상품으로 지난해 4억1364만원의 운용보수를 벌어들여 전체 보수 비중에서 21%를 차지했다. 만약 보수를 낮추지 않았다면 이보다 더 많은 수입을 거둘 수 있었으나 경쟁 ETF 출시로 보수를 낮추며 수입이 줄어든 셈이다.점유율 위한 극단적 보수 인하도

사실상 수익성을 아예 포기하면서까지 극단적으로 보수를 낮추는 사례도 간혹 나타나고 있다. 경쟁사에 밀려난 분야에서 매력도를 높여 투자자의 시선을 끌어와 시장점유율을 높이기 위해서다.

특히 올해는 삼성운용이 이러한 공격적인 보수인하 사례를 보여주고 있다.

지난 4월 삼성운용은 'KODEX 미국S&P500TR', 'KODEX 미국나스닥100TR', 'KODEX 미국S&P500(H)', 'KODEX 미국나스닥100(H)' 4종의 ETF 총보수를 0.05%에서 0.0099%로 낮췄다. 심지어 운용보수는 0.0009%로 정했다.

1조원의 순자산을 모아도 운용보수는 900만원밖에 안 되는 셈인데 사실상 해당 ETF의 수익성을 포기하겠다는 의미나 다름없다. 그럼에도 이처럼 보수를 극단적으로 낮춘 이유는 해외 주식형 ETF의 경쟁력을 높이기 위해서다.

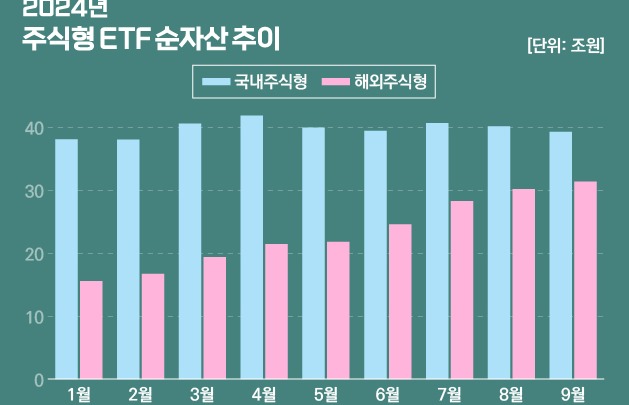

지난해 말 기준 삼성운용의 순자산 상위 10위권에 해외 주식형 ETF는 한 개도 포함되지 않았다. 15위까지 내려와서야 KODEX 미국S&P500TR이 6819억원으로 이름을 올릴 수 있었다.

상위 10위권에 해외 주식형 ETF가 5개가 포함된 미래에셋운용과 비교되는 지점이다. 미래에셋운용의 'TIGER 미국나스닥100'과 'TIGER 미국S&P500'은 2조6000억원 규모다. 이처럼 해외 주식형 ETF 분야에서 존재감을 드러내지 못한 상황에서 수익성을 반납하더라도 투자 매력도를 높여 규모 키우기에 나선 전략인 것이다.

실제로 이 전략은 성공적으로 작용했다. 지난 2일 기준 삼성운용의 KODEX 미국S&P500TR의 순자산은 1조6777억원으로 7개월만에 1조원 가량 증가했다. 여전히 미래에셋운용의 TIGER 미국S&P500(4조4202억원)에는 미치지 못하지만, 한국투자신탁운용의 'ACE 미국S&P500(1조2224억원)'을 넘어섰다.

반대로 미래에셋운용은 삼성운용에 비해 국내 주식형 ETF 경쟁력이 상대적으로 약하다. 특히 삼성운용은 국내 대표지수인 코스피200 지수의 레버리지, 레버리지 인버스(곱버스) ETF 주도권을 쥐고 있다.

이를 파고들기 위해 2021년 미래에셋운용은 'TIGER 레버리지', 'TIGER 인버스', 'TIGER 200선물레버리지', 'TIGER 200선물인버스2X'의 총보수를 0.022%로 낮췄다.

그러나 자금유입에는 실패했고 보수가 극단적으로 낮아진 탓에 지난해 해당 ETF로부터 운용보수 수입을 거의 거두지 못했다. 미래에셋운용은 백만원 단위로 운용보수 수입을 표기했는데 '0'으로 적혀있다. 백만원 미만의 수입을 거둔 것으로 보인다. 유일하게 TIGER 200선물인버스2X만이 100만원의 수입을 얻었다.

보수 경쟁 언제까지 이어질까

이 같은 출혈 경쟁은 자산운용사의 수익성을 깎는 요인이지만 반대로 ETF 투자자의 수익률을 높이는 요인이기도 하다. 더 값싼 비용으로 ETF에 투자할 수 있어서다.

그러나 일각에서는 운용사의 보수 경쟁이 단기적으로는 투자자에게 좋겠지만, 장기적으로 보면 중소형사가 ETF 사업에서 고사당하고 다양한 ETF가 나오지 않아 투자 선택지가 제한받는 문제가 생길 수 있다고 지적한다.

한 자산운용업계 관계자는 "지금은 시장이 성장하는 추세여서 중하위권 운용사들의 순자산 규모도 커지고 있어 회사도 수익성을 늘릴 수 있다는 기대감을 가지기 때문에 버틸 수 있다"며 "만약 시장 성장성이 꺾인다면 비용에 대한 압박이 커지고 그렇게 되면 버티지 못하는 회사들도 나올 수 있다"고 말했다.

실제 지난 2019년 교보악사자산운용은 ETF 사업을 포기한 바 있다. 교보악사운용은 지난 2011년 ETF 사업을 시작한 후 삼성, 미래에셋에 이어 시장점유율 3위까지 오르기도 했으나 경쟁을 이겨내기 어렵다고 판단해 철수했다.

이 관계자는 "과점 형태가 되면 경쟁이 치열하지 않은데 저보수 상품을 낼 필요도 없고 인력을 늘려 다양한 상품을 출시할 요인도 사라질 수 있다"며 "운용사의 보수 경쟁이 당장 투자자에게 이득이 되긴 하지만 결과적으로는 이득이 아니게 될 수 있다"고 언급했다.

반면 ETF 시장이 아직도 유망하기에 벌써 고사를 논하는 건 이른 판단이고 당분간은 경쟁이 이어질 것이란 시각도 있다.

권민경 자본시장연구원 연구위원은 "우리나라뿐만 아니라 ETF 보수 경쟁은 미국 등 해외에서도 마찬가지로 일어나고 있는데 아직 소수 회사가 과점을 하는 사례는 나타나지 않고 있다"며 "시장 자체가 성장하고 있다 보니 규모의 경제를 기대할 수 있어 비용을 낮출 여지도 생기고 경쟁을 지속하는 것으로 보인다"라고 말했다.

권 연구위원은 "ETF 시장 성장은 앞으로도 성장할 것으로 보기에 아직 경쟁에서 고사할 상황까지는 아닌 것 같다"며 "성장 정체기가 오기 전까지는 이러한 추세는 이어질 것"이라고 덧붙였다.