기준금리 인상으로 대출 금리도 무섭게 오르고 있습니다. 특히 금리 인상이 빠르게 반영되는 변동금리 대출을 이용한 차주들은 급증한 이자부담에 가계가 팍팍해지고 있는데요.

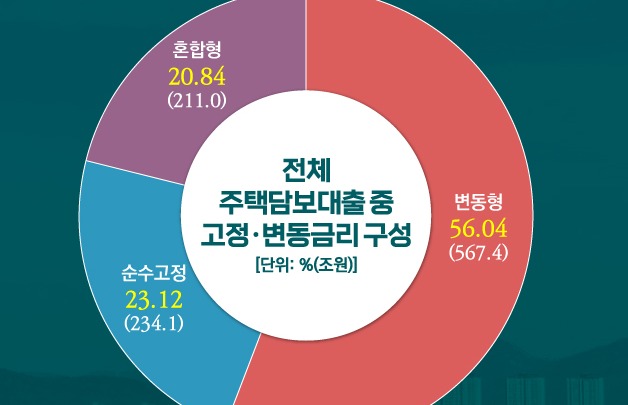

우리나라의 경우 고정금리(혼합형 포함) 대출보다 변동금리 대출 비중이 높습니다. 최근처럼 금리인상이 가파른 시기에는 금융 불안에 취약할 수밖에 없는 구조인 셈이죠.

왜 우리는 변동금리를 선택할까

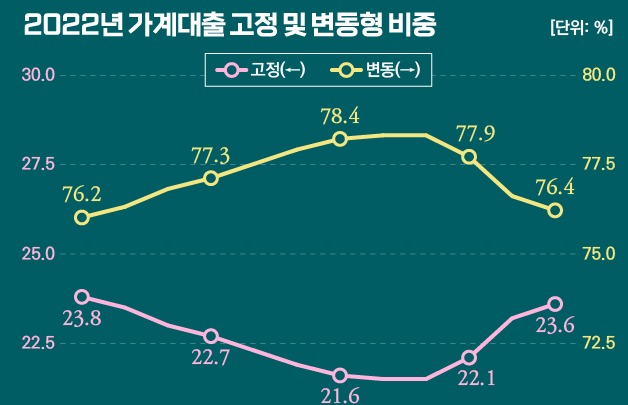

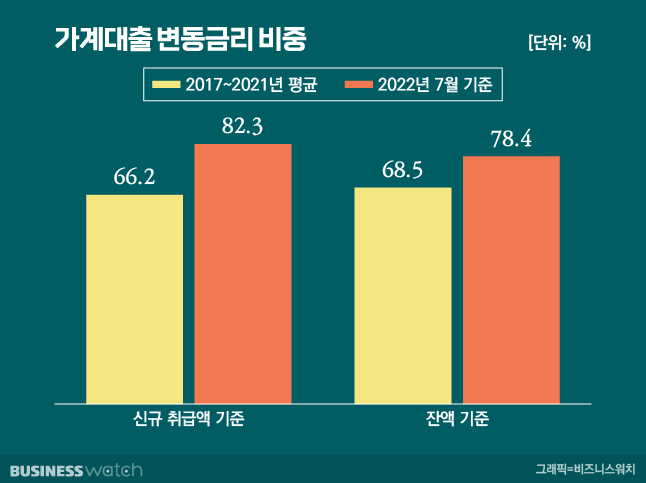

한국은행에 따르면 7월 기준 가계대출 가운데 변동금리 비중은 신규취급액 기준 82.3%, 잔액 기준 78.4%로 지난 4년 평균(66.2%, 68.5%)을 크게 웃돌았습니다.

은행 가계대출 금리 구조는 약정기간 중 금리 변동 여부에 따라 변동금리와 고정금리로 나누는데요. 변동금리는 코픽스나 은행채 등 단기 지표금리와 연동돼 주기별(3~6개월, 1년 등)로 금리 수준이 변동됩니다.

고정금리는 은행채‧국고채 5년물 등 장기 지표금리를 기준으로 하는데요. 대출 약정기간 내내 금리가 고정되는 순수 고정형과 약정기간중 고정에서 변동으로 변경되는 혼합형(취급시점에는 고정금리로 분류)으로 구분합니다.

앞선 통계에서 보듯 우리나라는 변동금리 비중이 압도적으로 높은데요. 지난해 하반기부터 기준금리가 인상되기 시작했고, 올 들어 기울기가 더 가팔라지면서 대출금리가 빠르게 오르고 있음에도 변동금리 비중이 더 커졌습니다. 여기에는 어떤 이유가 있지 않을까요.

우선 한국은행은 국내 은행들의 자금조달 구조를 이유 중 하나로 꼽았습니다. 국내 은행은 MBS(주택저당증권)나 커버드본드 등을 이용한 장기자금조달이 활발하지 않아 은행의 수신 만기구조가 짧고 이로 인해 변동금리 대출이 많다는 것이죠.

유럽에선 커버드본드가 중요한 자금조달 수단중 하나입니다. 커버드본드는 금융기관이 중장기자금 조달을 위해 주택자금대출채권이나 공공기관대출채권 등 우량자산을 담보로 발행하는 채권인데요. 250여년 전부터 발행되기 시작했는데 지금까지 부실이 발생한 경우가 한 차례도 없다고 합니다. 그만큼 안전한 구조를 갖추고 있어 발행과 거래가 활발한 것이죠.

미국은 MBS 활용도가 높다고 합니다. MBS를 모태로 한 금융 비중이 90% 이상인데요. 국채뿐 아니라 MBS에도 투자할 수 있는 장기 투자기관이 많기 때문이죠.

이에 반해 우리나라는 한국주택금융공사에서 MBS를 발행하고 커버드본드도 도입했지만 유럽과 미국 등에 비해선 실적이 신통치 않습니다. 장기자금수단에 투자할 수 있는 기관이 많지 않다는 것 등 금융 인프라가 갖춰지기 않았다는 의미인데요. 이로 인해 단기 조달을 통한 변동금리 대출이 많고, 금융 수요자들도 자연스레 대출은 '변동금리'라는 인식이 생긴 것이죠.

김인구 한국은행 금융시장국장은 "고정금리 비중이 늘어나려면 장기자금조달 수단이 금융시장에서 거래될 수 있는 인프라가 구축되는 것이 가장 중요하다"며 "커버드본드나 MBS 발행이 활발한 국가에선 고정금리로 대출받는 게 당연하다는 인식이 있어 선택지가 고정금리로 가 있다"고 설명합니다.

금리 매력에 전세대출까지

이같은 자금조달구조는 변동금리 대출 상품에 비해 고정금리 상품의 금리 매력도 낮춥니다. 은행의 장기자금조달이 쉽지 않으니 리스크를 감안하면 대출 기간이 길수록 고정금리 대출의 금리 수준이 높아질 수밖에 없는 까닭이죠.

실제 미국을 비롯한 주요국이 통화정책 정상화(금리인상 등)에 속도를 내자 장기금리가 단기금리보다 더 크게 올랐습니다. 올 상반기 장단기금리차 확대를 반영한 가계대출금리는 고정형이 0.95%포인트 오른 반면 변동형은 0.55%포인트 상승하는데 그쳤습니다.

금리가 갈수록 오를 것이란 전망에도 당장 눈앞의 금리 수준이 낮은 변동금리를 선택하는 금융소비자가 여전히 많은 이유입니다.

이와 함께 우리나라에만 존재하는 주택 임대차 형태인 전세대출도 변동금리 비중을 높이는 원인 중 하나입니다. 모든 전세대출은 변동금리인데요. 2020년 이후 부동산 시장이 과열되면서 주택 매매가격과 함께 전세가격도 함께 상승했고, 이로 인해 세입자들의 전세대출 규모도 늘어났습니다.

여기에 집을 사려는 수요도 급증하면서 신용대출 등 가능한 모든 대출을 활용한 '영끌'(영혼까지 끌어모은 대출)이 늘어난 것도 변동금리 비중을 높였죠.

실제 기타대출(가계대출 중 주택담보대출 제외) 비중은 지난 7월 기준 77.2%로 지난 4년(2017~2021년) 평균인 65.2%보다 12%포인트 상승했습니다.

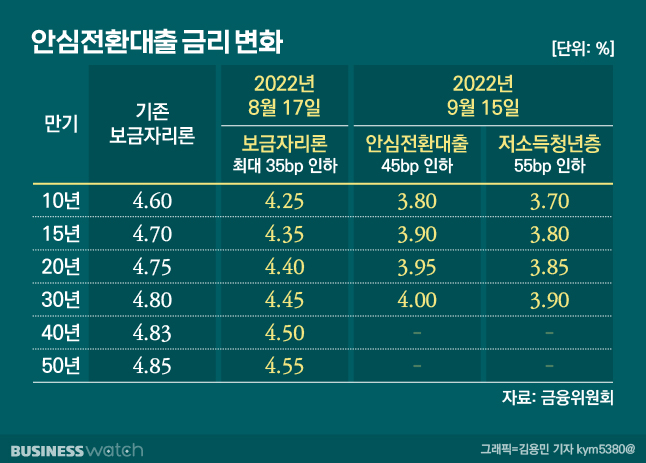

정부는 가계대출 구조 개선을 위해 변동금리 주담대를 최저 3.8%의 고정금리로 전환하는 안심전환대출을 출시했는데요. 대출금리가 빠르게 오르면 변동금리 비중이 높은 가계대출 구조상 서민들의 금융비용이 급증하고, 이는 금융권 부실로 이어질 수 있어서죠.

하지만 인기는 시들합니다. 고정금리 전환시 적용금리 메리트가 과거보다 떨어지고, 자격요건도 까다롭기 때문인데요. 금리 상승이 멈추고 하향 안정화되면 고정금리가 변동금리보다 더 부담스럽다는 인식도 영향을 준 것으로 보입니다. ▷관련기사: 인기없는 안심전환대출…'바늘구멍' 조건 바뀔까(9월20일)

전체 가계대출중 변동금리 비중이 높은 것은 비단 우리나라만의 문제는 아니라는 게 한국은행 설명인데요. 하지만 주요국에 비해 월등히 변동금리 비중이 높은 탓에 금리 인상기마다 안심전환대출 출시 등을 통해 고정금리 전환을 유도하고 있습니다. 이 과정에서 시장 경제를 침해하고 도덕적 해이 논란도 발생하고 있는데요.

임시방편을 통해서가 아닌 고정금리 비중이 높아지려면 금융 인프라가 지속적으로 개선돼야 하는데요. 이를 바탕으로 금융 소비자들의 인식도 서서히 고정금리 쪽으로 옮겨질 수 있을 것입니다. 과연 그 시점은 언제가 될까요.